摘要

隨著大圓柱電池規模上量,GGII預計,2025年國內硅基負極材料出貨有望超6萬噸。

2023年硅基負極材料市場有喜亦有憂,喜的是新型硅基材料多孔硅碳量產進展超預期,部分廠家實現月產能破“噸”級,下游電池廠月采購也有數百公斤級。憂的是全球大圓柱進展不及預期,導致大圓柱用硅基負極仍處于送樣階段,出貨量進展緩慢。

當前硅基負極材料主要的關注點體現在:1)硅氧路線的選擇;2)多孔硅碳(新一代硅碳)大規模量產時間點。

硅氧材料主要分為一代硅氧、預鎂硅氧和預鋰硅氧。對于硅氧技術體系,國內外廠家分化嚴重,國內青睞于一代硅氧和預鋰硅氧,主要系預鎂硅氧在高溫循環性上較弱,難以滿足國家高溫循環的標準;而海外企業則青睞于預鎂硅氧,主要是其首效更好。

當前先進預鎂企業成本控制在<30萬元/噸(純硅粉),對比一代硅氧成本僅高20-50%,卻擁有更好的首效(>80%),以適配高容量的電池體系;國內預鋰化硅氧成本較預鎂硅氧高近一倍。隨著產業規模降本出現及技術的進步,疊加碳酸鋰價格不斷降低,GGII預計,預鋰化硅氧成本未來5年有望降至30萬元/噸以下,與預鎂硅氧成本差異縮小。

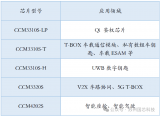

當前不同硅氧(純硅粉)成本與性能對比

數據來源:高工產研鋰電研究所(GGII),2023年12月

在多孔硅碳大規模量產方面,據GGII不完全統計,當前布局多孔硅碳企業超40家,包含所有主流硅基負極企業。目前,行業內單套設備設計產能為25公斤/天,理論月產能750公斤/月,剔除不良率后產能約500公斤/月(GGII預估值,各家差異較大)。

由于硅烷氣體風險性高,破壞力強,為安全起見,單個多孔硅碳制備工廠不宜擺放10套以上設備。因此大規模量產突破主要系單臺設備效率提升。

下游應用進展方面,國內電池企業已實現數百公斤級的月采購,在實驗室數據中,多孔硅碳對比硅氧和舊有硅碳,性能呈現“碾壓式”,其國內電池企業摻和比例最高達30%,而海外電池企業實驗室數據已達50%,摻和比例飛躍式增長,主要在于多孔硅碳材料膨脹系數低于50%(理論膨脹系數甚至低于20%)。在制備成本方面,多孔硅碳理論制備成本在20萬元/噸以內,因此隨著多孔硅碳規模上量以及技術的進步,在性價比上有望領先現有主流硅氧及硅碳路線。

隨著大圓柱電池規模上量,GGII預計,2025年國內硅基負極材料出貨有望超6萬噸。

為更好地研究我國硅基負極材料市場發展狀況,高工產研鋰電研究所(GGII)通過對國內主要負極材料廠家、硅基負極廠家、電池企業調查,收集大量一手資料后,完成本報告編寫。本報告對中國鋰電硅基負極行業發展特點、主要產品、企業產量、出貨量、產值、發展規劃及重點企業等進行較為詳細研究和分析。高工產研鋰電研究所(GGII)希望通過實際調查研究,為投資者、業內人士、證券公司以及想了解硅基負極材料行業的企業,提供有參考價值的報告。

審核編輯:劉清

-

碳酸鋰

+關注

關注

1文章

155瀏覽量

10501 -

圓柱電池

+關注

關注

0文章

193瀏覽量

10086

原文標題:GGII:2025年國內硅基負極材料出貨量預計突破6萬噸

文章出處:【微信號:weixin-gg-lb,微信公眾號:高工鋰電】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

2024年全球硅晶圓出貨量同比下降2.7%

2024年PC出貨量微增,2025年市場前景不明

2024年全球智能手機面板出貨量突破22億片

2024全球智能手機出貨量上升 預計12.2億臺同比上升6%

地平線征程家族出貨量突破700萬

自今年9月以來負極材料迎來密集開工與投產動態

2024年OLED監視器出貨量預計激增至144萬臺,年增長率將達181%

Gartner預測:2025年全球AI PC出貨量將占比PC總出貨量43%

軟通動力旗下PC品牌出貨量年增86%,領跑國內市場

華為腕上可穿戴設備全球出貨量奪冠,出貨量突破1.5億大關

2024年AMOLED手機面板出貨量預估將突破8.4億片

AR設備市場展望:2030年出貨量預計突破2500萬臺,LEDoS技術引領潮流

2024年大尺寸OLED出貨量預計大幅增長

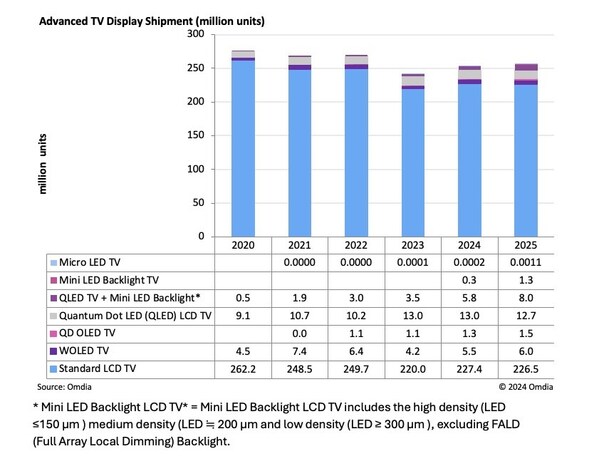

Omdia:預計到2025年,Mini LED背光LCD顯示屏的出貨量將超過OLED顯示屏

2025年國內硅基負極材料出貨量預計突破6萬噸

2025年國內硅基負極材料出貨量預計突破6萬噸

評論