第四季度財(cái)報(bào)要點(diǎn)

一項(xiàng)導(dǎo)致知識(shí)產(chǎn)權(quán)(IPR)總收入為60億瑞典克朗(2021年同期為24億瑞典克朗)的知識(shí)產(chǎn)權(quán)協(xié)議,以及之前宣布的40億瑞典克朗費(fèi)用(其中包括DOJ準(zhǔn)備金、物聯(lián)網(wǎng)業(yè)務(wù)轉(zhuǎn)讓以及云軟件和服務(wù)合同和產(chǎn)品組合退出)對本季度產(chǎn)生了影響。

集團(tuán)有機(jī)銷售額[1]同比增長1%,其中知識(shí)產(chǎn)權(quán)(IPR)收入貢獻(xiàn)達(dá)到5%。報(bào)告銷售額為860億瑞典克朗(2021年同期為731億瑞典克朗),其中Vonage貢獻(xiàn)41億瑞典克朗。

總收入增加到356億瑞典克朗(2021年同期為308億瑞典克朗),而毛利率下降到41.4%(2021年同期為43.2%),主要受網(wǎng)絡(luò)業(yè)務(wù)組合變化、之前宣布的合同退出費(fèi)用,以及云軟件和服務(wù)產(chǎn)品組合調(diào)整影響。

不包括重組費(fèi)用的息稅折舊攤銷前利潤(EBITA)達(dá)到93億瑞典克朗(2021年同期為128億瑞典克朗),息稅折舊攤銷前利潤率為10.8%(2021年同期為17.9%)。息稅折舊攤銷前利潤(EBITA)受到了之前宣布的費(fèi)用影響。

受庫存減少和包括知識(shí)產(chǎn)權(quán)收款在內(nèi)的高現(xiàn)金收入驅(qū)動(dòng),并購前自由現(xiàn)金流為169億瑞典克朗(2021年同期為135億瑞典克朗)。

受息稅前利潤(EBIT)降低的影響,資本使用回報(bào)率為15.4%(2021年同期為26.6%)。

2022全年財(cái)報(bào)要點(diǎn)

受網(wǎng)絡(luò)業(yè)務(wù)4%增長和企業(yè)業(yè)務(wù)16%增長所推動(dòng),集團(tuán)有機(jī)銷售額[1]增長3%。報(bào)告銷售額為2715億瑞典克朗(2021年同期為2323億瑞典克朗)。

由于網(wǎng)絡(luò)、云軟件和服務(wù)以及企業(yè)業(yè)務(wù)的增長,總收入增至1133億瑞典克朗(2021年同期為1007億瑞典克朗)。

息稅折舊攤銷前利潤(EBITA)達(dá)到291億瑞典克朗(2021年同期為333億瑞典克朗),息稅折舊攤銷前利潤率為10.7%(2021年同期為14.3%)。息稅折舊攤銷前利潤(EBITA)受到了先前宣布的55億瑞典克朗費(fèi)用的影響,但部分被知識(shí)產(chǎn)權(quán)許可收入的增長所補(bǔ)償。

不包括重組費(fèi)用的息稅前利潤率為10.1%(2021年同期為13.9%)。不包括Vonage和之前宣布的費(fèi)用,息稅前利潤率為12.9%,達(dá)到2022年12-14%的目標(biāo)。

凈收入為191億瑞典克朗(2021年同期為230億瑞典克朗)。稀釋后每股收益(EPS)為5.62瑞典克朗(2021年同期為6.81瑞典克朗)。

并購前自由現(xiàn)金流為222億瑞典克朗(2021年同期為321億瑞典克朗)。2022年年底,凈現(xiàn)金為233億瑞典克朗(2021年同期為658億瑞典克朗)。

受較高的資本使用量和較低息稅前利潤影響,資本使用回報(bào)率為14.0%(2021年同期為18.4%)。

董事會(huì)將向股東大會(huì)提議2022年股息為每股2.70瑞典克朗(2021年同期為每股2.50瑞典克朗)。

[1] 按可比單位和貨幣調(diào)整后的銷售額

[2] 非國際財(cái)務(wù)報(bào)告準(zhǔn)則(Non-IFRS)的財(cái)務(wù)指標(biāo)與本報(bào)告末尾財(cái)務(wù)報(bào)表中最直接可協(xié)調(diào)的項(xiàng)目相一致。

愛立信總裁兼首席執(zhí)行官鮑毅康(B?rje Ekholm)表示:

憑借第四季度業(yè)績,我們正在實(shí)現(xiàn)到2024年息稅折舊攤銷前利潤(EBITA)達(dá)到15-18%的長期目標(biāo)。我們正在全力以赴的實(shí)現(xiàn)戰(zhàn)略目標(biāo),并對長期發(fā)展充滿信心。在宏觀經(jīng)濟(jì)普遍遭遇不利因素影響的背景下,本季度我們?nèi)匀蝗〉昧孙@著進(jìn)展。正如資本市場日上我們說的那樣,近期充滿不確定性,但我們?nèi)蕴幱谌?a target="_blank">5G網(wǎng)絡(luò)普及與企業(yè)數(shù)字化擴(kuò)展的早期階段。

我們的戰(zhàn)略仍然立足于推動(dòng)可持續(xù)增長和實(shí)現(xiàn)所有利益相關(guān)方的價(jià)值最大化。我們充分相信愛立信有適合的團(tuán)隊(duì)和戰(zhàn)略來擴(kuò)大我們在移動(dòng)網(wǎng)絡(luò)領(lǐng)域的領(lǐng)導(dǎo)地位;在云軟件和服務(wù)業(yè)務(wù)領(lǐng)域?qū)崿F(xiàn)盈利;在我們高增長的企業(yè)業(yè)務(wù)領(lǐng)域繼續(xù)前行;成為一個(gè)駕馭5G創(chuàng)新平臺(tái)的公司開拓行業(yè)格局;并繼續(xù)兌現(xiàn)我們對誠信文化的堅(jiān)定承諾。

本季度,我們與一個(gè)主要的被許可方簽署了一份多年期知識(shí)產(chǎn)權(quán)專利許可協(xié)議。這一積極成果使我們有能力在手機(jī)制造商,以及消費(fèi)電子和物聯(lián)網(wǎng)等新領(lǐng)域獲得更多的5G專利許可協(xié)議。我們預(yù)計(jì)在未來的18-24個(gè)月,知識(shí)產(chǎn)權(quán)收入將大幅增長。

集團(tuán)凈銷售額[1]同比增長1%,其中知識(shí)產(chǎn)權(quán)收入貢獻(xiàn)了5個(gè)百分點(diǎn)。息稅折舊攤銷前利潤[2]為93億瑞典克朗(2021年同期為128億瑞典克朗),利潤率為10.8%(2021年年同期為17.9%)[2]。知識(shí)產(chǎn)權(quán)收入增加所產(chǎn)生的積極影響被預(yù)期中的業(yè)務(wù)組合變化及之前宣布的40億瑞典克朗費(fèi)用所抵消。我們實(shí)現(xiàn)了減少庫存的目標(biāo),使并購前自由現(xiàn)金流達(dá)到了169億瑞典克朗(2021年同期為135億瑞典克朗)。

在印度,我們的網(wǎng)絡(luò)業(yè)務(wù)因市場份額的大幅增加而增長。正如預(yù)期,我們在幾個(gè)市場增加的份額并不能完全彌補(bǔ)北美等其他市場運(yùn)營商資本支出和庫存減少的影響。受到業(yè)務(wù)組合變化所帶來的負(fù)面影響,其中包括大型網(wǎng)絡(luò)鋪設(shè)項(xiàng)目中服務(wù)銷售比例的增加,毛利率[2]為44.6%(2021年同期為46.4%)。IPR專利許可證協(xié)議對利潤率產(chǎn)生了積極的影響。

本季度,我們主要通過產(chǎn)品替代等商業(yè)行動(dòng)抵消高通脹的影響。同時(shí),我們也在繼續(xù)通過投資技術(shù)來擴(kuò)大性能與成本優(yōu)勢,并擴(kuò)大我們的全球市場占有率,提高整個(gè)供應(yīng)鏈的生產(chǎn)力和資本效率。

在云軟件和服務(wù)方面,不包括知識(shí)產(chǎn)權(quán)收入的有機(jī)銷售額[1]減少了2%。北美的銷售增長主要來自5G核心網(wǎng)合同,但被其他市場領(lǐng)域的下降所抵消。我們繼續(xù)致力于提高盈利能力,通過限制次級(jí)軟件開發(fā)、加快自動(dòng)化轉(zhuǎn)型以及將重點(diǎn)從增加市場份額轉(zhuǎn)向盈利能力,旗幟鮮明的朝著2023年全年達(dá)到營業(yè)利潤平衡的目標(biāo)邁進(jìn)。在第四季度,我們決定以一次性費(fèi)用為代價(jià)退出部分次級(jí)業(yè)務(wù)。

在企業(yè)業(yè)務(wù)領(lǐng)域,我們繼續(xù)發(fā)揮在移動(dòng)網(wǎng)絡(luò)方面的優(yōu)勢推動(dòng)業(yè)務(wù)發(fā)展,使有機(jī)銷售額[1]增長了15%。愛立信企業(yè)業(yè)務(wù)戰(zhàn)略有兩大支柱:第一,是我們的企業(yè)無線解決方案業(yè)務(wù),這項(xiàng)業(yè)務(wù)的重點(diǎn)是把握5G優(yōu)化網(wǎng)絡(luò)和安全解決方案這個(gè)數(shù)十億美元企業(yè)市場中的商機(jī);第二,通過全球通信平臺(tái)業(yè)務(wù),我們將通過變革速度、時(shí)延等網(wǎng)絡(luò)功能在全球的開放、消費(fèi)與付費(fèi)方式激活新的5G盈利方式。企業(yè)業(yè)務(wù)是推動(dòng)愛立信增長的“引擎”,并且我們在持續(xù)調(diào)整產(chǎn)品組合,從而實(shí)現(xiàn)利潤的最大化。為此,我們宣布在第四季度轉(zhuǎn)讓虧損的物聯(lián)網(wǎng)業(yè)務(wù)。此外,我們繼續(xù)通過投資加強(qiáng)愛立信的企業(yè)產(chǎn)品上市渠道,并擴(kuò)展了我們的企業(yè)產(chǎn)品組合。另外,我們正在增加網(wǎng)絡(luò)API開發(fā)方面的投資,它將成為推動(dòng)全球通信平臺(tái)長期增長的基礎(chǔ)。自2024年起,我們的企業(yè)業(yè)務(wù)將成為愛立信長期增長和盈利的主要?jiǎng)恿Γ@些投資將在2023年對我們的利潤產(chǎn)生影響。

我們對愛立信業(yè)務(wù)的長期發(fā)展前景保持樂觀。但正如我們在資本市場日期間所說,短期前景仍然充滿不確定性。根據(jù)我們的預(yù)測,運(yùn)營商將繼續(xù)削減資產(chǎn)來應(yīng)對宏觀經(jīng)濟(jì)的不利因素,并隨著供應(yīng)情況的緩解而調(diào)整庫存水平。這些趨勢已在第四季度開始影響我們的網(wǎng)絡(luò)業(yè)務(wù),并且至少持續(xù)到2023年上半年。同時(shí),我們預(yù)期將通過增加市場份額實(shí)現(xiàn)良性增長,不過這些都無法完全抵消近期的經(jīng)濟(jì)不利因素。從長期看,資本支出受到流量增長的推動(dòng)。受近期宏觀經(jīng)濟(jì)不利因素影響,企業(yè)的增長速度將比2022年期間略微放緩。

雖然本季度供應(yīng)鏈方面的挑戰(zhàn)有所緩解,但通脹環(huán)境依然存在。我們?nèi)孕枰獙W⒂谕ㄟ^商業(yè)行動(dòng)和提高公司的成本效益來克服近期的經(jīng)濟(jì)衰退。預(yù)計(jì)我們90億瑞典克朗的成本節(jié)約行動(dòng)將在2023年第二季度開始起到效果,并且2023年上半年網(wǎng)絡(luò)業(yè)務(wù)的利潤率將因?yàn)闃I(yè)務(wù)組合變化而下降。第一季度的集團(tuán)息稅折舊攤銷前利潤(EBITA)[2]將略低于去年[2],但在年內(nèi)會(huì)有所改善。

最后,我要感謝所有同事在一貫執(zhí)行公司戰(zhàn)略,創(chuàng)造長期股東價(jià)值的勤奮與努力。現(xiàn)在正值公司與行業(yè)徹底轉(zhuǎn)型之際,團(tuán)隊(duì)的投入與熱情讓我倍受鼓舞。我們的行動(dòng)已經(jīng)使愛立信成為了真正的行業(yè)領(lǐng)導(dǎo)者。

鮑毅康

愛立信總裁兼首席執(zhí)行官

[1]按可比單位和貨幣調(diào)整后的銷售額

[2]不包括重組費(fèi)用

審核編輯:湯梓紅

-

物聯(lián)網(wǎng)

+關(guān)注

關(guān)注

2927文章

45875瀏覽量

388010 -

網(wǎng)絡(luò)

+關(guān)注

關(guān)注

14文章

7766瀏覽量

90370 -

愛立信

+關(guān)注

關(guān)注

6文章

1755瀏覽量

51075 -

5G

+關(guān)注

關(guān)注

1360文章

48733瀏覽量

570335

原文標(biāo)題:愛立信公布2022年財(cái)報(bào),集團(tuán)有機(jī)銷售額增長3%

文章出處:【微信號(hào):ericssonchina,微信公眾號(hào):愛立信中國】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評(píng)論請先 登錄

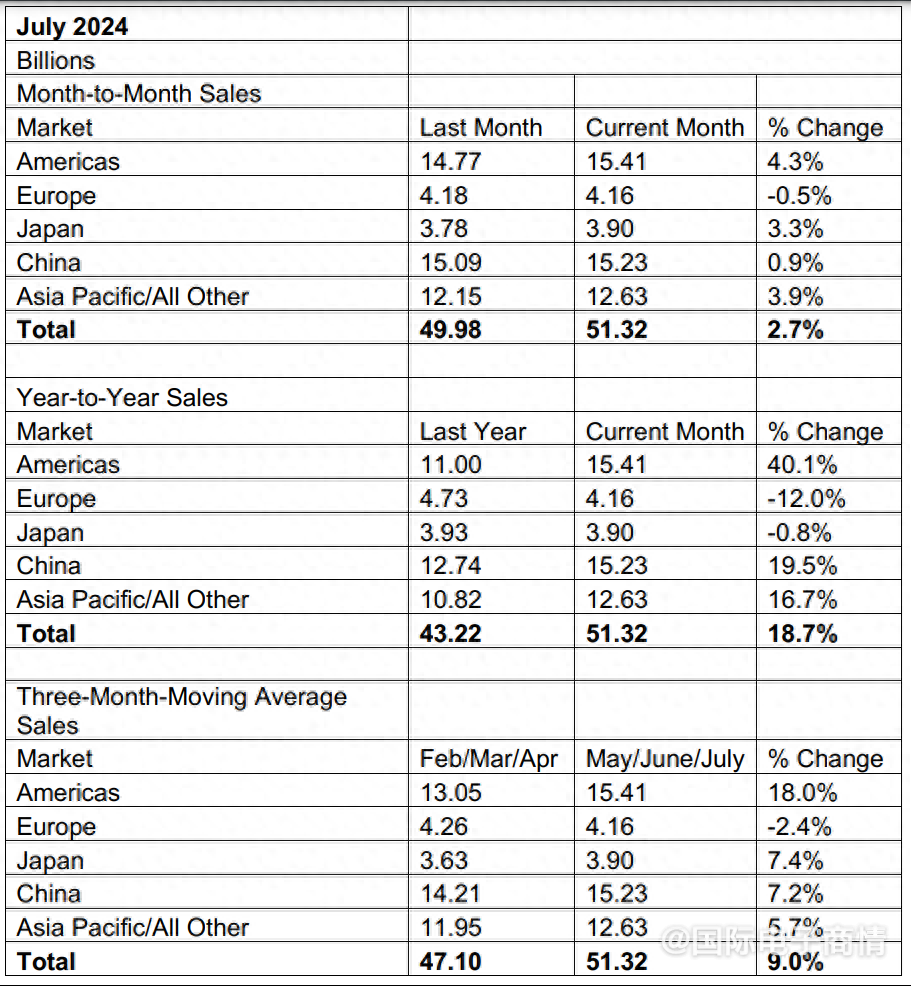

美洲地區(qū)半導(dǎo)體銷售額同比增長 50.7%

2024年全球半導(dǎo)體銷售額突破6000億美元

ASML發(fā)布2024年財(cái)報(bào),業(yè)績強(qiáng)勁增長

Melexis發(fā)布2024年全年財(cái)報(bào)

小米集團(tuán)公布2024年Q3財(cái)報(bào),業(yè)績創(chuàng)歷史新高

日本半導(dǎo)體制造設(shè)備銷售持續(xù)攀升,2024年9月銷售額實(shí)現(xiàn)顯著增長

8月全球半導(dǎo)體銷售額增長20.6%,中國市場表現(xiàn)亮眼

7月全球半導(dǎo)體銷售額達(dá)513億美元

全球半導(dǎo)體7月銷售額達(dá)513億美元,同比增長18.7%

1499億!全球半導(dǎo)體銷售額增長18%

業(yè)績下滑!Microchip銷售額僅12.4億

賽美特公布半年業(yè)績:二季度銷售額超1.5億,半年度銷售額超3億

愛立信公布2022年財(cái)報(bào),集團(tuán)有機(jī)銷售額增長3%

愛立信公布2022年財(cái)報(bào),集團(tuán)有機(jī)銷售額增長3%

評(píng)論