集微網消息 行業周知,嵌入式CPU作為在SoC芯片中負責控制信息處理和運行軟件程序的IP核,是SoC芯片的控制和運算核心,因為技術實現難度高,長期以來為國外龍頭企業所壟斷。不過,隨著全球半導體產業的技術轉移及自身的努力,近年來國內已涌現出國芯科技、龍芯中科、北京君正等嵌入式CPU優秀企業。

據筆者查詢發現,蘇州國芯科技股份有限公司(以下簡稱:國芯科技)前不久于科創板申請上市。近年來,在國產替代及市場應用需求不斷增長的背景下,國芯科技的營收呈現逐年增長的態勢,但是其凈利潤卻嚴重依賴政府補助資金。同時,由于其產品競爭力較弱,導致其前五大客戶及供應商處于高度變動狀態。

業績依賴政府補貼

招股書顯示,國芯科技是一家聚焦于國產自主可控嵌入式 CPU 技術研發和產業化應用的芯片設計公司,可為客戶提供IP授權、芯片定制服務和自主芯片及模組產品,主要應用于信息安全、汽車電子和工業控制、邊緣計算和網絡通信三大關鍵領域。

2017年至2020年1-6月,國芯科技實現營業收入分別為13088.33萬元、19477.52萬元、23157.03萬元、8548.08萬元,可以看出,2017-2019年國芯科技的營收呈現逐年上升的趨勢,但在2020年上半年卻出現下跌的趨勢。

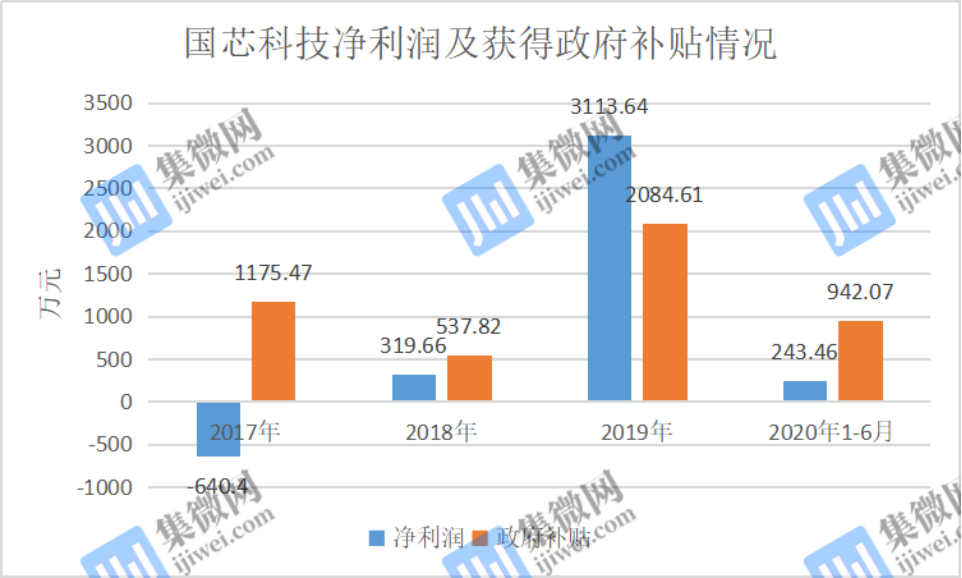

與營收相類似的是,其凈利潤也從2017年的-640.4萬元,到2018年達到319.66萬元,實現扭虧為盈。再到2019年增長至3113.64萬元,增長率為874.05%。不過,在2020年上半年,其凈利潤卻下降至243.46萬元。

據筆者查詢發現,國芯科技2017-2019年凈利潤持續增長,與其“政府補助”資金有很大關聯。報告期內,國芯科技計入當期損益的政府補助金額分別為1175.47萬元、537.82萬元、2084.61萬元、942.07萬元,占2018年至2020年上半年凈利潤的比例分別為168.25%、66.95%、386.95%。

也就是說,在扣除政府補助資金之外,國芯科技僅在2018年實現盈利。盡管政府補助金額對國芯科技凈利潤影響如此巨大,但其在風險提示中卻未披露其存在政府補助變動的風險。

而在扣非凈利潤方面,2017年至2020年1-6月,國芯科技扣非凈利潤分別為-1322.63萬元、279.54萬元、1444.61萬元、-557.76萬元,近三年半合計虧損156.22萬元。

值得注意的是,國芯科技凈利潤累計出現虧損,或與其產品競爭力不強有關。在嵌入式CPU IP授權領域,ARM占據絕對領先地位。

根據ARM官網介紹,2018年全球基于ARM授權的芯片出貨量約為229億顆,2018年中國基于ARM授權的芯片出貨量約為100億顆,95%中國設計的SoC芯片都是基于ARM的CPU技術。ARM架構處理器在智能手機芯片、可穿戴設備、物聯網微控制器等領域占到90%以上市場份額,擁有近乎壟斷的地位。

除此之外,國芯科技還面臨著龍芯中科、SiFive等企業的競爭。在市場競爭加劇的背景下,國芯科技的三大業務均出現不同程度的波動。

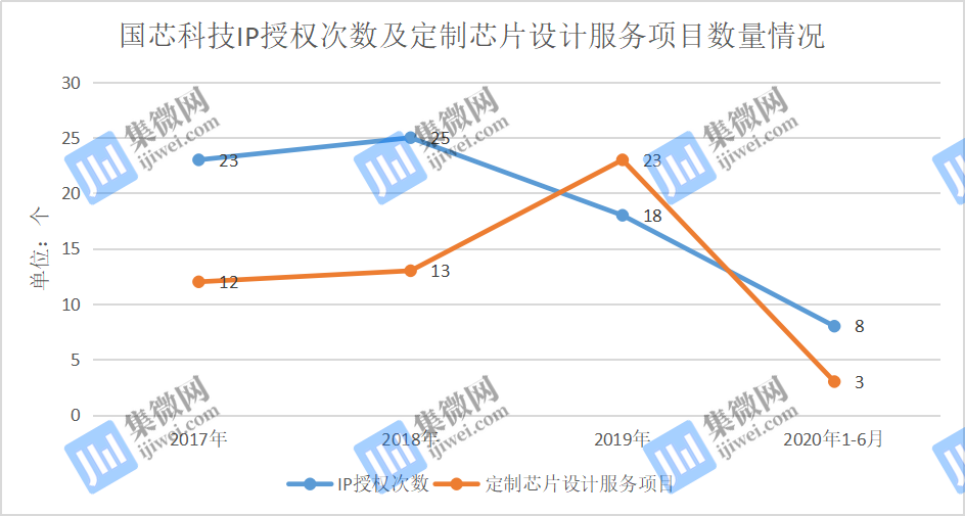

2017年至2020年1-6月,國芯科技完成 IP 授權次數分別為23個、25個、18個、8個;完成定制芯片設計服務的項目數量分別為12個、13個、23個、3個,均出現較大的波動。

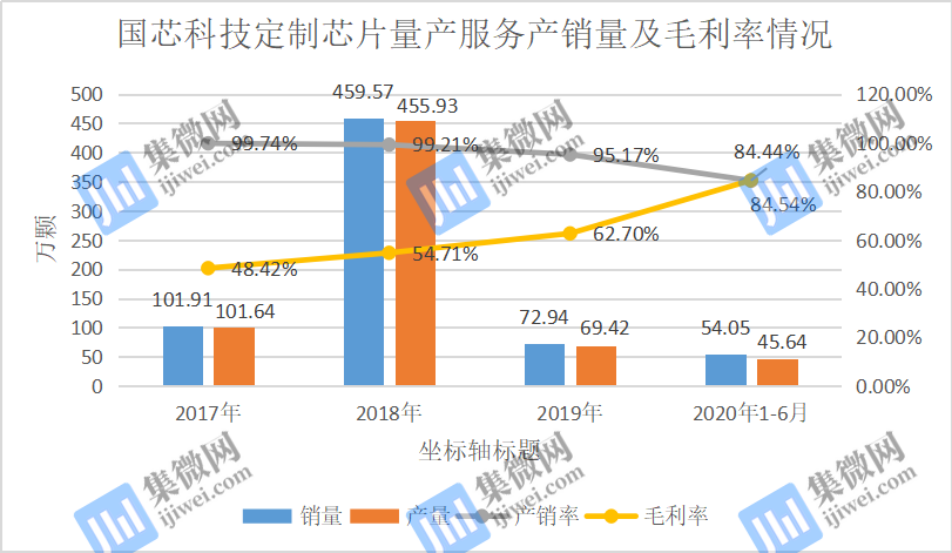

在定制芯片量產服務方面,其分別實現產量為101.91萬顆、459.57萬顆、72.94萬顆、54.05萬顆;對應的銷量分別為101.64萬顆、455.93萬顆、69.42萬顆、45.64萬顆;產銷量分別為99.74%、99.21%、95.17%、84.44%。

可見,自2018年以來,無論是產量、銷量、還是產銷率,均出現下降的趨勢,尤其是2019年產銷量出現大幅度下降。

值得注意的是,在產銷量下滑的背景下,國芯科技量產服務毛利率卻呈現逐年增長的態勢,從2017年的48.42%增長到2020年上半年的84.54%,遠高于同行業的芯原股份。

對此,國芯科技的解釋是,面向國家重大需求領域客戶的量產產品,由于其研發難度和技術水平高,其毛利率水平一般明顯高于其他客戶。

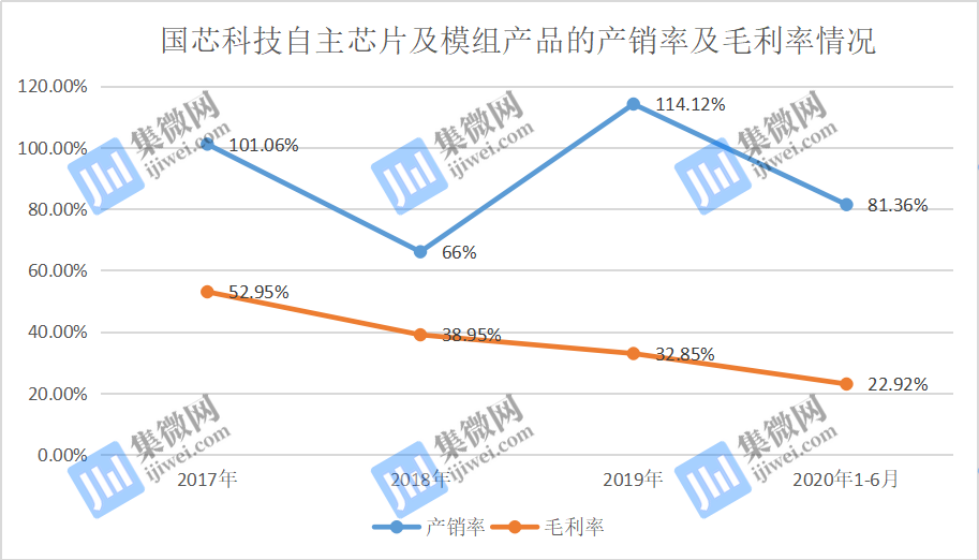

另外,國芯科技自主芯片及模組產品的產銷率也出現較大的波動。從2017年101.06%,到2018年下降至66%;再到2019年上升至114.12%,2020年1-6月又下滑至81.36%。同時,報告期內,其毛利率分別為52.95%、38.95%、32.85%、22.92%,呈現下滑趨勢。

國芯科技自主芯片及模組產品毛利率下滑,或許與其行業競爭力有很大的關聯。作為一家芯片廠商,國芯科技在2017年還要采購芯片產品。2017年,國芯科技對世健國際貿易(上海)有限公司、供應商B分別采購芯片、IP授權及芯片的金額為610.52萬元、465.22萬元,占采購總額比例分別為6.03%、4.60%。

前五客戶及供應商波動性較大

或許受到產品競爭力不強的影響,國芯科技的前五大客戶均處于高度變動狀態,較多前五大客戶在合作一次后,后續的交易額就開始減少,或者直接出局前五大客戶名單中。

相較于2017年,2018年國芯科技前五大客戶出現較大變化。客戶E、中易通、神州安付直接出局前五客戶名單中,新增客戶C、客戶B以及中云信安(深圳)科技有限公司等。

到了2019年,其客戶體系再次出現大變動,僅中云信安(深圳)科技有限公司在前五大客戶名單中,新增客戶包括北京安信物聯科技有限公司、客戶A、深圳華智融科技股份有限公司、上海兆芯電子科技有限公司。

直至2020年上半年,國芯科技的五大客戶仍在變動中。中云信安(深圳)科技有限公司、客戶A、北京安信物聯科技有限公司仍在列,新增了客戶D、寧波天力恒昌工業科技有限公司等,其中北京安信物聯科技有限公司的銷售金額從1552.05萬元下降至383.84萬元,占比也從6.72%下降至4.50%。

通過上述分析來看,前五大客戶中,雖然單一客戶的銷售比例未超總額的50%,但近三年半其新增和出局客戶較多。在前五大客戶總體銷售占比不斷下降的情況下,其前五大客戶的名單存巨大波動,也對其經營狀況產生較大的影響。

與此同時,前五客戶名單中,部分為豁免披露客戶,豁免披露客戶產生的營業收入占當期總營業收入的16.44%、26.23%、5.11%及25.89%。盡管其并沒有完全依賴于上述豁免披露客戶,但上述客戶變動也對其經營造成一定的影響,這從前五客戶銷售金額占比便可窺探一二。

而與前五大客戶較為類似的是,國芯科技前五大供應商也存在頻繁更迭以及采取匿名形式,不對外公布等問題。從近三年半來看,除了臺積電、華天科技、供應商A之外,國芯科技的前五大供應商重疊度較低。

在頻繁變動的供應商名單中,中云信安(深圳)科技有限公司引起筆者的注意,該公司不僅是國芯科技自2018年以來的第一大客戶,同時是其2019年的第四大供應商。

另外,國芯科技股東國家集成電路基金間接持有供應商A、華虹宏力的股份。其中,華虹宏力是其2019年的第五大供應商,采購金額占比為3.40%;而供應商A分別位于國芯科技2018年至2020年1-6月供應商名單中的第二、三、三位,采購金額分別為2690.58萬元、912.93萬元、386.30萬元,占比分別為19.36%、7.18%、6.39%;采購金額及占比均出現下滑趨勢。

盡管國芯科技稱供應商A、華虹宏力不屬于公司的關聯方,雙方之間的交易不構成關聯交易。但國芯科技與上述企業之間的關系較為密切,其與供應商A、華虹宏力、中云信安(深圳)科技有限公司之間的交易量、交易價格變動情況是否具有合理性,這其中是否存在利益輸送問題?

甚至有業內人士指出,供應商A很可能是中芯國際,由于受到美國制裁,中芯國際的設備和原材料采購將大受影響,從而影響對其部分客戶產品的供應,國芯科技也不例外。這也導致國芯科技對臺積電的采購金額逐年增長。

整體來看,盡管國芯科技的營收呈現穩健增長的態勢,但其盈利能力還是有所偏弱,目前還主要依靠政府補助資金“扮靚”凈利潤,若國芯科技后續不能持續符合相應政府補助標準,導致補助資金減少,必定會對國芯科技的經營狀況造成影響。同時,其自主芯片產品競爭力不強,導致其前五大客戶及供應商處于高度變動狀態,未來市場的不確定性也將加劇。(校對/Lee)

責任編輯:xj

原文標題:【IPO價值觀】三大業務下滑致大客戶頻繁變動 國芯科技業績嚴重依賴政府補貼

文章出處:【微信公眾號:半導體投資聯盟】歡迎添加關注!文章轉載請注明出處。

-

嵌入式

+關注

關注

5141文章

19526瀏覽量

314863 -

cpu

+關注

關注

68文章

11033瀏覽量

215976 -

國芯科技

+關注

關注

0文章

169瀏覽量

4441

原文標題:【IPO價值觀】三大業務下滑致大客戶頻繁變動 國芯科技業績嚴重依賴政府補貼

文章出處:【微信號:gh_eb0fee55925b,微信公眾號:半導體投資聯盟】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

電裝中國獲評“五星低碳供應商”

芯馳科技榮獲延鋒國際“優秀供應商獎”

壹連科技榮獲威睿公司2024年度五星供應商獎

天馬榮獲惠普卓越供應商獎

美新半導體榮獲傳音控股2024年度優秀供應商獎

芯導科技榮獲傳音控股“2024優秀供應商獎”

芯導科技榮獲傳音控股2024年度優秀供應商獎

鴻海與Dixon敦促印度政府發放補貼

實在太卷!如今的汽車供應商不太好過?

維享時空榮獲2024中國元宇宙星級供應商

供應商質量管理4大核心、5大方法、10大步驟(附詳解PPT)

如何選擇工業電容器供應商

美國半導體設備供應商匯總(92家)

國芯科技:業績嚴重依賴政府補貼 前五客戶及供應商波動性較大

國芯科技:業績嚴重依賴政府補貼 前五客戶及供應商波動性較大

評論