光通信是信息網絡的核心技術。光模塊實現光電轉換功能,產業鏈包括芯片(電/光)、器件(無源/有源)、模塊成品,其中:芯片技術壁壘高價值占比30~70%,高端產品由國外壟斷;器件品類繁多,有源價值量相對集中,全球專業化協同競爭;模塊成品迭代速度明顯加快,中國力量崛起。預計2018 年數據中心光模塊市場空間42 億美金,約占全球45%。

1、100G在2017 年已成為主流。Amazon、Google 等云巨頭2017 下半年

全面啟用100G,全年出貨約400 萬只;2018 年海外新建和存量升級需求強烈,國內阿里巴巴規模部署,預計全年出貨量翻倍達到800 萬只。旭創、AAOI 在產品類型、市場拓展、成本控制具有明顯領先優勢,業績彈性明顯。

2、400G預計2019 年規模出貨。400G 主流有OSFP(25G PAM4*8)、QSFP-DD(50G NRZ*8)兩種方案,預計OSFP 2018 年具備量產條件,獲得Google、Arista 支持。400G 預計下半年少量出貨,2019 年規模應用,將成為價值增長核心產品,光迅/旭創/海信寬帶均在OFC 2018 發布樣品。

3、硅光有望在400G 中等距離取得突破。硅光具有低功耗、高集成特點,規模商業化有望顯著降低成本。Intel 首先突破了硅基調制器,推出PSM4、CWDM4 硅光模塊,良率仍待提升,未來有望在400G 中等距離規模應用。

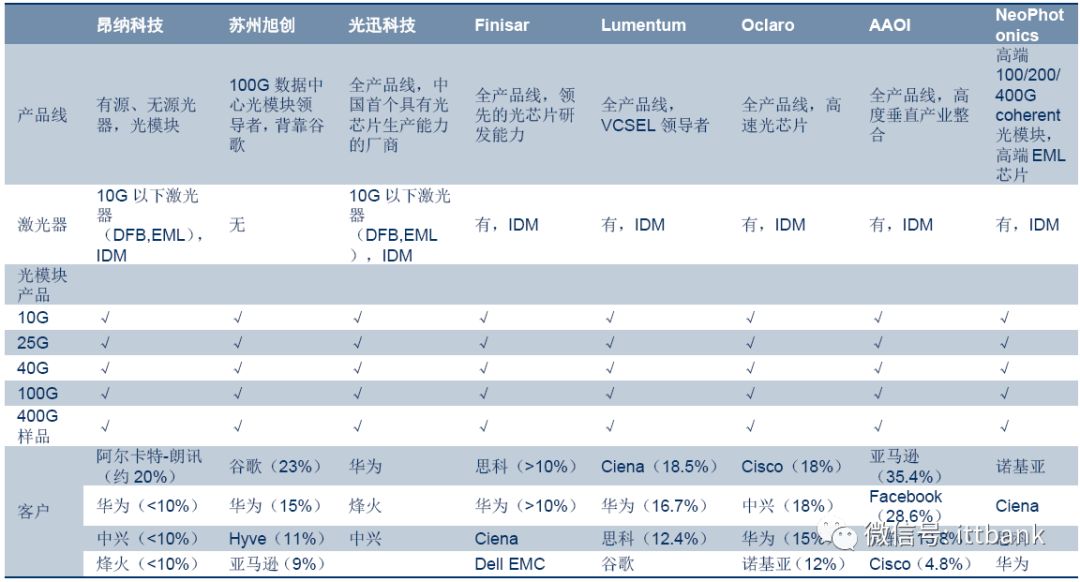

▲全球主流光模塊廠商對比

從上面光通信產業鏈圖可看出,光通信產業包括光通信器件(包含芯片)、光纖光纜、光整機設備。應用領域主要為電信市場(運營商為主)和數據通信市場(大型互聯網公司、企業用戶)。其中光芯片及上游材料競爭行業壁壘較高,高端芯片主要由美國等海外廠商壟斷;光器件涉及設計和制造多個環節,近幾年逐步呈現出向成本優勢地區遷移,中國廠商在無源器件已經占據一定份額,有源器件近幾年加速趨勢明顯;整體設備中興、華為、烽火等已經在全球具備差異優勢。

▲光模塊構造

▲光模塊內部結構圖

▲光模塊結構圖

光芯片:技術壁壘最高,國內亟待突破。

簡介:光芯片是模塊中價值量最集中的環節,在光模塊中成本占比30%-50%,高端產品中占比甚至能夠達到50%-70%。國外大廠占據高端光芯片90%以上市場份額,可以說目前被美、日廠商壟斷;國內光芯片廠商以10G 及以下產品為主,核心技術能力亟待突破。

廠商:目前國內具有成熟光芯片制造能力的廠商主要有光迅科技、昂納科技、海信寬帶(未上市)。

典型產品:InP 系列(高速直接調制DFB 和EML 芯片、PIN 與APD 芯片、高速調制器芯片、多通道可調激光器芯片)、GaAs 系列(高速VCSEL 芯片、泵浦激光器芯片)、Si/SiO2 系列(PLC、AWG、MEMS芯片)、SiP 系列(相干光收發芯片、高速調制器、光開關等芯片;TIA、LDDriver、CDR 芯片)、LiNbO3系列(高速調制器芯片)等。

光器件:產品種類繁多,參與全球競爭。

簡介:根據是否需要外加能源驅動可分為光有源器件、光無源器件;包括激光器、檢測器、放大器、分路器、耦合器、連接器等多個品類,每個品類又存在繁多的型號。

廠商:目前中國光器件廠商占據全球約15%市場份額,無源的競爭力相對較高,主要廠商有光迅科技、昂納科技、天孚通信等。

典型產品:光有源器件:激光器(VCSEL、DFB 直調激光器,EML 外調激光器)、光調制器(PMQ 調制器、相位調制器、強度調制器)、光探測器(PIN、APD)、集成器件(相干光收發器件、陣列調制器) 等。光無源器件:光隔離器、光分路器、光開關、光連接器(MPO 連接器)、光背板、光濾波器(合波器/分波器) 等。

全球有源光器件市場占有率(16Q2-17Q1)

全球無源光器 件市場占有率(16Q2-17Q1)

光模塊:需求快速迭代,中國力量崛起。

簡介:10G以下速率光模塊方面,國內廠家已經完成了從芯片到模塊的國產替代;10G/25G/40G/100G光模塊方面,光迅科技、中際旭創、海信寬帶、華工正源等國內廠家已經實現全系列產品的覆蓋,模塊設計能力和封裝工藝成熟;400G光模塊方面,中際旭創、光迅科技、海信寬帶、新易盛均已在OFC2018推出樣品及解決方案。

廠商:目前中國光模塊廠商占據全球超20%市場份額,主要廠商有中際旭創、光迅科技、新易盛、昂納科技、海信寬帶(未上市)等。

典型產品:光收發模塊(10G/25G/100G/400G)、光放大器模塊(EDFA、Raman)、動態可調模塊(WSS、MCS、OXC)、性能監控模塊(OPM、OTDR)

通過產業鏈調研,我們將光模塊的主要物料和國產化率列出。

以上很容易的看出,主要的電芯片,例如相干器件,調制解調芯片等,全部進口,在光的部分,2.5G和10G的中短距離產品,我們已經實現了國產化,其他全部物料依靠進口。其中:

電芯片(調制,驅動,串并轉換等)的相關廠商有Macom、semtech,sillconlabs,Maxim等;

光部分(激光器,檢測器)住友、三菱、lumentum、Oclaro、Neophotonics等。

國內主要是低端元器件,中科光芯、華工正源、光迅科技等。另外海信寬帶多媒體可能較為高端的芯片近期就會成功。

光模塊我國重點公司企業

中際旭創:數據中心光模塊龍頭,業績增長可期

數通市場100G 光模塊需求放量,奠定公司高速成長基石。公有云應用興起,驅動數據中心流量爆發;Google、Amazon 等全球互聯網巨頭數據中心均已采用100G 光網絡互聯,國內阿里巴巴規模啟用。100G 光模塊出貨量預計由2017 年350 萬只增長至2018 年約800萬只;以PSM4、CWDM4 兩種方案為主,并逐漸向CWDM4 方案演進。蘇州旭創作為全球最大的CWDM4 廠商,有望持續保持模塊設計、封裝制造、成本控制優勢,穩步提升100G數據中心光模塊份額,對標海外公司毛利率仍有提升空間。

前瞻研發400G 和5G 光模塊,提供長期增長動力。1)400G 光模塊:北美一線ICP 2018年開始部署400G 光模塊,國內阿里規劃2019 年開始部署,全球有望在2019 年規模出貨。公司率先推出400G OSFP、QSFP-DD 產品:OSFP 標準由Google 領銜,預計2018H2 量產,公司成為Google 400G 光模塊首批供貨商;QSFP-DD 標準由Cisco、Facebook 等主推,預計2019 年量產。2)5G:5G 商用加速推進,5G 帶來接入和承載網高速率光模塊需求量在數千萬只水平。公司在LTE 前傳光模塊具有一定技術積累,目前與華為、中興保持合作開展5G 前傳研究,有望受益5G 投資盛宴。

光迅科技:信息光電子國家隊,高速光芯片有望推出

公司長期投入研發高速率激光器,并前瞻布局硅光技術。公司2014~2016 年研發投入占收比接近10%,通過內生及并購持續構建光芯片平臺能力,目前在國內處于領先水平:(1)25Gb/s DFB 激光器有望在2018 年Q3 進入量產階段;(2)VCSEL 芯片成功流片有望共享3DSensing 產業紅利;(3)布局硅光、工業激光等創新方向。

國家政策支持信息光電子發展,先進光芯片平臺具有稀缺性。2017 年底工信部發布《光電子器件技術路線圖》,指出核心、高端光電子器件落后已經成為制約我國信息產業發展瓶頸。目前25Gb/s 的高速率光芯片國產化率僅3%左右,而光芯片在100G 光模塊中價值量占比在40%~50%,且供應主要依賴美國、日本廠商,進口替代空間廣闊。目前具備高速率芯片研發實力的國內廠商主要有光迅、昂納、海信寬帶等,稀缺平臺有望獲得政策支持。由光迅科技牽頭,在武漢成立國家信息光電子創新中心,協同推進信息光電子“關鍵和共性技術協同研發”及“首次商業化”。

數據流量持續增長,數據中心和5G 拉動光模塊持續景氣。隨著公有云業務發展,超大規模的數據中心建設持續落地,100G 光模塊在2018 年需求量有望達到800 萬只,對25Gb/s需求強勁。5G 漸行漸近,5G 前傳、回傳帶來的承載網高速率光模塊需求量在數千萬只水平。公司作為信息光電子國家隊,有望在技術轉化、產品認證等方面發揮領先優勢。

天孚通信:信息光電子國家隊,高速光芯片有望推出

公司積極擴充光器件品類,布局明星產品。數據流量增長驅動光網絡快速迭代,光器件向高速率、集成化、低功耗升級的趨勢明顯;公司在傳統無源產品堅守高品質定位,拓展Lens、MPO、鍍膜等高價值產品,并加碼有源的OSA 高速光器件業務線,有望受益數據中心光模塊需求爆發:

(1)Lens/MPO:公司通過并購整合引入FIBER LENS(光纖透鏡)產品線的先進技術,可用于10/40/100G/200G/400G 光模塊或者傳輸線纜。Multi-fiber Pull Off(多芯多通道線纜連接器)主要應用于數據中心多芯匯聚場景,公司已經完成大部分客戶的送樣驗證,在江西批量生產并完成二期擴產。自主研發的光學鍍膜產品線已進入穩定生產階段。

(2)OSA:公司2015 年8 月份董事會通過審議,投資0.2 億元建設10G 以上OpticalSubassembly(光次模塊)項目,經過兩年多的研發與生產獲得了較好的市場效益。公司OSA OEM/ODM 業務是無源產品的延伸,充分利用高端光器件制造經驗和下游客戶資源,進入價值更集中的有源市場。

定增投入高速率光器件,有望加快落地打開增長空間。公司定增已經獲得證監會核準批復,擬發行股份不超過3000 萬股,募集資金不超過6.18 億元,投入高速率光器件產品研發和生產:(1)25G/50G 同軸式高速率光收發器件,在原有10G 產品基礎上進一步升級;(2)光隔離器,主要應用在25G 同軸器件和高速率器件中;(3)光電集成高速光器件,主要應用在25G、100G 中長距離光模塊中;(4)高速光引擎組件,采用COB 封裝技術主要應用在數據中心40G、100G、400G 短距離光模塊中。項目建設期30 個月,邊建設邊投產,增發方案預計達產后實現凈利潤1.50 億元/年。預測有源將成為公司增長核心動力,2018~2020年營收分別為0.81/1.89/ 3.47 億元。

博創科技:信息光電子國家隊,高速光芯片有望推出

發揮集成優勢,加快拓展高速次級光模塊業務。隨著數據流量增長,光網絡(包括運營商和數據中心)高速率、低功耗、集成化趨勢明顯。公司掌握集成光電子的平面波導技術,PLC 分路器行業領先、推出AWG 和VMUX 產品、拓展40G/100G 的ROSA 產品,集成的組件和價值逐步提升:

(1)PLC 分路器:主要用于FTTH 接入,2017 年國內移動繼續保持對固網寬帶投資,海外市場態勢平穩,銷售量和銷售額保持平穩,我們測算毛利率略有下降。2018 年移動固網寬帶投資明顯下降,期待海外加快拓展確保收入規模。

(2)DWDM 器件:包括AWG、VMUX 及其他波分器件,主要用于城域網、骨干網。2017 年受運營商資本開支下降及設備商清理庫存影響,DWDM器件銷量及銷售額同比下降。2017 年Q3 三大運營商恢復/啟動400G DWDM/OTN 設備招標,另外5G 承載網方案中OTN下沉趨勢明顯,公司有望受益固網傳輸及5G 承載建設,我們預計2018 年有望觸底、后續三年保持20~30%增長。

(3)40/100G ROSA:目前公司與KAIAM 合作,提供高速次級光模塊封裝服務。公司適應北美數據中心需求,ROSA 由40G 向100G 升級并實現量產,積極擴大產能目前超過2萬只/年。公司持有KAIAM 3.31%股權雙方合作關系穩固,持續研發TOSA 產品,同時積極拓展其他有源光器件客戶;預計2018~20 年數據中心光模塊需求持續景氣,公司按需擴充有望獲得50%/40%/30%同比增長。

募投項目快速投產,有望持續增厚上市公司業績。公司IPO 募集資金1.97 億元,投入研發中心、PLC 集成器件、MEMS 集成器件、高速光模塊項目,預計將形成年產能:400萬通道PLC 分路器、6 萬套VOA、1.5 萬套VMUX、10 萬套MEMS 集成器件、24 萬路OSA。截至2017 年底PLC 和OSA 項目投資完成率分別為77.84%和75.18%,2017 年貢獻效益0.51 億元;MEMS 項目正在抓緊產業化,同時穩步推進硅基集成光學芯片及波長選擇光開關研究。

光模塊:產品迭代加速,高速需求提升光模塊核心組件是OSA。信息網絡主要以光纖作為傳輸介質,但目前計算、分析還必須基于電信號,光模塊是實現光電轉換的核心器件。光模塊的核心組件有光適配器(Receptacle)、TOSA(光發射次模塊)/ROSA(光接收次模塊)或BOSA(光收發一體模塊)、電芯片,另外還包括透鏡、分路器、合束器等無源器件及外圍電路。在發射端:電信號通過TOSA 轉換為光信號,再由光適配器輸入到光纖;在接收端:光纖中的光信號通過光適配器被ROSA 接收并轉變成電信號,并輸送到計算單元進行處理。

(1)光適配器由陶瓷插芯、開口陶瓷套筒、金屬件組成,用于光纖與OSA 器件的連接。

(2)TOSA 封裝構件包括:LD TO-Can(發射管芯,核心為LD 即激光器)、封焊管體、陶瓷插芯、陶瓷套管、適配器、調節環,用于實現電信號轉化成光信號。

(3)ROSA 封裝構件包括:PD TO-Can(接收管芯,核心器件為PD 即光探測器)、塑封適配器、封焊管體、金屬適配器、閉口套筒,用于實現光信號轉化成電信號。其中,LD、PD 也就是通常意義上的光芯片。

光模塊結構及光電信號轉換

按封裝形式可分為GBIC、SFP、XFP、QSFP、CFP 等。(1)GBIC 是2000 年以前形成的光收發器標準。GBIC 模塊具有熱插拔的電氣接口,可支持單模光纖和光信號百公里級別長距離傳輸。(2)SFP 是一種緊湊型、可插拔的收發器模塊標準,用于電信和數據通信應用。SFP 提供類似GBIC 模塊的功能,但大小只有的GBIC 的一半。(3)XFP 是10G 速率的小型可插拔收發器模塊標準,支持多種通信協議,如10G 以太網、10G 光纖通道和SONETOC-192。XFP 收發器可用于數據通信和電信市場,并提供比其他10Gbps 收發器更好的功耗特性。(4)QSFP 是一種緊湊型、可插拔的收發器標準,主要用于高速數據通信應用。根據速度可將QSFP 分為4×1G QSFP、4×10G QSFP+、4×28G QSFP28 光模塊等。目前QSFP28 廣泛應用于全球數據中心。(5)CFP 是基于標準化的密集波分光通信模塊,傳輸速率可達40-100Gbps。CFP 模塊的尺寸比SFP/XFP/QSFP 更大,一般用于城域網等長距離傳輸。

光模塊速率提升趨勢顯著,迭代加速。單波長通信系統用光模塊發射和接收波長分別為850nm、1310nm 和1550nm 三個傳輸窗口,其中 850nm 適合短距離多模傳輸,1310nm 適合中等距離傳輸,1550nm 適合長距離傳輸。相對于單波長的通信系統,波分復用(WDM)技術能成倍增加網絡帶寬,因而得到廣泛的應用。目前固定寬帶接入市場適用1G 及以下、2.5G、4.25G;LTE 無線基站前傳適用6G、10G;承載和傳輸(城域/骨干)適用40G、100G、400G;數據中心適用40G、100G 光模塊。隨著流量增長和技術升級,各類場景對光模塊速率要求。

光模塊產品演進路徑

云計算逐漸滲透,100G 放量,400G 布局

云計算推動超大規模數據中心加速建設。根據思科,全球超大型數據中心數量預計由2016年的338個增長至2021年的628個,2016-2021CARG13%。

2021年全球超大型數據中心占比為53%,將有85%的公有云服務器安裝于超大型數據中心,超大型數據中心將承擔87%的公有云工作負載。

數據中心呈現大型化趨勢

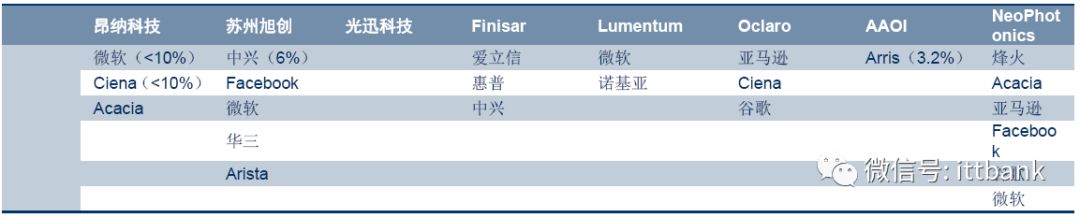

內部流量占比7成,速率提升需求明顯。數據中心流量可按照連接類型分為三類:

(1)數據中心到用戶,由訪問云服務進行瀏覽網頁、收發電子郵件和視頻流等終端用戶行為產生;

(2)數據中心互聯,主要用于數據復制、軟件和系統升級;

(3)數據中心內部,主要用于信息的存儲、生成和挖掘。根據思科預測,全球數據中心流量將由2016年的6819EB增長至2021年的20555EB,CAGR23%。

由數據中心內部流量和數據中心互聯流量組成的東西向流量(East-WestTraffic,橫向流量)占數據中心總流量約85%。

2021 年全球數據中心流量分類

全球數據中心流量

100G 出貨量爆發,CWDM4 成為主流

100G已經成為海外云計算數據中心主流。數據流量持續增長,數據中心大型化、扁平化趨勢推動光模塊向兩方面發展:傳輸速率需求升級、數量需求增長。

目前全球數據中心光模塊需求已經10/40G光模塊向100G光模塊更迭。

根據全球光器件龍頭OCLARO,2016年起,Amazon、Google等北美一線云服務提供商服務器端口開始由10G向25G升級,葉、脊交換機端口由40G向100G升級,預計2018年開始部署200/400G產品。

國內廠商方面,阿里云宣傳2018將成為100G光模塊大規模應用元年,預計2019年進行400G光模塊的升級。

數據中心葉脊拓撲架構適用光模塊產品

阿里云光模塊演進路徑

2017年全球100G放量,高端光模塊價值凸顯。

根據LightCounting,2016年全球100G光模塊銷售額達到11.5億美元,相比2015年的4.6億美元,同比增長150%;2016年全球100G光模塊的出貨量約100萬只,其中QSFP28光模塊出貨量超過70萬只。2017年H1,全球100GQSFP28光模塊出貨量達100萬只,全年大約400萬只。

2015年全球高端光模塊(40G及以上)市場規模為43億美元,預計2021年市場規模達156億美元,2015~2021年CAGR24%;其中,100G光模塊市場規模預計由2015年的34億美元增長至2021年的119億美元,2015~2021年CAGR23%

全球100G QSFP28 光模塊出貨量(單位:千只)

全球高端光模塊市場規模(單位:億美元)

CWDM4逐漸成為主流,100G硅光影響有限。

數據中心大型化趨勢導致傳輸距離需求提升,多模光纖的傳輸距離受限于信號速率的提升,預計將逐漸被單模光纖代替。

另外,光纖鏈路成本由光模塊和光纖兩部分組成,PSM4光纖使用量是CWDM4的4倍,當鏈路的距離較長時PSM4方案成本更高。

Intel提出了100G硅光方案,但前期主要是PSM4,在轉向CWDM4的過程中產品良率方面還存在較大障礙,硅光在100G的影響有限。

400G 逐漸成熟,2019 年有望規模應用

大型互聯網公司需求明確,預計2018 年下半年開始應用。Amazon、Google 等北美一線ICP 公司預計2018 年開始部署400G 產品,2019 年逐步放量。國內廠商預計將跟隨北美數據中心高速化和大型化的發展方向,光模塊采購也將向高端化演變。根據LightCounting,2015 年全球200/400G 光模塊市場規模為1 億美元,2021 年市場規模達到34 億美元,2015-2021 CARG 141%。我們認為,200G 光模塊為100G 向400G 過渡方案,2019 年起增量市場空間將以400G 光模塊拉動為主。目前400G 光模塊的主流接口有OSFP 和QSFP-DD。

全球200/400G 光模塊市場規模(單位:十億美元)

Amazon、Facebook、Google、Microsoft 光模塊市場規模(單位:百萬美元)

OSFP標準由Google、Arista主推,預計2018H2量產。“O”代表著“八進制(Octal)”,意為OSFP光模塊使用8個50G通道來實現400GbE;“SFP”代表著“小型可插拔規格”。OSFPMSA(多源協議組織)包括中際旭創、Google、Arista、光迅科技、AAOI、華為、Intel、Lumentum、Oclaro等48家公司。

400GOSFP 光模塊

QSFP-DD標準由Cisco、Facebook等主推,由于DSP的限制預計2019年量產。

QSFP-DD光模塊使用2個200GQSFP56并行通道實現400GbE;每個200GQSFP56通道由4×50G信號組成。OSFPMSA(多源協議組織)由Cisco、博通、華為、Finisar、AAOI、Intel、Juniper、Lumentum、Luxtera、Mellanox、Molex、Oclaro、TEConnectivity等52家企業組成。QSFP規格是業界40G和100G光模塊的主流接口標準,因此QSFP-DD具有向后兼容性,可以實現平滑升級。目前中際旭創、思科、Oclaro等廠商均已推出樣品。

400G QSFP-DD 光模塊

400G研發進展順利,龍頭公司保持領先。OFC2018期間,多個光模塊廠商展示了400G設計或者樣品。其中:QSFP-DD展出廠商有中際旭創、新易盛、昂納科技、Finisar、AOI等11家,OSFP展出廠商有中際旭創、海信寬帶、Mellanox等3家,中際旭創是同時具備OSFP和QSFP-DD的核心廠商。

根據HeavyReading對于46家主流光模塊廠商的市場調查,目前已有32%的受訪公司表示已經少量出貨400G光模塊,另有14%的受訪公司表示將在未來半年或一年內出貨400G光模塊。

產業加速迭代,中國企業迎來趕超機遇

技術升級:硅光有望在400G中等距離實現突破

硅光器件具有低功耗、高集成優勢。硅光主要只指在硅基上制作光通信器件,在工程場景下,大部分無源器件都可以用硅作為材料,但是激光器、放大器仍舊需要基于III-V族半導體。

與傳統光器件相比,理論上硅光具備以下優勢:

1) 成本低:硅基材料成本低,可利用CMOS在集成電路領域的投資、設施和工藝,大幅提高光器件制造工藝水平,進一步降低成本;

2) 功耗低:硅基材料阻抗低,器件驅動電壓低,降低能耗;

3) 集成度高:硅基材料及技術可以提供光子和電子的統一制造平臺,為芯片級光電集成提供途徑,進一步減小系統設備的成本和尺寸。

硅光子集成優勢

硅光生態主要廠商

硅光模塊進入產業化穩步推進階段。

Intel基于未來全光計算考慮,成為硅光發展的重要推動力,2016年提出100G光模塊產品,硅光正式進入產業化應用階段。

目前,硅光模塊影響力較大的廠商有intel、mellanox、Luxtera、TeraXion等,國內光迅科技、中國電科也在開展硅光研究和產業化。

針對硅光模塊的替代影響,目前業界普遍看法是:100G方面,硅光子技術對PSM4產品有一定影響;到400G,硅光在中等距離(500M)應用具有顯著優勢,短距將以VCSEL為主,長距離需要采用EML。

硅光發展歷程

Intel和Luxtera的硅光模塊已規模出貨。2016年,Intel公布其100GPSM4QSFP28光模塊實現量產,2017年研發CWDM4、CLR4的硅光模塊,預計2018-2019年推出400G光模塊產品。Luxtera主要基于PSM4路線,2015年Luxtera推出100GPSM4QSFP28光模LUX42604以及100GPSM4硅光子芯片LUX22604;2017年,Luxtera出貨業界首款2×100GPSM4硅光嵌入式模塊。

Intel 硅光產品規劃

行業整合:芯片并購活躍,模塊產能向中國轉移

行業并購活躍,整合高端芯片器件能力。Avago、NeoPhotonics等國際廠商通過并購完善技術與業務拓展,鞏固上游高端光芯片能力,把控光模塊產業豐厚利潤點。

2018年3月Lumentum(全球No.2)宣布擬以18億美元并購Oclaro(全球No.3),若交易成功兩者營收規模有望超過Finisar成為行業第一。

國內光迅科技、昂納科技、海信寬帶等通過自研和并購等方式,也具備了一定光芯片能力。

全球化協作凸顯,光模塊制造向國內轉移。由于中國具有成熟的代工體系以及人力成本的相對優勢,Finisar、AAOI等國外廠商均在中國設有工廠。

國內廠商方面,以中際旭創、新易盛為代表的公司擴大產能,較低的制造成本成為差異化優勢之一。

新易盛募投光模塊生產線項目穩步推進,完成后可使產能從2016年的413萬只/每年提高到643萬只/每年;中際旭創通過增發股份募集資金擴大產能,完成后將新增年產光模塊共計530萬只的生產能力,另外投資銅陵項目預計2018下半年逐步啟動生產。

云計算數據中心建設對無源器件也有拉動作用,一方面數量有明顯增長,另外對產品專業集成、快速適配要求提升。

昂納科技、天孚通信、太辰光均針對數據中心推出無源線纜、透鏡、波分復用/解復用等產品。

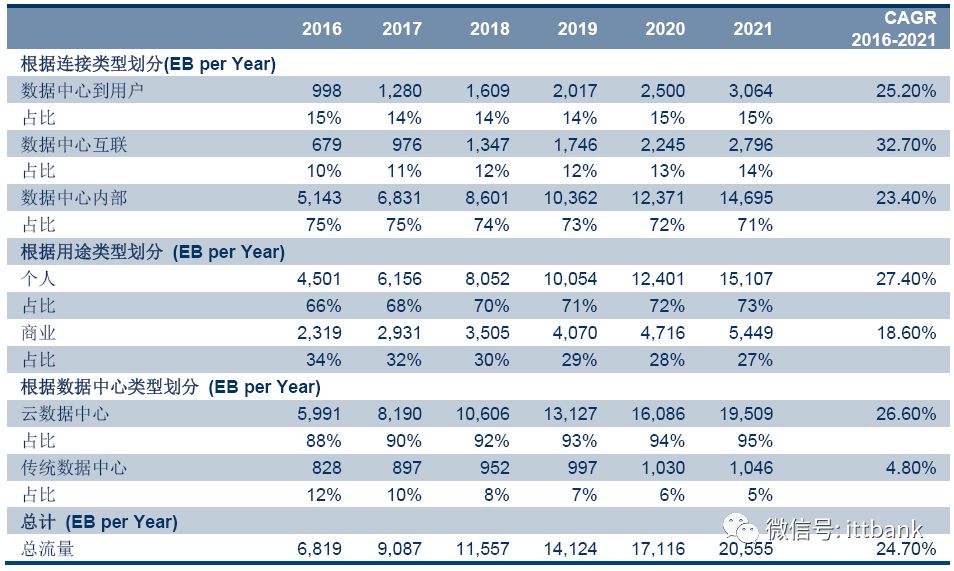

政策推動:鼓勵國產自主,提升高端競爭力

國家政策支持信息光電子發展。2017年底工信部發布《中國光電子器件產業技術發展路線圖(2018-2022年)》,指出核心、高端光電子器件落后已經成為制約我國信息產業發展瓶頸。

目前25Gb/s的高速率光芯片國產化率僅3%左右,供應主要依賴美國、日本廠商。

政策要求在2022年中低端光電子芯片的國產化率超過60%,高端光電子芯片國產化率突破20%。

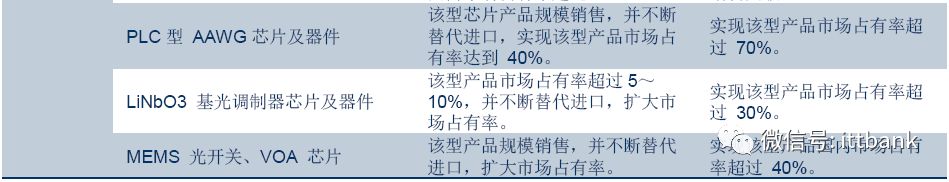

光通信器件產業重點發展產品

核心競爭力1:掌握光芯片能力,構建“護城河”。

光芯片在模塊中無論是技術壁壘還是產業價值都占據重要位置。

光芯片是限制光模塊供貨能力的主要因素,下游大客戶對產品快速交付能力要求高,擁有自主芯片廠商能夠確保產品供貨速率。毛利率方面,由于光芯片占據模塊約30~70%左右成本,上下游垂直一體化的廠商能獲取更高的毛利率。

海外Finisar、Lumentum等具備完整的芯片+模塊能力;目前國內具備光芯片能力的廠商主要有光迅科技、昂納科技、海信寬帶。

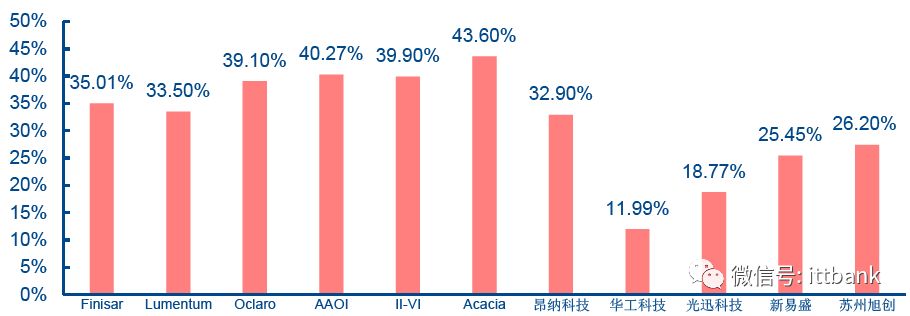

全球主流廠商光器件業務毛利率

核心競爭力2:服務主流客戶,產品快速迭代。

云計算數據中心下游客戶高度集中,已進入主流客戶供應體系光模塊廠商具備相當銷售規模,可以有效分攤研發成本,確保毛利率水平。

國外AAOI在40G周期服務北美主流客戶,最新100G產品也具有領先優勢;國內典型公司如中際旭創,與谷歌合作順暢能力獲得認可,2018年已經擴展獲取亞馬遜、facebook等主流云計算廠商訂單。

另外昂納科技、光迅科技、海信寬帶也與互聯網公司或者通信設備廠商具有一定良好合作基礎,博創科技為關聯方KAIAM提供OSA。

-

Google

+關注

關注

5文章

1786瀏覽量

58647 -

光模塊

+關注

關注

80文章

1376瀏覽量

60000 -

Amazon

+關注

關注

1文章

125瀏覽量

17546

原文標題:超詳細的光模塊產業鏈

文章出處:【微信號:GeWu-IOT,微信公眾號:物聯網資本論】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

中科曙光與海光信息宣布戰略重組 實現產業鏈相補 集中力量辦大事

Micron美光科技深耕中國20多年,全產業鏈布局

英飛凌新型低功耗CIPOS? Maxi 智能功率模塊 (IPM) 系列榮獲2025年度中國家電產業鏈金釘獎

數據中心與AI人工智能的基礎設施保障:800G光模塊

華為汽車產業鏈的技術解析與未來展望

中國建成最大的新能源產業鏈

2024秋季電機產業鏈交流會盛大舉行

碳化硅產業鏈成本大幅下降,市場迎來新變革

昊衡科技自研低成本光學鏈路診斷儀——適用大規模光模塊失效檢測

視爵光旭推出ColdLED冷屏技術,推動顯示產業可持續發展

光模塊產業鏈全面分析

光模塊產業鏈全面分析

評論