硅片是晶圓廠最重要的上游原材料,其供需情況與價格趨勢能充分反映半導體行業的景氣度。進入2018年,全球半導體產業增速環比有所放緩,但硅片漲價潮依舊持續。是下游需求猛烈,還是上游供給有限,這一議題值得深入研究。本文參考了SUMCO,臺積電等公司提供的原始數據,將硅片的供給端,需求端和價格端等多個核心問題分析如下:

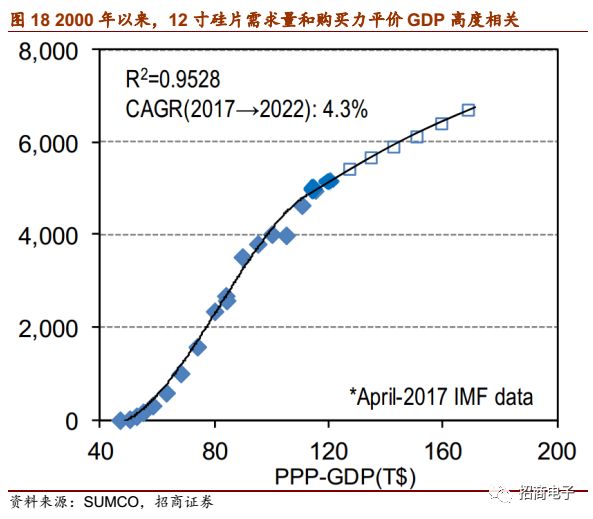

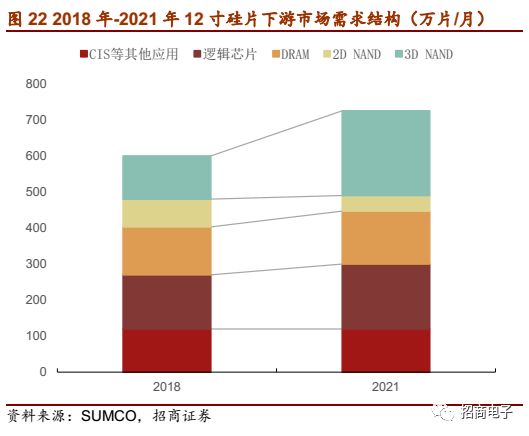

需求端:通過購買力平價GDP模型預判12寸硅片需求:通過回溯歷史,我們發現自2000年起,12寸硅片出貨量以及當年的購買力平價GDP兩大數據高度擬合。擬合優度判定系數(R2)高達0.9528。體現了極強的關聯度。故在硅片行業中,通常會采用購買力平價GDP模型來判斷12寸硅片的市場需求。通過模型我們可以推導出2017年-2022年,12寸硅片需求的復合增長率為4.3%。其中3D NAND對硅片需求的復合增長率為16.76%,成為未來3年里12寸硅片需求增長的主要驅動力。

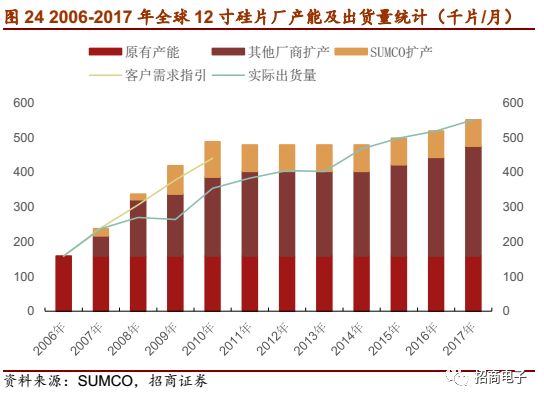

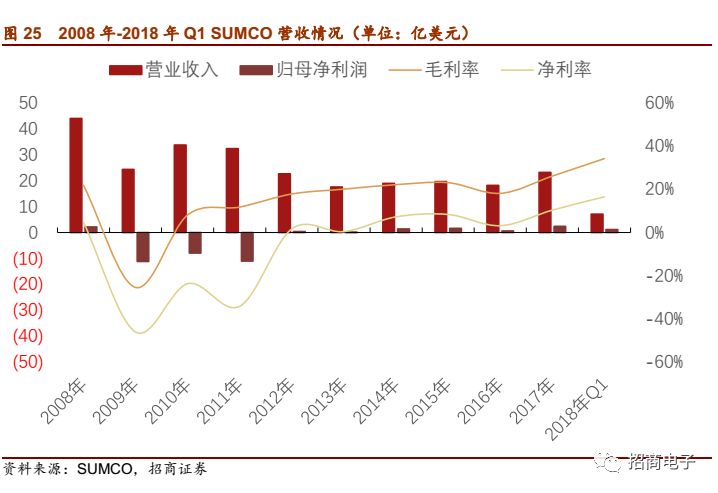

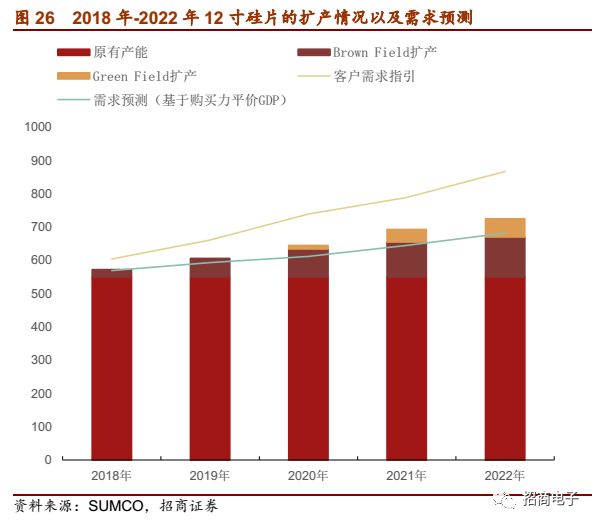

供給端:經歷了產能過剩的十年,12寸硅片廠擴產謹慎:2007年起,全球硅片廠大規模擴張12寸硅片產能,但產能利用率嚴重不足,使得硅片價格持續下跌。SUMCO的毛利一度跌至-25.5%,只能關廠裁員,斷臂求生。進入2016年,在存儲器需求爆發的帶動下,硅片價格開始一路回升。但各家廠商在經歷了過去一輪大蕭條之后,擴產較為謹慎,目前全球硅片廠規劃中的產能擴張復合增長率(5.7%)介于購買力平價GDP模型(4.3%)與客戶需求指引(9.7%)之間。可以看出,當前各家硅片廠均相對保守,更傾向于控制產能擴張,推動漲價,抬升利潤水平。

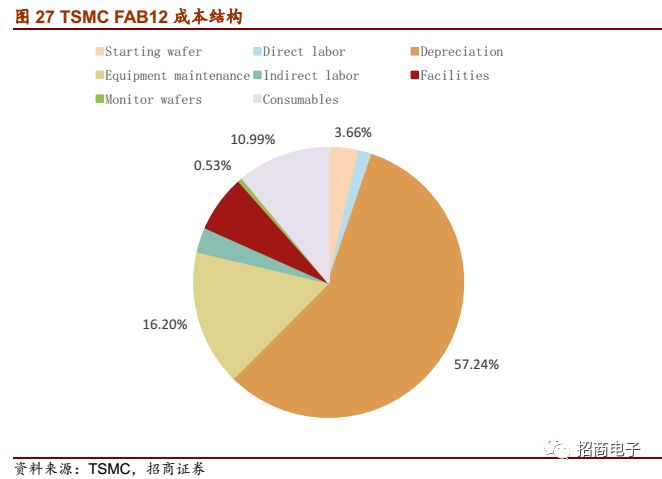

價格端:12寸硅片持續漲價,相關晶圓廠暫無漲價計劃:SUMCO預計12寸硅片的價格在2018年將提升20%。有較多晶圓廠已經開始2021年的長協價談判。但對于12寸晶圓廠而言,其wafer成本占比較低,且28nm以上成熟制程市場競爭激烈。為了維持穩定的產能利用率,避免高額折舊影響毛利。各大廠沒有向下游漲價的計劃。同時,為了更好地觀測12寸硅片的供需結構,我們引入了晶圓廠庫存采購比指標。目前12寸晶圓廠的平均庫存量維持在當月采購量的65%左右,若向上或向下大幅突破,則意味著供需平衡出現變化。

8寸供需分析:汽車電子主導8寸硅片需求,晶圓廠通過漲價轉移成本壓力:2016年起,8寸線的驅動力主要在指紋識別,進入2018年,隨著汽車電子,IOT等應用的興起,8寸線的供需關系依舊偏緊。但后續要持續觀測指紋識別應用下滑的影響。目前8寸硅片的價格已達40美金,相比2016年年初增長了19.7%。對于晶圓廠而言,由于絕大多數8寸廠均已折舊完畢,所以wafer成本占比較高,一般在10-15%之間,硅片漲價對于成本影響明顯。以華虹為代表的部分晶圓廠通過漲價,向下轉移成本壓力,毛利目前較為穩定。

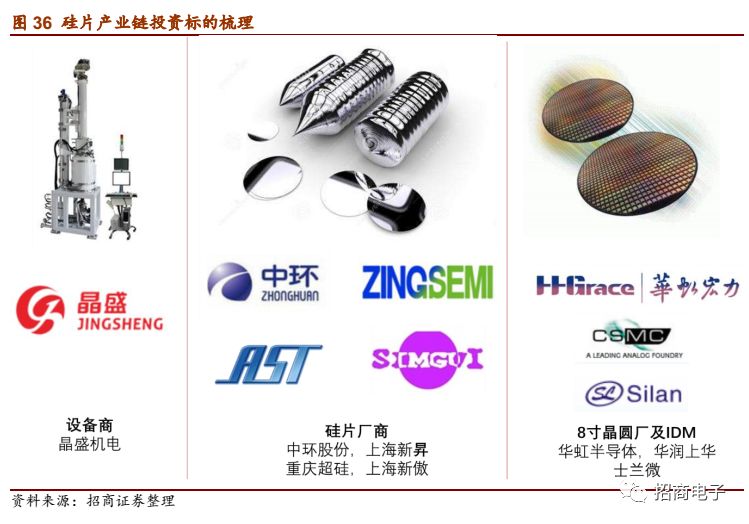

國內產業鏈標的梳理:

硅片廠商:上海新昇(上海新陽參股24.36%)的大硅片項目目前已經實現了擋片的批量供貨,正片也有小批量樣片實現銷售,目前產能4-5萬片/月,預計2018年產能可達10萬片/月;中環股份于2017年10月13日和無錫市簽署《戰略合作協議》,共同在宜興市建設集成電路用大硅片生產與制造項目。項目總投資約30億美元,一期投資約15億美元;重慶超硅的12寸硅片開發進展也較為順利。同時硅產業集團旗下的上海新傲的SOI產線是中國硅片產業的一大亮點;其他廠商,如有研半導體、寧夏銀和、金瑞泓、合晶鄭州、奕斯偉西安、江蘇協鑫等也建議關注。

設備廠商:晶盛機電于2017年10月13日協同中環股份和無錫市簽署《戰略合作協議》。目前晶盛機電可以向下游客戶提供從長晶,滾磨,截斷,拋光等硅片生產的全套解決方案。公司在半導體硅片領域的主要客戶包括有研半導體、***合晶、中環股份、金瑞泓等企業。

晶圓廠與IDM方面:由于12寸晶圓廠面臨激烈的價格競爭,沒有漲價動力,所以我們更建議關注8寸晶圓廠華虹半導體,公司于2017年下半年對部分客戶調價,受益于此,公司2017年Q3的毛利升至35.24%的歷史高點,但由于近期沒有漲價動作,且硅片價格持續攀升,所以毛利率又回落到31.9%的水平,預計公司在Q2末還會有一些調價。另外,國內IDM廠中,士蘭微的8寸線也同樣受益于功率半導體需求以及上游硅片價格傳導。非上市晶圓廠中,建議關注華潤上華。

一、硅片產業簡介

1.硅片是半導體生產的重要原材料

硅片是生產集成電路所用的載體,作為晶圓廠最重要的上游原材料,硅片供需情況與價格趨勢能充分反映半導體行業的景氣度。

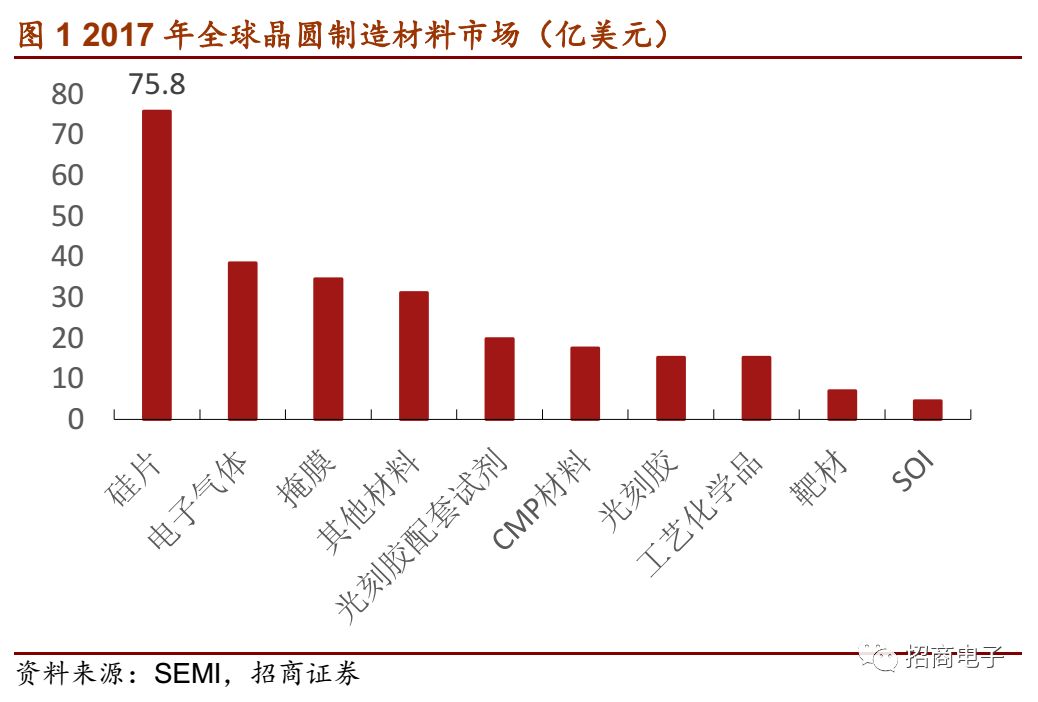

2017年,全球晶圓制造材料市場規模259.8億美元,其中硅片市場規模75.8億美元。占比29.17%,往后分別是電子氣體,掩膜,其他材料,光刻膠配套試劑,CMP材料,光刻膠,工藝化學品,靶材,SOI。

2.半導體硅片的生產流程

半導體硅片對產品質量及一致性要求極高,其純度須達99.9999999%(9個9)以上,而最先進的工藝甚至需要做到99.999999999%(11個9)。而光伏級單晶硅片僅需5個9即可滿足應用需求。所以半導體生產所用硅片的制備難度遠大于光伏級硅片。

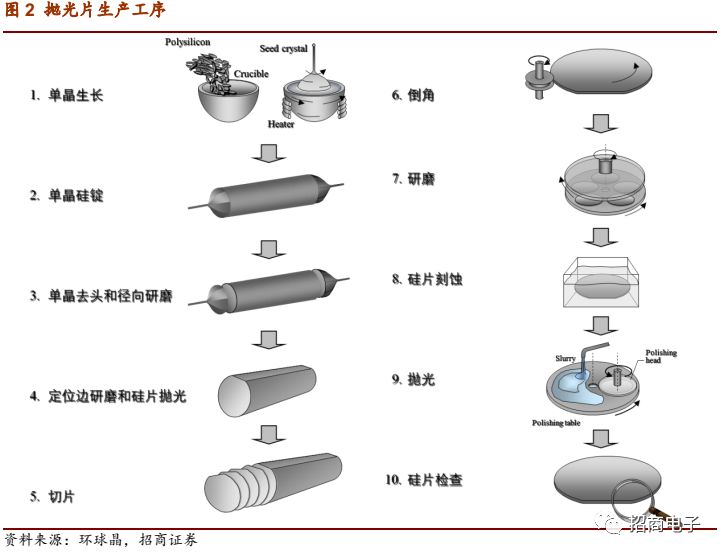

硅片生產工序主要包括:長晶,徑向研磨,定位邊研磨,拋光,切片,倒角,研磨,硅片刻蝕,拋光,檢查等步驟。經過上述步驟生產出的硅片即為最通用的拋光片。我們下文中的硅片價格默認為拋光片。

在拋光片生產過程中,長晶是最為核心的工序。長晶技術路線主要分為直拉法(CZ),區熔法(FZ)。其中直拉法是目前市場的主流,可支持12寸硅片生產,而區熔法則相對簡單,僅可支持8寸及以下尺寸硅片生產。

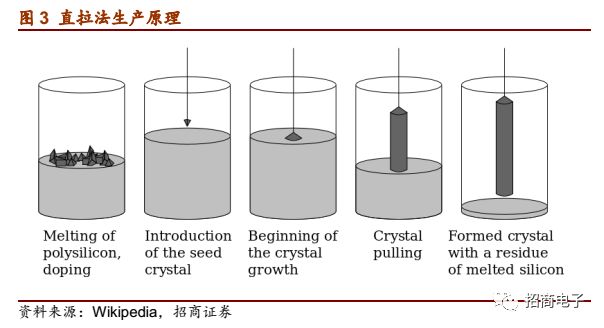

直拉法最早由Czochralski于1918年首創,故亦稱為CZ法,其原理是將多晶硅加熱至熔化,再將單晶晶種和硅溶液表面接觸。接觸后,由于溫度差異,硅溶液開始在晶種表面凝固并生長和相同晶體結構的單晶。晶種同時以極緩慢的速度往上拉升,并伴隨以一定的轉速旋轉,最終形成單晶晶棒。該方案可以在拉晶過程中觀察晶體的生長情況,但容易受到機械擾動的影響。

3、硅片分類介紹

(1)通過加工工序分類:

除了最普通的拋光片外,硅片還有較多特色工藝產品,主要包括退火片(Annealed Wafer),外延片(Epitaxial Wafer),絕緣體上硅(Silicon-On-Insulator Wafer)等。

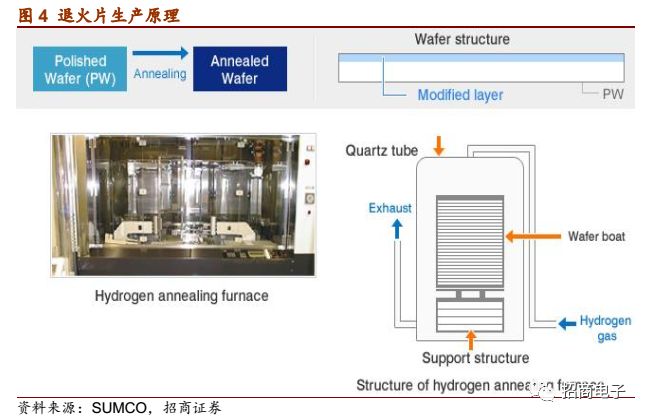

退火片(Annealed Wafer)是將拋光片置于退火爐中,在氫或氬氣氛中進行高溫退火,隨著此過程去除晶片表面附近的氧氣,可以改善拋光片表面特性。

外延片的生產流程是將拋光片在外延爐中加熱到1200℃左右。通過汽化的四氯化硅(SiCl4)和三氯硅烷(SiHCl3)生長氣相外延。它具有拋光片所不具有的某些電學特性并消除了許多在晶體生長和其后的晶片加工中所引入的表面/近表面缺陷。

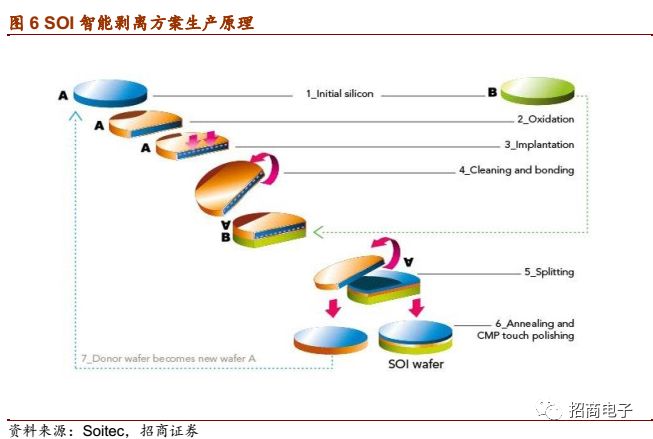

絕緣體上硅即SOI硅片,SOI是一種三明治結構,最上面是頂層硅,中間是掩埋氧化層(BOX),下方是硅襯底。制備SOI材料的技術主要有注氧隔離(SIMOX)、鍵合減薄(BESOI)和智能剝離(Smart-Cut)等,當前最主流的技術是智能剝離。

SOI的優勢在于可以通過氧化層實現高電絕緣性,這將大大減少硅片的寄生電容以及漏電現象。隨著半導體制程工藝不斷演進,SOI方案的優勢逐漸凸顯。在28nm以下先進制程中,FD-SOI(全耗盡SOI)具有明顯的低功耗,防輻射,耐高溫的性能優勢,同時采用SOI方案可以大大減少工序,降低成本。根據Marketsand Markets最新預估,SOI市場在2017-2022年期間平均復合成長率將達29.1%,2022年市場價值將有望達到18.6億美元。

通過產業鏈調研,我們了解到SOI目前主要的應用場景有功率器件,射頻開關,硅光芯片,高端MEMS等。先進制程里,汽車電子相關的I.MAX處理器,ADAS芯片亦有采用FD-SOI。

(2)通過應用場景分類:

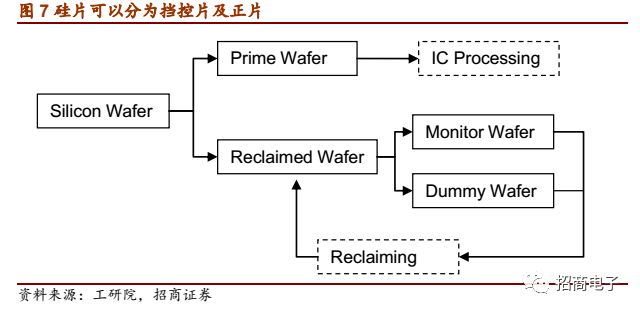

從硅片在晶圓廠的應用場景角度來看,硅片可以分為擋片(Dummy Wafer),控片(Monitor Wafer)以及正片(Prime Wafer)。其中擋片和控片一般是由晶棒兩側品質較差處所切割出來,用于調試機臺、監控良率。隨著晶圓廠制程的推進,基于精度要求及良率的考量,需要在生產過程中增加監控頻率。65nm制程每投10片正片,需要加6片擋控片,而28nm及以下制程,每10片正片需要加15-20片擋控片。

擋控片的用量巨大,為了避免浪費,晶圓廠往往會回收用過的擋片,經研磨拋光,重復使用,但擋片的循環次數有限,一旦超過門限值,則只能報廢處理或當做光伏硅片使用。而控片則需具體情況具體對待,用在某些特殊制程的控片無法回收使用,那些可以回收重復利用的擋控片又被稱為可再生硅片(reclaimed wafer)。

(3)通過硅片尺寸分類:

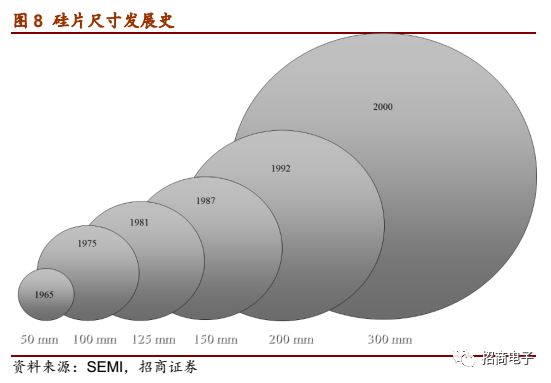

伴隨著半導體行業的發展,硅片的尺寸也逐步提升。從最早在1965年誕生的2英寸直徑硅片(50mm),到4英寸(100mm),5英寸(125mm),6英寸(150mm),8英寸(200mm),再到2000年面世的12英寸(300mm)硅片。每次硅片直徑的提升,都會使得單片晶圓產出的芯片數量呈幾何倍數增長,從而在生產過程中提供顯著的規模經濟效益。

12寸硅片的下一站是18寸(450mm)硅片。2011年,全球五大半導體廠商IBM、英特爾、三星電子、臺積電和Global Foundries共同成立全球450mm聯盟(G450C),用于推動18寸硅片發展,除此之外,還有EEMI450,Metro450等聯盟在協同運作。但由于12寸硅片可以滿足當前的生產需求,且18寸硅片設備研發難度極大,產業鏈上下游廠商對18寸硅片的推動力度不足。

從各尺寸硅片的出貨面積比例來看,12寸業已成為業內主流,2017年占全球硅片出貨量的56.1%。所以下文中的分析將主要圍繞12寸硅片展開。

4、半導體硅片的主流廠商

目前在全球半導體材料產業鏈中國外巨頭占據了主要的市場份額。其中日本信越(4063.T),SUMCO(3436.T),***環球晶圓(6488.TW)三家更是占據了硅片70%的市場份額,且集中度持續提升,緊扼全球晶圓制造的咽喉。

根據芯思想統計,截止2017年11月,我國12寸硅片需求量為45萬片(包括三星西安、SK海力士無錫、英特爾大連、聯芯廈門),隨著晶合集成、臺積電南京和格芯成都的陸續投產,加上紫光南京、長鑫合肥、晉華集成三大存儲芯片廠的建成,預估到2020年我國12寸硅片月需求量為80-100萬片。拋開外資晶圓廠(三星西安、SK海力士無錫、英特爾大連、聯芯廈門、臺積電南京、格芯成都)的產能,國內的月需求量約為40-50萬片。

目前我國12英寸硅片主要依賴進口,但規劃中的月產能已經達到120萬片,后續如均能順利量產,可基本滿足國內需求。

其中,中環股份(002129.SZ)于2017年10月13日和無錫市簽署《戰略合作協議》,共同在宜興市建設集成電路用大硅片生產與制造項目。項目總投資約30億美元,一期投資約15億美元;上海新陽(300236.SZ)參股的上海新昇目前已經實現了擋片的批量供貨,正片也有小批量樣片實現銷售,目前產能4-5萬片/月,預計2018年產能可達10萬片/月;重慶超硅的12寸硅片開發進展也較為順利;其他廠商,如寧夏銀和、金瑞泓、合晶鄭州、奕斯偉西安、江蘇協鑫等也建議關注。

8寸硅片方面,據芯思想統計,截止至2016年底,我國具備8英寸硅片和外延片生產能力的公司合計月產能為23.3萬片/月,實際產能利用率不足50%,2016年全年我國僅僅產出120萬片8寸硅片,只滿足國內的10%的需求。從目前已經公布的產能來看,8寸硅片月產能已經達到140萬片,合計超過160萬片,遠遠超過我國8寸硅晶圓的月需求80萬片的規模。

而SOI硅片則由于它的特殊性,所以其供應商和主流的硅片廠商不同。目前國際上最大的SOI供應商為法國Soitec,上海硅產業投資有限公司已收購其14.5%股份。其他供應商為日本信越,Sumco等。而國內的供應商主要為上海新傲,也是上海硅產業集團的子公司。

產能方面,目前Soitec位于法國Bernin 2工廠以及新加坡Pasir Ris工廠主要生產300mm晶圓,未來最大產能將達200萬片,而Bernin1和新傲科技的200mm晶圓廠最大產能將達100萬片。

二、需求端:12寸硅片市場需求及驅動力分析

1、硅片出貨面積與半導體市場規模有一定關聯度

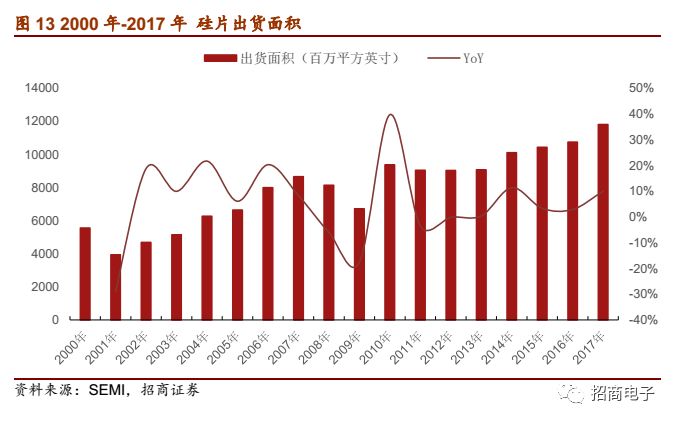

根據SEMI的數據統計,全球硅片市場在2017年共計出貨118.1億平方英寸,由于8寸硅片面積為50.24平方英寸,12寸硅片面積為113.04平方英寸,則2017年全球硅片出貨量為2.35億片等效8寸硅片,1.04億片等效12寸硅片,同比增長9.99%。

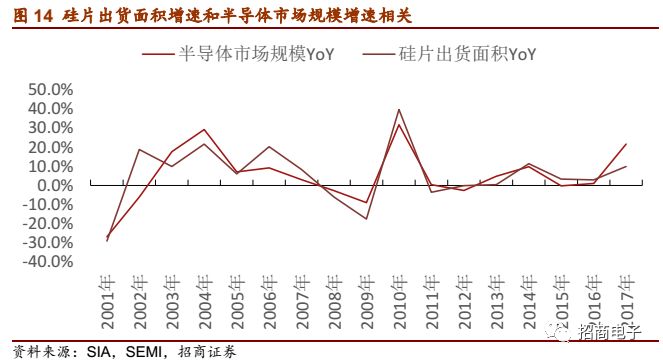

硅片作為半導體產業的最重要原材料,其市場需求會受到半導體產業景氣度影響。通過對比硅片出貨面積增速以及半導體市場規模增速,我們可以發現二者高度相關,但無法完全擬合,根據SIA的數據統計,2017年全球集成電路銷售額為4122億美元,同比增長21.63%,而硅片出貨面積在2017年同比增速為9.99%,二者差距較大,所以不能簡單用半導體的市場規模增速判斷硅片出貨面積增速。

半導體市場規模和硅片出貨面積兩項數據無法擬合的主要原因有:

(1)半導體的市場規模受芯片ASP影響較大,2017年,DRAM和NAND價格高漲使得芯片ASP有了較大幅度提升,再加之芯片出貨量亦有提升,使得2017年的半導體行業市場規模創下自2010年起的行業最高增速。但這一增速是在ASP增速的推動下實現的,無法體現半導體行業對硅片的需求量增速。

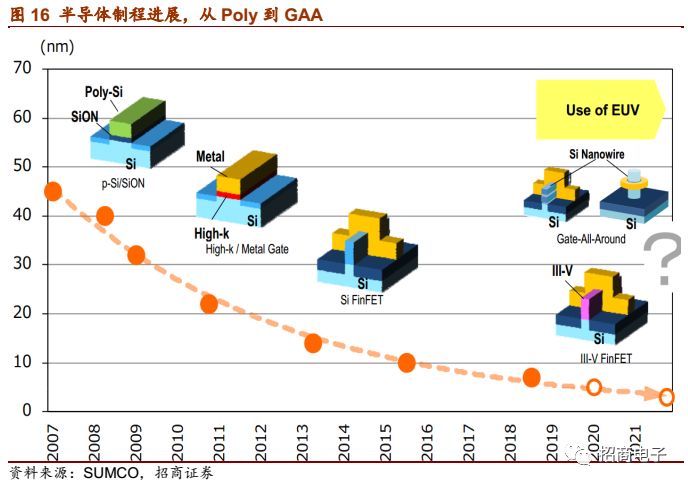

(2)硅片出貨量則和制程進展相關,隨著制程的演進,從Poly到Hi-K,再到14nm的Finfet,以及尚處于實驗室中的5nm工藝GAA,先進制程的開發會使得芯片的特征尺寸不斷減小,進而縮小芯片面積,降低對硅片的需求量。所以隨著摩爾定律的持續推進,硅片需求增速會慢于芯片出貨量增速。

2.通過購買力平價GDP模型判斷12寸硅片市場需求

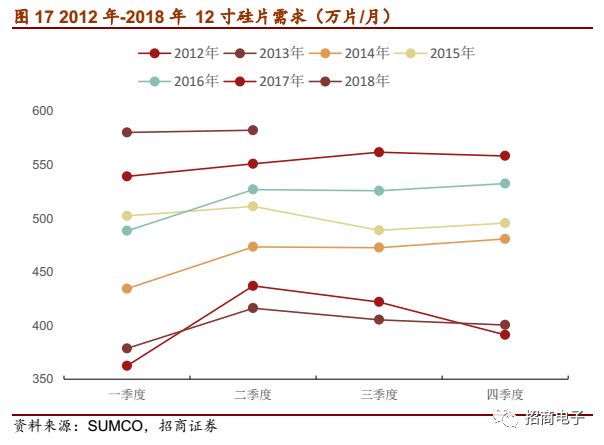

具體到12寸硅片,據SUMCO的數據統計,其市場需求逐年穩步提升,2015年,2016年及2017年的同比增速分別為7.33%,3.79%及6.58%。而2018年Q1全球需求量為580萬片/月,同比提升7.4%。預計2018年Q2市場需求和Q1持平。

不過僅僅通過訂單判斷未來一個季度的出貨量是不夠的。我們需要一個更加長效的需求預測模型。

我們知道,半導體行業已經深入生活的方方面面,所以當全球經濟景氣的時候,半導體行業也將在電子行業的帶動下有較大程度的增長,而經濟蕭條時,半導體行業也將面臨下滑。同時,隨著電子化的進展,越來越多的產業將和半導體掛鉤,使得半導體行業與GDP密不可分。

那么作為半導體的核心上游原材料,硅片的出貨量和GDP的關聯度如何呢?通過比較12寸硅片出貨量以及當年的購買力平價GDP,我們發現自2000年起,這兩大數據高度擬合。擬合優度判定系數高達0.9528。體現了極強的關聯度,故在硅片行業中,通常會采用購買力平價GDP模型來判斷12寸硅片的市場需求。

據IMF預測,2017年-2022年的全球購買力平價GDP復合增長率為4.3%,那么根據模型,12寸晶圓需求的復合增長率將同樣為4.3%。

3.3D NAND驅動12寸硅片的需求增長

通過購買力平價GDP模型,我們了解到未來5年內,12寸硅片市場需求的復合增長率為4.3%。那么12寸硅片的需求增長的驅動力又來源于何處呢?

短期來看,盡管2018年一季度智能手機出貨量出現波動且NAND存儲器價格疲軟,但智能機存儲升級的步伐沒有停止,2018年發售的新機里,128G手機逐漸成為主流,這極大程度地驅動了市場對于NAND顆粒容量的需求。

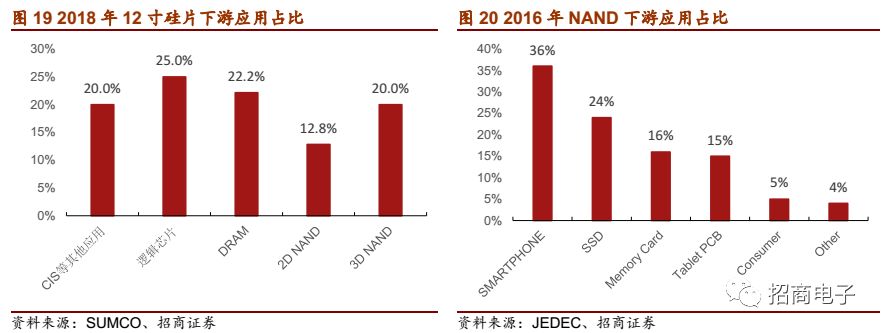

據SUMCO統計,2018年將有32.83%的12寸硅片用于生產NAND。而NAND Flash又有36%的下游市場在智能手機,所以可以判斷,智能機的容量升級,拉升了對3D NAND的需求,進而推動了晶圓廠對12寸硅片的需求。

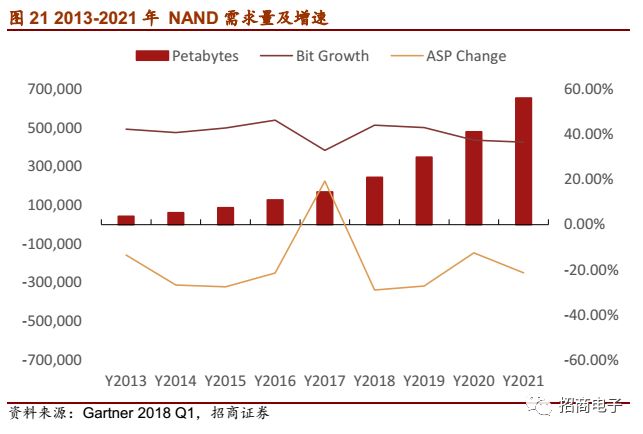

長期來看,根據Gartner預測,得益于3D制程工藝的成熟并持續向先進制程演進,2017年-2021年,NAND均價的復合增長率為-22.82%。但在數據中心、移動終端旺盛需求的帶動下,NAND容量需求將高速增長,復合增長率為40.21%。

對應到硅片需求來看,我們前文提到先進制程的開發會使得芯片的特征尺寸不斷減小,進而縮小芯片面積,降低對硅片的需求量。NAND也是如此,其制程工藝現已完成從2D向3D的跨越,并將在未來向1z nm制程工藝邁進。但由于NAND的需求增長遠大于制程工藝進步帶來的單位面積存儲密度增速,所以NAND對硅片的需求將持續高速增長。根據SUMCO預測,2018-2021年,NAND對硅片需求的增長率為5.91%。其中,由于2D NAND的需求會被3D逐步替代,所以2D的市場需求將萎縮,復合增長率為-17.65%,而3D NAND對硅片需求的復合增長率為16.76%,成為未來3年里硅片產業需求的主要驅動力。

除此之外,邏輯芯片也有較快增長,這主要歸功于邏輯芯片的制程演進在逐步放緩。邏輯芯片在未來三年內對硅片的需求的復合增長率為6.27%。

三、供給端:12寸硅片擴產保守之緣由探析

1、激進擴產帶來硅片產能過剩的十年

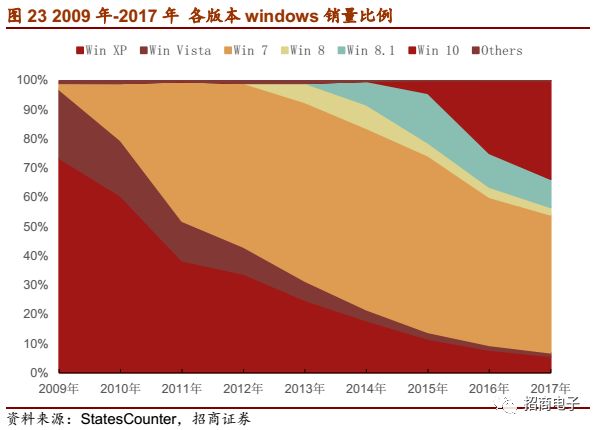

2006年全球的12寸硅片產能在159萬片/月,而此時,Windows Vista剛剛推出,該版本操作系統對于PC機的性能要求有了較大提升,尤其是最低DRAM需求從Windows XP的64MB躍升至512MB。各存儲器廠商判斷DRAM需求會大幅提升,所以紛紛擴產,進而帶動了12寸硅片的需求,各硅片廠也隨之開啟了產能擴張計劃。2007年全球硅片廠規劃中的產能有140萬片/月,并在當年達產75萬片/月;2008年的產能規劃進一步升級,全球規劃中產能為166萬片/月,并在當年達產了85萬片/月的產能,總產能攀升到320萬片/月,兩年時間內,全球12寸硅片產能實現翻倍。

然而由于對硬件要求過高加之嚴重的兼容性問題,Vista問世以來就飽受批評,銷量嚴重不及預期。2009年,Vista銷量占全部Windows版本銷量僅為23.45%,遠不如Win XP的73.43%。同時很快被Win 7的銷量超越,成為Windows史上最短命的操作系統之一。

除此之外,2008年金融危機大爆發,電子產業也遭受了嚴重打擊,對芯片需求量大大降低。種種因素疊加,使得晶圓廠給出的硅片需求指引和實際出貨量出現背離,2009年,下游晶圓廠給出的需求指引為337萬片/月,但實際出貨量僅為264萬片/月。而硅片廠在經歷此前大幅產能擴張后,總產能沖到420萬片/月,相比2006年,產能提升了164.15%,但產能利用率僅為62.86%。

為了應對產能嚴重過剩的困境,各大硅片廠調整了產能擴張規劃,SUMCO更是在2010年裁員1000多人,同時關閉了2座工廠。使得全球硅片總產能在2011年出現下滑,從2010年的488萬片/月下滑到480萬片/月。此后2011-2014年間,全球硅片廠沒有任何產能擴張計劃,僅在2015年,2016年,2017年三年間各微增了20萬片,20萬片和30萬片的產能。

從SUMCO角度來看,公司在2008年-2010年間在客戶的需求指引下擴產,卻遭遇了嚴重的產能過剩,硅片價格連續多年持續下跌,2009年毛利率甚至都跌到-25.5%。直至2013年SUMCO的凈利潤才開始回正。

2.硅片廠擴產規劃及需求預測

站在當前的時點,硅片供需結構悄然發生逆轉,半導體產業的持續景氣對硅片廠產能提出了更高的需求。硅片價格在經歷了過去近10年的下跌之后,終于在2016年起開始逐步回升。

與之相應,下游晶圓廠再度給出了激進的需求指引,根據SUMCO統計,全球晶圓廠給出的總需求指引,其復合增長率為9.7%(SUMCO的統計沒有考慮部分中國新建晶圓廠的需求,所以實際需求指引會更多)。但我們前文提到,客戶需求指引往往會背離實際需求。所以通過購買力平價GDP模型判斷硅片市場需求會更為合理。

同時,由于硅片供不應求的態勢在2017年才開始出現,如在2017年開始新建廠房擴產(Green Field),需要2-3年才能投產。所以當前硅片廠更多是在原有廠房的基礎上,以購置機臺或工藝改進的方式,實現快速擴產(Brown Field)。

根據SUMCO預測,2022年,全球硅片廠通過Green Field方式實現的產能擴張為55萬片每月,通過Brown Field方式實現的產能擴張為120萬片每月。相比2017年的全球總產能將擴張31.82%,復合增長率為5.7%。而IMF預測2017年-2022年的全球購買力平價GDP復合增長率為4.3%,客戶需求指引的復合增長率為9.7%,所以目前全球硅片廠的產能擴張介于二者之間,處于中位數偏下的水平。可以看出,當前各家硅片廠的擴產規劃均相對保守,對于硅片廠而言,謹慎擴產,推動硅片價格持續抬升,成為了業內的共識。

四、價格端:12寸硅片漲價影響及觀測指標

1.12寸硅片漲價趨勢分析

目前,12寸硅片處于供不應求的狀態。展望全年,SUMCO預計12寸硅片的價格在2018年將提升20%(18年Q4相比16年Q4提升40%),同時19年漲價趨勢不變,有較多晶圓廠更是開始2021年的價格談判。

通過產業鏈調研我們了解到,2018年一季度28nm以上的12寸硅片價格為120美元,而14nm所用的硅片更是高達200美元。硅片價格高漲,推動了硅片廠的盈利能力。以SUMCO為例,公司在2017年的毛利為26.13%,凈利為10.37%;而2018年一季度毛利再度創下歷史新高,毛利達34.22%,凈利16.52%。

2.12寸晶圓廠無漲價計劃

對于12寸晶圓廠而言,主要的生產成本來自折舊,雖然硅片是最重要的原材料,但是成本占比較低。根據臺積電FAB12的數據,其Starting Wafer以及MonitorWafer之和在其成本結構中僅占4.19%。同時,通過產業鏈調研,我們了解到其他12寸晶圓廠的硅片成本占比亦位于中個位數。硅片漲價對公司毛利影響有限,粗估在1%以內。

相比硅片漲價,12寸晶圓廠更關注產能利用率及供應穩定性,持續穩定生產對于晶圓廠非常重要,否則高額的折舊費用會給毛利帶來壓力。為了爭取訂單,目前12寸晶圓廠28nm及以上成熟制程價格競爭激烈,各大廠沒有向下游漲價的計劃,部分制程如28nm,今年的報價同比2017年甚至還會下降15-20%。

3、晶圓廠庫存采購比是重要的觀測指標

供需緊張會推動硅片價格上漲,但是否會出現供不應求,影響晶圓廠正常生產的情況呢?這個時候就需要通過一個高頻數據來觀測硅片行業的供需結構,一般我們會選用庫存采購比指標。

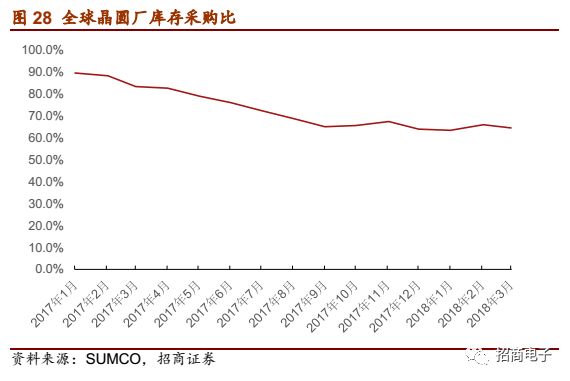

庫存采購比等于晶圓廠的庫存硅片存貨除以每月實際采購量。從16年下半年開始,硅片售價逐步上漲,晶圓廠的庫存也隨之逐步下滑。2017年1月,全球晶圓廠給到硅片廠的12寸硅片訂單需求為187.7萬片,實際采購量176.1萬片,庫存量為157.7萬片,庫存采購比為89.5%。往后庫存采購比逐月下滑,2017年3月庫存采購比下降至83.4%,2017年9月降至谷底,為65.0%,往后庫存采購比基本穩定,2018年3月,全球晶圓廠采購量為195.4萬片,庫存126萬片,庫存采購比為64.5%,連續7個月維持穩定。

我們預計,未來12寸晶圓廠的庫存采購比將維持在65%左右的動態平衡,若庫存采購比提升,則意味著12寸硅片的供需關系趨緩,價格有望回落。若庫存采購比向下突破,則意味著12寸硅片極度緊缺,可能出現斷供的危險。

五、8寸硅片的供需關系及價格趨勢

1、8寸硅片出貨量及漲價情況分析

前文我們著重討論了12寸硅片的供需關系,那么8寸硅片的市場情況如何呢?

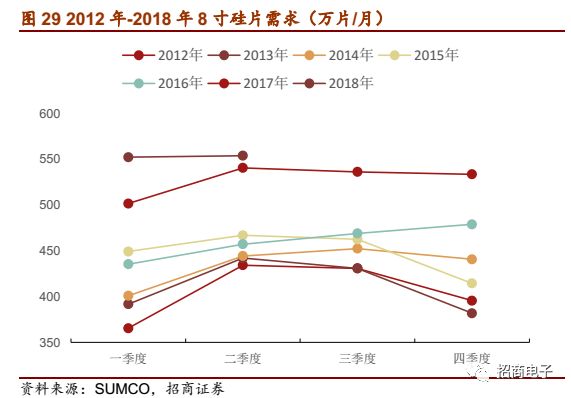

2017年,8寸硅片出貨量同比增幅較大,在指紋識別等應用的帶動下,全年總需求為2110萬片,同比增長14.36%。

進入2018年,指紋識別應用需求有了明顯下滑,但汽車電子、工業應用、IOT等下游應用需求增速較快;同時功率器件、射頻及傳感器等產品在性能與成本效率的共同驅動下,持續從6寸向8寸遷移,所以8寸硅片同樣供不應求。2018年Q1同比增長10%,進入Q2,SUMCO預計8寸需求的增速將略放緩,但供需緊張持續。

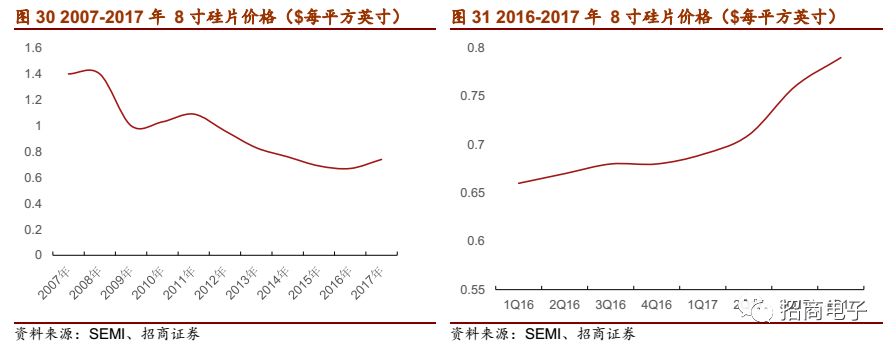

價格方面,根據SEMI提供的數據,2016年Q1 8寸硅片價格為歷史低點,每平方英寸僅為0.66美元每平方英寸,而2017年Q4的價格提升到0.79美元,即39.7美元每片,相比低點增長了19.7%。

2.指紋識別芯片對于8寸供需結構的影響

指紋識別作為2017年8寸廠的核心驅動力之一,在2018年將面臨明顯下滑:蘋果新機采用結構光人臉識別方案;以OPPO為代表的國產安卓廠商會在部分機型上也將不再采用指紋識別芯片,再加之指紋識別芯片Die Size也在不斷減小,所以8寸硅片的供需結構有望得到一些緩解。

具體定量分析來看,2017年,全球智能機出貨量為14.62億部,考慮到iPhone X未采用指紋識別,以及部分500元價位段的安卓機型未采用指紋識別,我們假設指紋識別滲透率為80%,則指紋識別芯片出貨量為11.7億顆。通過產業鏈調研了解到,平均每片晶圓可以切割800顆指紋識別芯片,則2017年,指紋識別市場對8寸硅片的需求量為146萬片,占據全球總量的6.92%。

而進入2018年,蘋果下半年的三款新機都將不再采用指紋識別,同時OPPO等廠商在部分機型上不再采用指紋識別,我們假設指紋識別滲透率下降至65%,指紋識別芯片Die Size降低使得單個晶圓切割芯片數達850顆。同時,根據IDC預測,智能機全球出貨量會有約2.1%的增長,則2018年,指紋識別市場對硅片的需求量為113.9萬片,相比2017年下滑32.26萬片。

總體來看,指紋識別的下滑可以在有限程度上緩解8寸硅片的供需緊張,長期來看,仍需觀測蘋果在19年的新機采用屏下指紋識別芯片的可能性。如蘋果確定采用屏下指紋,反而會加劇8寸硅片的供需緊張。

同時,目前市場上有觀點稱指紋識別芯片將轉進12寸晶圓廠進行生產,通過產業鏈調研,我們了解到目前僅有FPC的一款指紋識別芯片采用了12寸工藝,但該款芯片不是主流產品,銷量有限。指紋識別芯片的工藝提升緩慢的原因在于,指紋識別芯片的準確度和sensor的面積直接相關。沒有必要采用先進工藝去縮小sensor的面積。各家廠商的關注焦點更多在于設計上的優化,而非工藝的提升。所以我們預計指紋識別芯片將在較長一段時間內停留在8寸工藝,不會升級至12寸。

3、8寸芯片產品向12寸轉移的趨勢

前文提及功率器件、射頻及傳感器等產品在性能與成本效率的共同驅動下,持續從6寸向8寸遷移,那么8寸芯片是否有向12寸轉移的趨勢呢?

通過產業鏈調研,我們了解到,隨著芯片版本的迭代,性能的提升,需要不斷升級制程工藝。有較多芯片產品,如LCD驅動芯片,CIS芯片,MCU等,其高性能產品已采用了12寸工藝。

以LCD驅動芯片為例,目前約有40%以上的LCD驅動芯片提供了對FHD分辨率的支持,為了更小更輕薄更省電,FHD分辨率的LCD驅動芯片在12寸晶圓廠生產。其中外掛RAM的方案為80nm,而內置RAM的方案則轉向55nm/40nm。

CIS芯片方面,目前800萬像素以下的CIS芯片還停留在8寸晶圓廠做代工,如國內的思比科,格科微的產品便是典例。而800萬像素以上的CIS芯片,則需要轉進12寸晶圓廠,采用55nm制程工藝。

MCU方面,采用ARM Cortex-M4的處理器需要采用12寸工藝。而M3以及M0則一般在8寸晶圓廠生產。

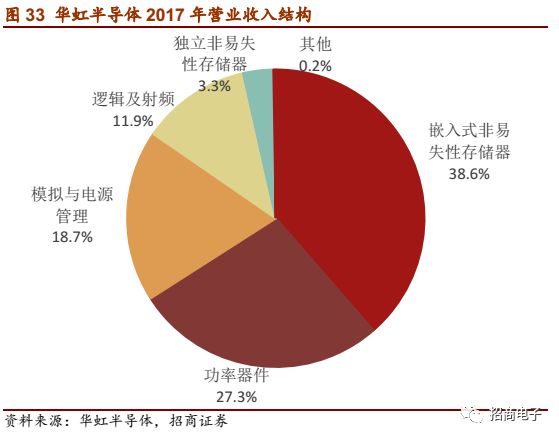

8寸芯片產品開始逐步向12寸過渡,晶圓廠也需隨之調整產能規劃,華虹半導體亦是如此,公司于2018年3月在無錫新建12寸晶圓廠,規劃月產能4萬片。主要面向市場是嵌入式非易失性存儲器(eNVM),即卡類市場。這一塊是華虹半導體在8寸領域的主要下游市場,現在也開始逐步往12寸轉型。

綜合來看,雖然不斷有應用的高性能芯片產品開始轉型12寸工藝,但短期內,8寸硅片及晶圓廠的供需緊張程度仍難以得到緩解。我們預計需要2年左右,8寸的供需結構才會有所好轉。

4、8晶圓廠通過漲價傳導成本壓力

晶圓廠方面,由于絕大多數8寸晶圓廠均已折舊完畢,所以wafer成本占比較高,一般在10-15%之間,硅片漲價對于8寸晶圓廠成本影響明顯。

同時,由于設備難以購買,所以全球8寸線產能擴張有限,目前全球8寸線總產能為540萬片/月,預計到了2021年,總產能將攀升到575萬片。其中中國貢獻了絕大部分增量,2017年到2021年,中國的8寸產能同比增長34%。目前國內擴產項目主要有:1.燕東微電子:5萬片每月;2.中芯寧波:5萬片每月;3.中芯天津T1B:擴產至10萬片每月。

原材料價格上漲,產能無法及時開出,給8寸廠的漲價創造了條件。通過產業鏈調研,我們了解到,目前國內的主流8寸廠中:華潤上華在整合了中航微電子之后漲價勢頭較猛,17年連續漲價三次;華虹半導體則在2017年下半年對部分客戶調價;但中芯國際尚未有漲價動作。除漲價外,目前還不少8寸晶圓廠還要求客戶支付10-15%的預付款才能保證產能。

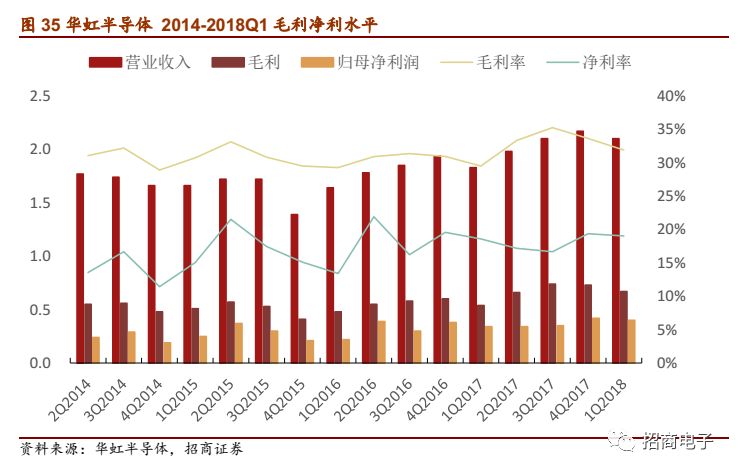

通過觀測華虹半導體的業績表現亦明顯看出,受益于調漲晶圓加工費,公司2017年Q3的毛利升至35.24%的歷史高點,但由于近期沒有漲價動作,且硅片價格持續攀升,所以毛利率又回落到31.9%的水平,預計公司在Q2末還會有一些調價。整體來看,公司通過漲價,向下游傳遞了價格壓力,毛利率有一定抬升。

六、國內產業鏈標的梳理

硅片廠商:上海新昇的大硅片項目目前已經實現了擋片的批量供貨,正片也有小批量樣片實現銷售,目前產能4-5萬片/月,預計2018年產能可達10萬片/月;中環股份(002129.SZ)于2017年10月13日和無錫市簽署《戰略合作協議》,共同在宜興市建設集成電路用大硅片生產與制造項目。項目總投資約30億美元,一期投資約15億美元;重慶超硅的12寸硅片開發進展也較為順利。同時硅產業集團旗下的上海新傲的SOI產線是中國硅片產業的一大亮點;其他廠商,如有研半導體、寧夏銀和、金瑞泓、合晶鄭州、奕斯偉西安、江蘇協鑫等也建議關注。

設備方面:晶盛機電于2017年10月13日協同中環股份和無錫市簽署《戰略合作協議》,共同在宜興市建設集成電路用大硅片生產與制造項目。目前晶盛機電可以向下游客戶提供從長晶,滾磨,截斷,拋光等硅片生產的全套解決方案。公司在半導體硅片領域的主要客戶包括有研半導體、***合晶、中環股份、金瑞泓等企業。

晶圓廠與IDM方面:由于12寸晶圓廠面臨激烈的價格競爭,沒有漲價動力,所以我們更建議關注8寸晶圓廠華虹半導體,公司于2017年下半年對部分客戶調價,受益于此,公司2017年Q3的毛利升至35.24%的歷史高點,但由于近期沒有漲價動作,且硅片價格持續攀升,所以毛利率又回落到31.9%的水平,預計公司在Q2末還會有一些調價。另外,國內IDM廠中,士蘭微的8寸線也同樣受益于功率半導體需求以及上游硅片價格傳導。非上市晶圓廠中,建議關注華潤上華。

-

半導體

+關注

關注

335文章

28613瀏覽量

232802 -

晶圓

+關注

關注

52文章

5124瀏覽量

129180 -

硅片

+關注

關注

13文章

377瀏覽量

35056

原文標題:下游需求猛烈,上游供給有限,硅片漲價背后的供需關系詳解!

文章出處:【微信號:mantianIC,微信公眾號:滿天芯】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

深入剖析典型潮敏元器件分層問題

3D IC背后的驅動因素有哪些?

國內碳化硅功率器件設計公司的倒閉潮是市場集中化的必然結果

LFP材料行業迎來重大變革,高壓實磷酸鐵鋰引領漲價潮

PDMS和硅片鍵合微流控芯片的方法

韓廠首傳減產消息,NAND Flash市場迎供需平衡預期

BNC接頭技術原理與工程應用剖析:從結構到性能優化

深入剖析:封裝工藝對硅片翹曲的復雜影響

漲價潮的背后,剖析硅片市場的供需結構

漲價潮的背后,剖析硅片市場的供需結構

評論