受全球政治和經(jīng)濟(jì)波動(dòng)的影響,半導(dǎo)體市場和更廣泛的金融市場都希望結(jié)束目前的低迷。如果Arm的IPO(最近幾個(gè)季度為數(shù)不多的IPO)取得成功,表明市場信心已經(jīng)恢復(fù),有助于釋放被壓抑的交易需求和對科技市場的樂觀情緒。華爾街和市場可能會(huì)再次喧鬧起來。

Arm即將上市,但這項(xiàng)交易卻飽受爭議,就像近年來有關(guān)半導(dǎo)體IP供應(yīng)商的每樁交易一樣。成功上市將對華爾街、Arm的客戶和其他芯片公司是極大的鼓勵(lì)。然而,如果不得不撤回IPO,或以低價(jià)獲得支持,則可能預(yù)示著市場還會(huì)持普遍謹(jǐn)慎的態(tài)度。更糟糕的是,SoftBank和Arm可能會(huì)被視為昨日黃花。

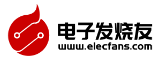

Arm的IPO定價(jià)之所以困難,部分原因是它的上市時(shí)間正值芯片行業(yè)最新經(jīng)濟(jì)周期的潛在拐點(diǎn)。這里的問題是,對AI技術(shù)的熱情是否足以拉動(dòng)這個(gè)習(xí)慣于由消費(fèi)類電子產(chǎn)品驅(qū)動(dòng)的行業(yè)的其他部分。或者說,缺乏這種消費(fèi)需求(用戶推遲升級智能手機(jī)和PC就是證明)是否會(huì)讓蓬勃發(fā)展的AI市場黯然失色?

Arm的IPO預(yù)計(jì)將于9月13日(周三)定價(jià),次日上市。據(jù)Bloomberg稱,在此之前,Arm將進(jìn)行路演。

對標(biāo)?????????????

Bloomber稱,SoftBank希望在Arm估值600億-700億美元的上市交易中籌集50億-70億美元,因?yàn)镾oftBank希望目前出售的公司股份不超過10%。財(cái)大氣粗的所有者在幾年內(nèi)通過一系列交易將子公司出售給公開市場,以最大限度地籌集資金,這種做法并不罕見。

這些數(shù)字表明了SoftBank希望定價(jià)的落腳點(diǎn)。在準(zhǔn)備上市期間,SoftBank從Vision Fund手中購買了它未持有的25%的Arm股份,交易中Arm的估值為640億美元。

這是SoftBank在2016年收購Arm時(shí)所支付價(jià)格的兩倍。這也大大高于SoftBank本計(jì)劃在2020年9月與Nvidia進(jìn)行交易時(shí)的400億美元的估值。當(dāng)然,后者由于各國監(jiān)管部門一致的反對,最終告吹。

但SoftBank能成功嗎?

三個(gè)問題??

在購買Arm股票之前,應(yīng)該考慮以下三個(gè)問題。 第一個(gè)問題是,Arm是否有能力搭上AI的順風(fēng)車。

雖然Arm已設(shè)計(jì)出AI專用內(nèi)核,并開始在數(shù)據(jù)中心采用,但它既不是AI的先驅(qū),也沒有從AI中獲益。AI開始進(jìn)入邊緣應(yīng)用,并將在未來某個(gè)時(shí)候進(jìn)入智能手機(jī)。但似乎是初創(chuàng)公司而不是Arm在這些領(lǐng)域開創(chuàng)先河。當(dāng)然,作為一家主要企業(yè),Arm可以通過收購成功的初創(chuàng)公司來獲得成功,但這樣做的成本可能會(huì)很高,且不能保證市場的成功,Intel的歷史就證明了這一點(diǎn)。

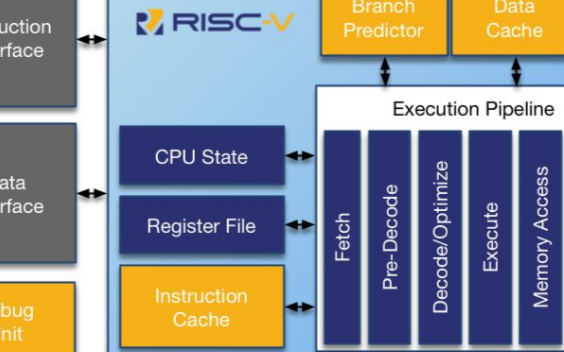

第二個(gè)問題是,Arm如何抵御來勢洶洶的RISC-V。

在中短期內(nèi),Arm的表現(xiàn)尚可。數(shù)十年來,Arm在嵌入式應(yīng)用設(shè)計(jì)方面取得了巨大成功,這確保了未來持續(xù)不斷的版稅收入流。Arm利用這些時(shí)間建立了支持生態(tài)系統(tǒng)和軟件兼容性。這有助于Arm保持其在手機(jī)領(lǐng)域的地位,并在數(shù)據(jù)中心、汽車和工業(yè)等其他市場取得進(jìn)展。但這也使Arm成為一個(gè)過于成熟、發(fā)展緩慢的企業(yè),受到傳統(tǒng)包袱的束縛。

RISC-V是一種開放式標(biāo)準(zhǔn)指令集架構(gòu),以開源方式提供。RISC-V的發(fā)展勢頭日益強(qiáng)勁,并在多個(gè)市場取得了進(jìn)展。Arm提高版稅費(fèi)率并開始與自己的客戶爭奪合同,這對RISC-V的發(fā)展起到了推波助瀾的作用。這些事甚至可能導(dǎo)致被授權(quán)方考慮“如何以及何時(shí)”轉(zhuǎn)換選擇。Arm或許早該把RISC-V納入自己的靡下。當(dāng)然,這么做也會(huì)破壞Arm固有的商業(yè)模式。

第三個(gè)問題是Arm在中國的地位。

Arm大約五分之一的收入來自中國,而在美國對技術(shù)出口管制的情況下,這一收入肯定會(huì)面臨風(fēng)險(xiǎn)。

在IPO文件中,Arm詳細(xì)討論了風(fēng)險(xiǎn)因素。文件指出,Arm沒有一家全資或控股子公司來管理IP授權(quán)和版稅收取。

而我們也知道Arm在中國的管理非常混亂,已超出了自己的控制范圍,并可能受到政治、商業(yè)和宏觀經(jīng)濟(jì)發(fā)展的影響。

積極因素??

當(dāng)然,對于Arm來說,并不全是不利因素。事實(shí)上,99%的智能手機(jī)都采用了Arm內(nèi)核和IP。截至3月31日的一個(gè)財(cái)年中,Arm的銷售額下降到26.8億美元,主要受到全球智能手機(jī)出貨量下滑的影響。截至6月30日的季度銷售額則下降了2.5%,為6.75億美元。

智能手機(jī)銷售將會(huì)反彈,Arm也將繼續(xù)盈利。在SoftBank公布的截至3月31日的財(cái)年業(yè)績中,Arm的業(yè)績甚至是一個(gè)亮點(diǎn)。SoftBank公布的2022財(cái)年凈虧損為9,700億日元(72億美元),Vision Fund的投資虧損達(dá)320億美元,迫使該公司通過出售阿里和T-Mobile的股票來增加現(xiàn)金流。

但這又在一定程度上使SoftBank在IPO時(shí)成為不良賣家。今年早些時(shí)候曾有討論稱,SoftBank需要在9月底之前融資80億至100億美元,以履行各種財(cái)務(wù)承諾。因此,IPO的時(shí)間安排是一個(gè)折衷方案,既要及時(shí)保住SoftBank,又要足夠晚,以趕上市場情緒的上升,最大限度地籌集資金。

IPO的另一個(gè)積極指標(biāo)是,據(jù)報(bào)道SoftBank已說服Arm的一些客戶參與其中。Reuters援引未具名消息人士的話稱,Apple、Nvidia、Alphabet、AMD、Intel、Samsung、Cadence和Synopsys已同意購買Arm股票。Reuters報(bào)道稱,這些公司同意以500億-540億美元的估值買入,這可能會(huì)讓SoftBank籌集到50億-54億美元。

Reuters補(bǔ)充說,這將意味著每股價(jià)格在47-51美元之間。

這為IPO設(shè)定了另一個(gè)基準(zhǔn),但與SoftBank今年早些時(shí)候?yàn)樵摴竟善敝Ц兜膬r(jià)格相比已經(jīng)打了折扣。據(jù)Reuters報(bào)道,戰(zhàn)略投資者已同意購買2,500萬-1億美元的股票。

與Arm有持續(xù)合作關(guān)系的客戶可能會(huì)比承銷商、股票經(jīng)紀(jì)人和更廣泛的公眾更看重這只股票。因此,在最終確定價(jià)格之前,500億美元的估值可能會(huì)向下漂移。

這可能與過去12個(gè)月中為數(shù)不多的類似IPO有相似之處:Intel的Mobileye于2022年10月進(jìn)行IPO。在這一年里,關(guān)于擬募集資金的討論曾一度高達(dá)500億美元,后來又變成300億美元。但當(dāng)Mobileye IPO定價(jià)時(shí),估值約為160億美元,僅略高于Intel在2017年為該公司支付的金額。這些IPO之間的一個(gè)區(qū)別是,Mobileye持續(xù)虧損,而Arm則是一家持續(xù)盈利的公司。

Arm是一家盈利的企業(yè),但也是一家正在過于成熟、面臨很多創(chuàng)新挑戰(zhàn)的企業(yè)。此外,Arm的業(yè)務(wù)還存在一些弱點(diǎn),這些弱點(diǎn)可能會(huì)導(dǎo)致公開市場對該公司的估值大大低于SoftBank的預(yù)期。

審核編輯:劉清

-

驅(qū)動(dòng)器

+關(guān)注

關(guān)注

54文章

8637瀏覽量

149108 -

ARM

+關(guān)注

關(guān)注

134文章

9311瀏覽量

375153 -

智能手機(jī)

+關(guān)注

關(guān)注

66文章

18610瀏覽量

183085 -

RISC-V

+關(guān)注

關(guān)注

46文章

2501瀏覽量

48292 -

ai技術(shù)

+關(guān)注

關(guān)注

1文章

1307瀏覽量

25009

原文標(biāo)題:Arm的IPO結(jié)果會(huì)如何?

文章出處:【微信號:Astroys,微信公眾號:Astroys】歡迎添加關(guān)注!文章轉(zhuǎn)載請注明出處。

發(fā)布評論請先 登錄

Arm的IPO結(jié)果會(huì)如何?Arm如何抵御來勢洶洶的RISC-V?

Arm的IPO結(jié)果會(huì)如何?Arm如何抵御來勢洶洶的RISC-V?

評論