經(jīng)濟(jì)是有周期的,就如同普通人有喜怒哀樂一樣。繁榮不會(huì)永遠(yuǎn)持續(xù),借的錢終究要還,欠債的代價(jià)太大。

美國、日本、中國,三國經(jīng)濟(jì)發(fā)展有很多相似之處,差別在于所處的階段有先后,能采取的措施有不同而已。

但裹挾在經(jīng)濟(jì)周期中的人性是一樣的。美國人也會(huì)拼命借錢,然后選擇不還錢,拍拍屁股去占領(lǐng)華爾街。

文章用大量數(shù)據(jù)作了認(rèn)真的分析,認(rèn)為扣除掉房價(jià)因素,美國,日本,還有中國,經(jīng)濟(jì)發(fā)展都并沒有表象中的那么好。

川普已經(jīng)開始糾正美國的錯(cuò)誤發(fā)展方向,拼命讓制造業(yè)回歸美國,這值得中國高度警惕和奮起直追。

高房價(jià)就是泡沫,是虛幻的繁榮。因?yàn)榉績r(jià)漲落而帶來的經(jīng)濟(jì)扭曲和人性乖張,或許才是經(jīng)濟(jì)危機(jī)產(chǎn)生的根源。

破除對(duì)房地產(chǎn)繁榮的過分信仰,將重心轉(zhuǎn)移到基礎(chǔ)產(chǎn)業(yè)和科技行業(yè),才是一個(gè)國家得以強(qiáng)大繁榮的基石。

人們之所以迷信買房子,很大因素在于“買房子能住又能賺錢”的認(rèn)識(shí)。現(xiàn)在,是時(shí)候破除這個(gè)虛妄的假象了。

前幾天流傳的某明星拋售幾十套房產(chǎn)繳納罰款的信息,應(yīng)該讓我們覺醒,房價(jià)上漲到底對(duì)誰有利?

你傾家蕩產(chǎn)買一套房,賺十萬,人家五十套房賺五百萬,結(jié)果只能是富者愈富貧者愈貧。

Ray Dalio 在今年9月10號(hào)發(fā)布新書 (《債務(wù)危機(jī)》),作為全球最大的宏觀策略對(duì)沖基金 —— 橋水的創(chuàng)始人,Ray 憑借他對(duì)宏觀經(jīng)濟(jì)以及債務(wù)危機(jī)深入本質(zhì)的了解與研究,帶領(lǐng)橋水看遍了世界經(jīng)濟(jì)舞臺(tái)上不斷上演的泡沫與崩潰,瘋狂與絕望。

Ray 在書中說,“很多人認(rèn)為過去發(fā)生在不同年代,不同國家的經(jīng)濟(jì)危機(jī)都是由不同的原因造成的,而我只看到了同樣一些事情一次次的重復(fù)上演。”

這“同樣的一件事情”被 Ray 總結(jié)成了一套債務(wù)危機(jī)爆發(fā)的“模式”,并通過這本新書介紹給了我們。書中還羅列了過去一百年間曾發(fā)生過的48次經(jīng)濟(jì)危機(jī)(GDP增速低至負(fù)3%或以下),包括對(duì)其中的三次(1921年德國爆發(fā)的“超級(jí)通脹”;1929年美國的“大蕭條”以及作者親身經(jīng)歷的2008“次貸危機(jī)”)的詳細(xì)介紹。

由于中國自有現(xiàn)代化的經(jīng)濟(jì)數(shù)據(jù)以來就沒有遇到過書中所定義的危機(jī),因此這本書幾乎沒有提到中國這個(gè)詞。但是作為讀者的 Murph,自然會(huì)不斷拿我國經(jīng)濟(jì)的發(fā)展歷程來對(duì)照這個(gè)模式,試圖搞清楚我國會(huì)不會(huì)也遭遇危機(jī)呢?

于是就有了這篇文章,這是一個(gè)關(guān)于中國經(jīng)濟(jì)的故事,讓我們從頭說起。

第一階段——繁榮

對(duì)于一個(gè)國家來說,資本是發(fā)展經(jīng)濟(jì)必不可少的因素。一個(gè)國家的經(jīng)濟(jì)如果想要發(fā)展,就必須投資教育,投資基礎(chǔ)設(shè)施,投資工廠,投資機(jī)器。我國改革開放前三十年的成就其實(shí)不過是把地里的農(nóng)民變成了工廠里的工人,從農(nóng)業(yè)國變成了工業(yè)國。但是可不要小看這一點(diǎn),工廠里的機(jī)器是要花錢買的,產(chǎn)品生產(chǎn)出來之后是需要公路和港口來運(yùn)輸?shù)模S運(yùn)轉(zhuǎn)是要電的,這些東西都需要大量的投資。

那么投資從哪里來呢?來自儲(chǔ)蓄。對(duì)于一個(gè)人來說,我們投資的錢來源于儲(chǔ)蓄,而儲(chǔ)蓄又來源于我們的收入減去消費(fèi)。對(duì)于國家來說也一樣,只是稍微復(fù)雜了一點(diǎn),因?yàn)橐粋€(gè)國家用于投資的錢即可以是自己國民的儲(chǔ)蓄,也可以是外國人的儲(chǔ)蓄。也就是說一個(gè)國家還可以通過借外債來投資,發(fā)展經(jīng)濟(jì)。但問題是借外債的風(fēng)險(xiǎn)非常大,后面我們會(huì)用大家耳熟能詳?shù)陌臀髋c阿根廷作為例子來說明為什么。

《斷層線》的作者,前任印度央行行長 Raghuram Rajan 通過對(duì)發(fā)展中國家?guī)资杲?jīng)濟(jì)發(fā)展的研究發(fā)現(xiàn),一個(gè)國家的投資越多,經(jīng)濟(jì)發(fā)展就越快,然而,如果投資中資金來源是外債的比例越大,其增長速度相對(duì)于那些少有外債的國家就會(huì)越慢。

換句話說,用自己國民的儲(chǔ)蓄來投資并發(fā)展經(jīng)濟(jì),才是最好的方式,這樣即有足夠的錢來投資,又避免了借外債。而這正是我國過去三十年發(fā)展經(jīng)濟(jì)的方式。

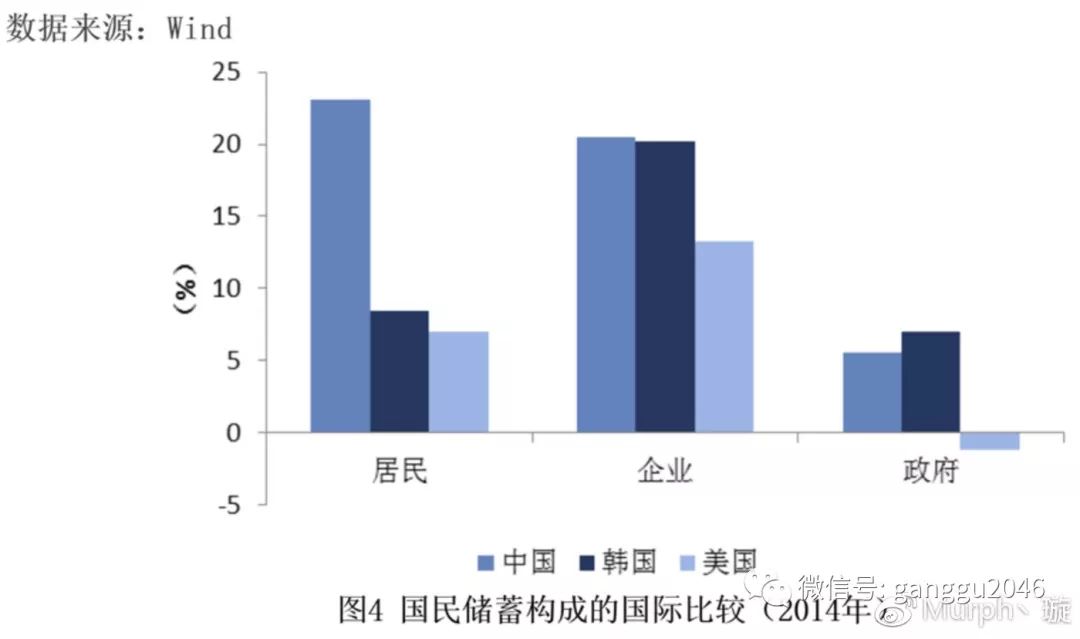

如圖為各國國民儲(chǔ)蓄率(國民儲(chǔ)蓄 = 政府儲(chǔ)蓄 + 居民儲(chǔ)蓄 + 企業(yè)儲(chǔ)蓄)的比較,中國高居榜首。經(jīng)濟(jì)發(fā)展最快的幾個(gè)國家,韓國,印度,德國的儲(chǔ)蓄率都很高。可以說,如果沒有高水平的儲(chǔ)蓄率,中國是不可能實(shí)現(xiàn)如此快速的經(jīng)濟(jì)增長的。

中國高儲(chǔ)蓄率的原因有很多,除了民族特點(diǎn)之外,就是眾所周知的福利水平較低了。如上圖,由于福利水平較低,所以我國的居民儲(chǔ)蓄與政府儲(chǔ)蓄均遠(yuǎn)遠(yuǎn)高于美國。說到福利,看到第一張圖的朋友們不知道會(huì)不會(huì)想到巴西這個(gè)國家呢?

我在之前的文章中寫到巴西經(jīng)濟(jì)被國內(nèi)不可持續(xù)的高福利政策所拖垮。例如在巴西,平均的退休年齡是55歲。退休之后可以獲得的平均退休金是退休前工資的70%。而 OECD (美國,德國等發(fā)達(dá)國家聯(lián)盟) 國家的平均退休年齡是65歲,退休之后可以獲得的退休金僅為之前工資的50%。

這樣的高福利政策導(dǎo)致了兩個(gè)問題,第一就是政府沒有錢。在那篇文中我也寫到作為一個(gè)國土面積跟美國差不多大的國家,巴西國內(nèi)竟然沒有可堪重任的鐵路網(wǎng)。就連農(nóng)民都知道“要致富,先修路”的道理,但是巴西政府沒有錢修路。第二就是高福利導(dǎo)致居民的低儲(chǔ)蓄率(養(yǎng)老金太過豐厚,就沒必要儲(chǔ)蓄了)。居民和政府的低儲(chǔ)蓄相加,導(dǎo)致巴西的總儲(chǔ)蓄率只有15%,如上圖,處于倒數(shù)第二的位置。

由于國內(nèi)居民的儲(chǔ)蓄率太低,迫使巴西不得不借大量的外債(以美元計(jì)價(jià)的債務(wù))來投資并發(fā)展經(jīng)濟(jì)。不過有關(guān)巴西的故事,我們后面再說。

過去幾十年間,中國通過把大量的收入用于儲(chǔ)蓄,進(jìn)而轉(zhuǎn)化成投資,讓中國經(jīng)濟(jì)幾乎是以肉眼可見的速度完成了現(xiàn)代化。但問題是,如果我們把大量的收入用于儲(chǔ)蓄,消費(fèi)能力不就變得很低了嗎?沒錯(cuò),事實(shí)正是這樣。中國的居民消費(fèi)占GDP的比一直處在40%以下,不僅遠(yuǎn)遠(yuǎn)低于美國的70%,也低于世界上幾乎所有主要國家。

既然消費(fèi)能力差,而生產(chǎn)能力又很強(qiáng)(經(jīng)濟(jì)發(fā)展在本質(zhì)上是生產(chǎn)力的提高),我們便沒有能力消費(fèi)掉自己生產(chǎn)的產(chǎn)品。于是只有依靠外貿(mào),把產(chǎn)品賣給外國人。

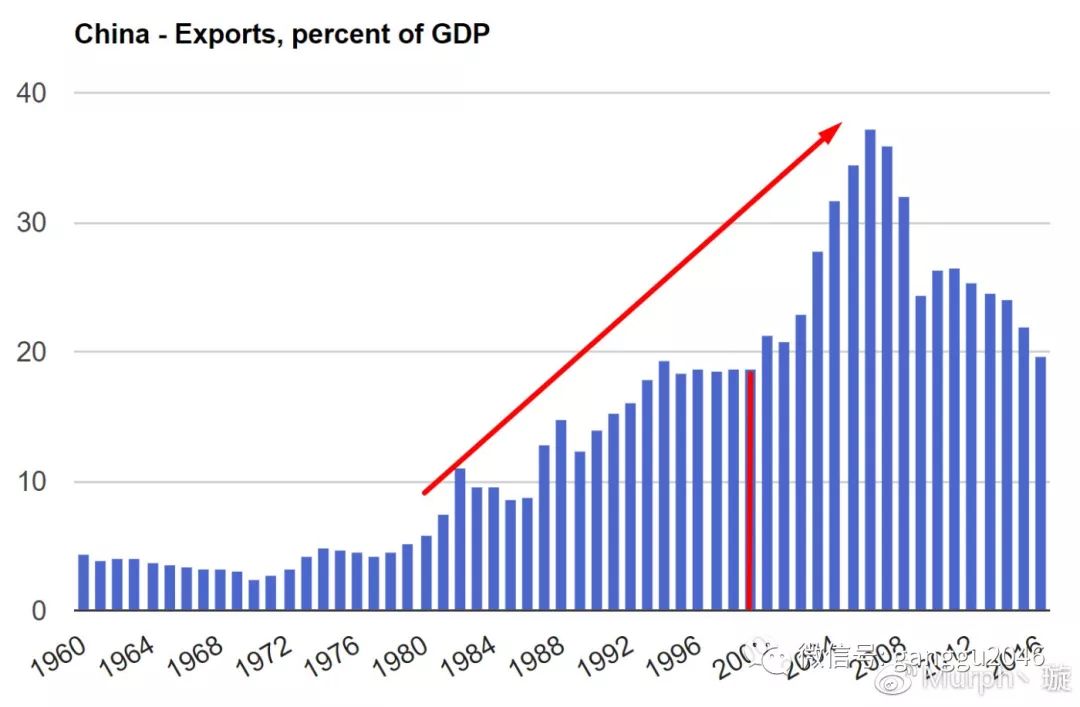

如圖為中國出口總額占GDP的比,可以看到從改革開放之后它一直在快速的上升,2001年加入WTO之后更是幾乎變成了一條直線。

由于我們消費(fèi)的少,生產(chǎn)的多,所以經(jīng)常賬戶一直是順差,即出口的多,進(jìn)口的少。在正常情況下,這會(huì)導(dǎo)致人民幣不斷升值,因?yàn)樵谕赓Q(mào)市場(chǎng)上,為了購買中國生產(chǎn)的產(chǎn)品,即便出口多以美元結(jié)算,但出口商終究是要把拿到手的美元換成人民幣來發(fā)工資的。因此在外匯市場(chǎng)上,對(duì)人民幣的需求會(huì)超過美元,從而導(dǎo)致人民幣兌美元升值。

在這種時(shí)候,政府會(huì)面臨兩個(gè)選擇,既可以選擇放任人民幣升值,進(jìn)而不斷侵蝕中國產(chǎn)品的國際競爭力(人民幣升值會(huì)讓出口產(chǎn)品變貴,而外國進(jìn)口的產(chǎn)品變的更便宜),也可以選擇印鈔去市場(chǎng)上買美元,增加對(duì)美元的需求來抑制這個(gè)趨勢(shì)。

( * 印鈔去買美元這件事本身并不會(huì)導(dǎo)致貨幣泛濫,因?yàn)檫€可以用存款準(zhǔn)備金率來調(diào)節(jié)。有興趣的朋友可以去了解一下“貨幣乘數(shù)”這個(gè)概念。因此印鈔去買美元避免人民幣升值明顯是一個(gè)更好的選項(xiàng)。)

中國政府選擇了后者,印人民幣去買美元,維持匯率穩(wěn)定,以保持出口競爭力。而買到的這些美元,就變成了我們的外匯儲(chǔ)備。

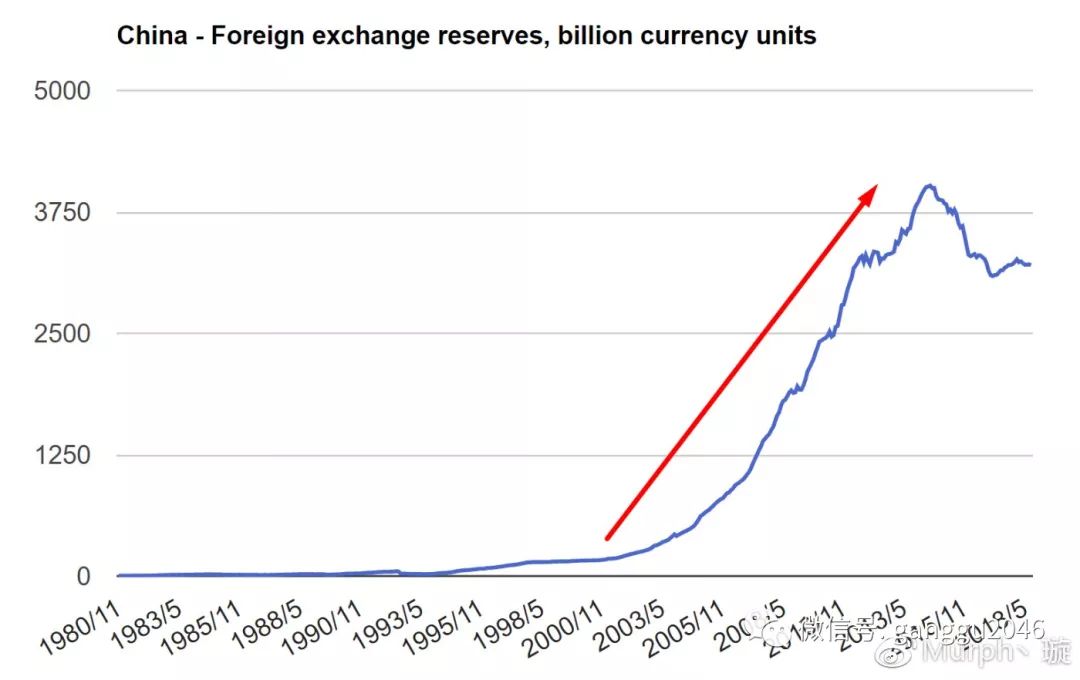

如圖為中國的外匯儲(chǔ)備余額,從2001年中國加入WTO之后一飛沖天。

故事進(jìn)展到這時(shí)候,我們發(fā)現(xiàn)中國政府幾乎做對(duì)了所有的事,才促成了這一場(chǎng)持續(xù)了三十多年的經(jīng)濟(jì)奇跡。作為一個(gè)中國人,我不僅感覺到自豪,甚至?xí)X得有些神奇。

當(dāng)然,我們的故事還要繼續(xù)。

第二階段——泡沫

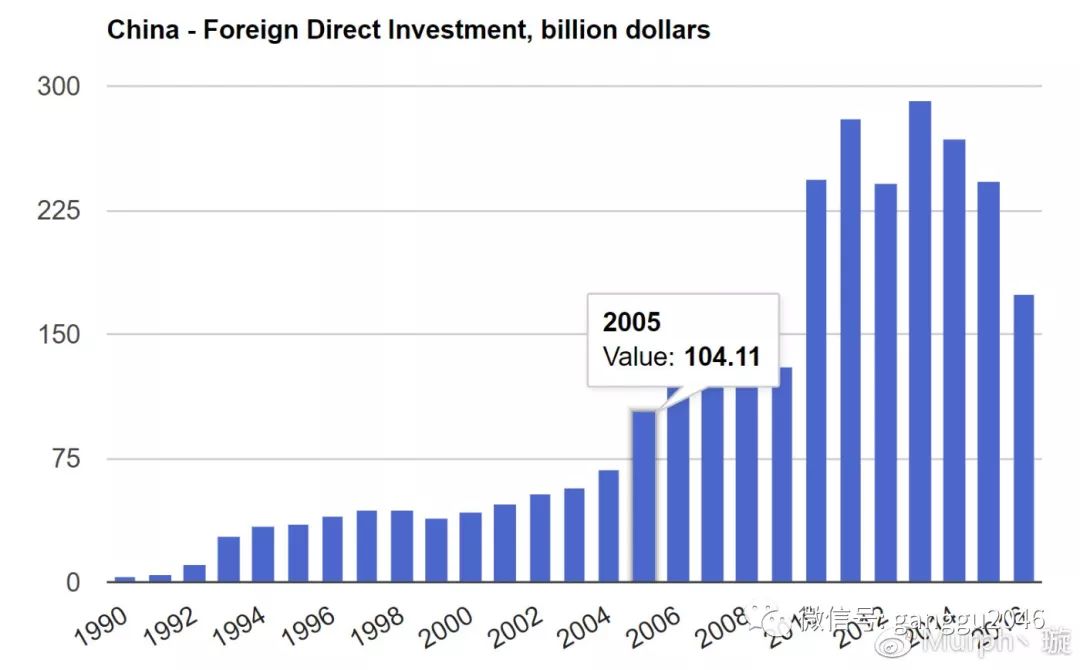

當(dāng)一個(gè)國家的經(jīng)濟(jì)經(jīng)歷繁榮時(shí),它往往會(huì)吸引全世界的投資者。如下圖為中國的外商直接投資,從2001年開始,每年都超過500億美元,2005年中國宣布將允許人民幣升值之后,更是每年都超過1000億美元。

原因很簡單,如烈火烹油的經(jīng)濟(jì)狀態(tài)往往會(huì)推升資產(chǎn)價(jià)格,因?yàn)榉孔雍凸善倍甲兊酶袃r(jià)值了,而貨幣又在升值,此時(shí)投資中國可以獲得雙重收益 —— 資產(chǎn)本身的收益疊加人民幣升值的收益。

Ray 在書中寫到,在這個(gè)時(shí)段,由于可以吸引到來自全世界的資金,往往會(huì)導(dǎo)致這個(gè)國家產(chǎn)生資產(chǎn)泡沫。這一點(diǎn)大家都再熟悉不過了,我就不贅述了,直接列一下結(jié)果:根據(jù)全國人大財(cái)經(jīng)委副主任委員黃奇帆的說法,目前中國一線城市的房價(jià)收入比(即一個(gè)居民不吃不喝多少年可以買一套房)已經(jīng)達(dá)到了四十倍;二線城市也達(dá)到了二十倍;而紐約只有六倍,倫敦只有十倍。可以說已經(jīng)是一個(gè)超級(jí)大泡沫。

在資產(chǎn)價(jià)格膨脹的過程中,社會(huì)中會(huì)逐漸出現(xiàn)一些靠貸款買房發(fā)家致富的人。他們的故事很快被傳播開來,從而吸引更多的人靠債務(wù)投入進(jìn)來,然后再吸引更多的人。沒有進(jìn)來的人都會(huì)有一種錯(cuò)失良機(jī)的感覺,因此泡沫越吹越大,債務(wù)也越積越多。

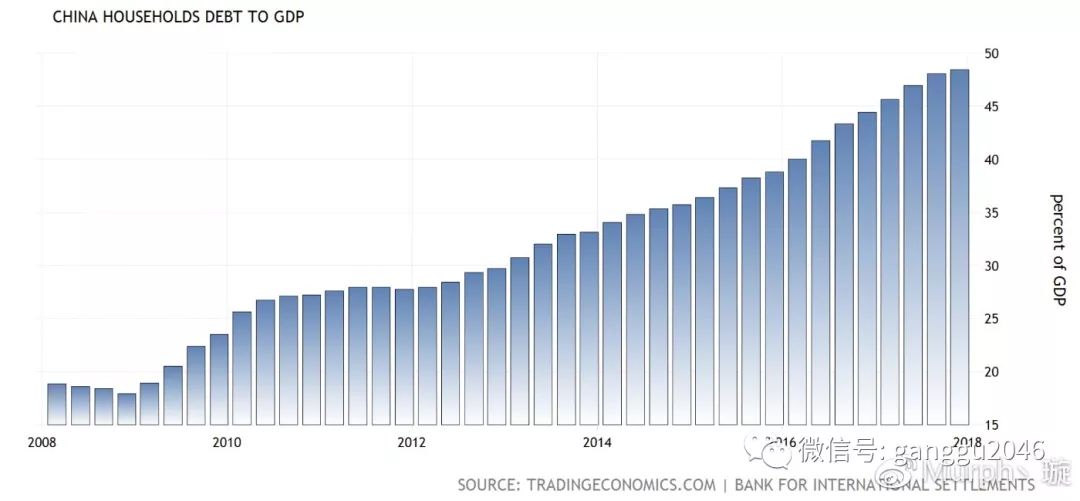

如圖為中國居民負(fù)債與GDP的比,在過去十年中伴隨房產(chǎn)泡沫快速上漲。

說到這里,債務(wù)這個(gè)詞終于出現(xiàn)了。讓我們先來聊一聊它。在前文中我們寫到,一國發(fā)展經(jīng)濟(jì)最好的方式就是儲(chǔ)蓄,然后將儲(chǔ)蓄轉(zhuǎn)化為投資,發(fā)展生產(chǎn)力。而從儲(chǔ)蓄轉(zhuǎn)化為投資的過程往往就會(huì)產(chǎn)生債務(wù),例如我們把錢存在銀行,然后政府把它借走去修路了,或者企業(yè)把它借走去建廠了。

所以債務(wù)本身不存在好與壞,有分別的是債務(wù)的用途。用Ray的說法就是,債務(wù)的用途需要產(chǎn)生足夠的經(jīng)濟(jì)效益來償還這筆債務(wù)。我們可以設(shè)想一個(gè)高中畢業(yè)的學(xué)生,他即可以貸款去上大學(xué),也可以貸款去買跑車,這兩者的區(qū)別是顯而易見的。

當(dāng)然,也并不是負(fù)債去投資(上大學(xué)算一種投資)就一定是好的。因?yàn)橥顿Y本身并不一定可以獲得足夠的回報(bào)。例如買房就屬于投資,而大部分在次貸危機(jī)之前投機(jī)買房(買房不是為了住,而是為了等升值)所產(chǎn)生的債務(wù)就是有問題的。因?yàn)槌欠績r(jià)可以持續(xù)上漲,不然這筆投資便無法產(chǎn)生足夠的經(jīng)濟(jì)效益來償還這筆債務(wù),最后很可能會(huì)大面積違約,導(dǎo)致經(jīng)濟(jì)危機(jī)。

那么有沒有一個(gè)方法可以判斷一個(gè)國家在一段時(shí)間內(nèi)所產(chǎn)生的債務(wù)是有效的還是有害的呢?Ray 的方法是觀察債務(wù)與GDP的比這個(gè)數(shù)字。原因是GDP是國家總收入,而債務(wù)我們前面提到了,可以通過投資來提高生產(chǎn)力,進(jìn)而提高總收入。因此,如果債務(wù)與收入的比在一段時(shí)間內(nèi)快速上升的話,就說明這段時(shí)間內(nèi)產(chǎn)生了大量的債務(wù)卻沒有帶來收入的相應(yīng)增長。而我們都知道,借了超過自己收入能力的債務(wù)是會(huì)導(dǎo)致違約的,對(duì)一個(gè)國家來說,則會(huì)導(dǎo)致經(jīng)濟(jì)危機(jī)。

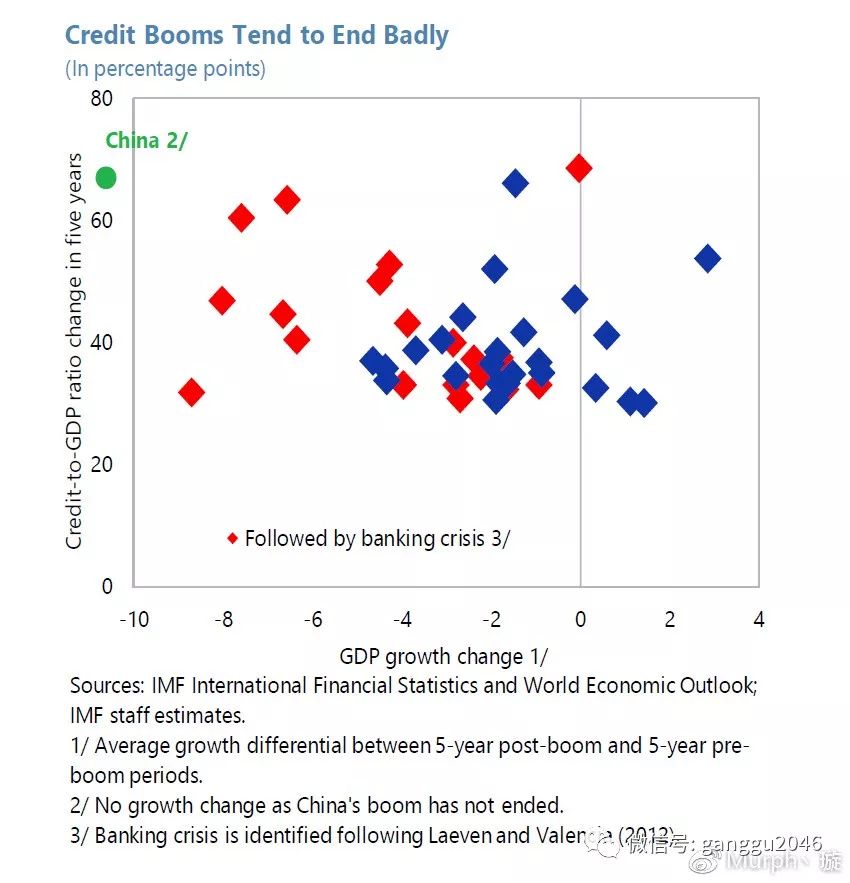

根據(jù)今年國際貨幣基金組織的一份工作論文中的研究,在過去的43次一國債務(wù)與GDP的比在五年內(nèi)增幅超過30%的案例中,除了五例特殊情況外,其余的38次全部在隨后的五年內(nèi)爆發(fā)了經(jīng)濟(jì)危機(jī)。

如圖,中國是綠色的,在左上角,因?yàn)檫€沒有爆發(fā)危機(jī)。作者之所以說那五例是特殊情況因?yàn)槠渲械娜莿倓倧纳弦淮谓?jīng)濟(jì)危機(jī)中走出,另外兩例則是在五年之后爆發(fā)的經(jīng)濟(jì)危機(jī)。而且作者還強(qiáng)調(diào),所有在債務(wù)與GDP的比在初始狀態(tài)就是100%以上的國家(中國就是這種情況)都在五年內(nèi)爆發(fā)了經(jīng)濟(jì)危機(jī)(即五個(gè)例外都是初始狀態(tài)在100%以下)。

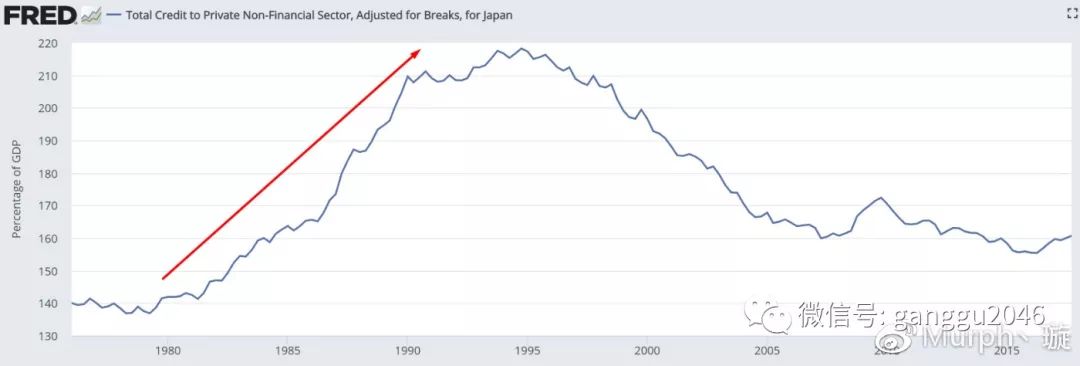

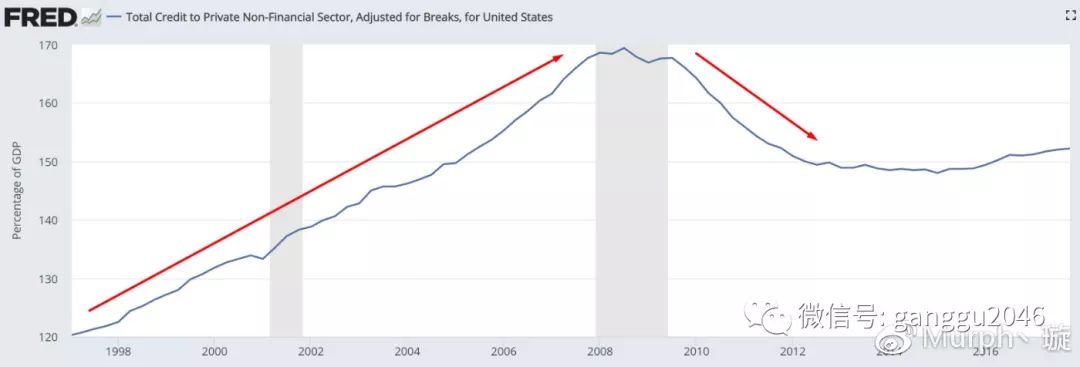

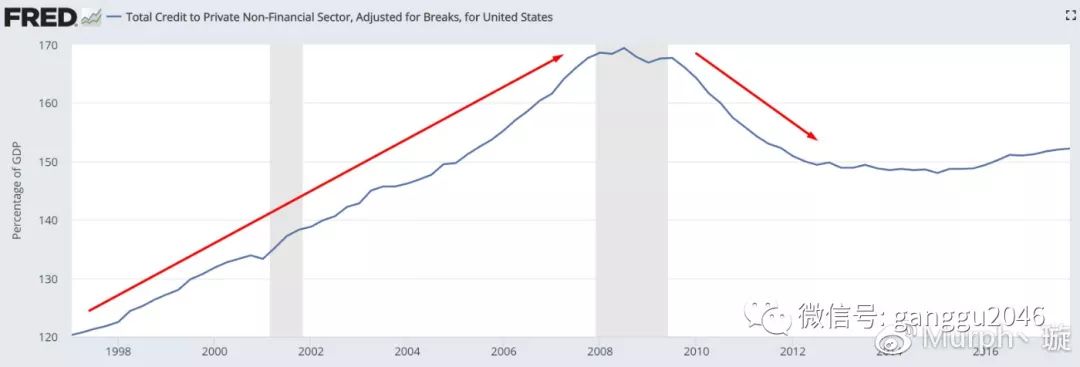

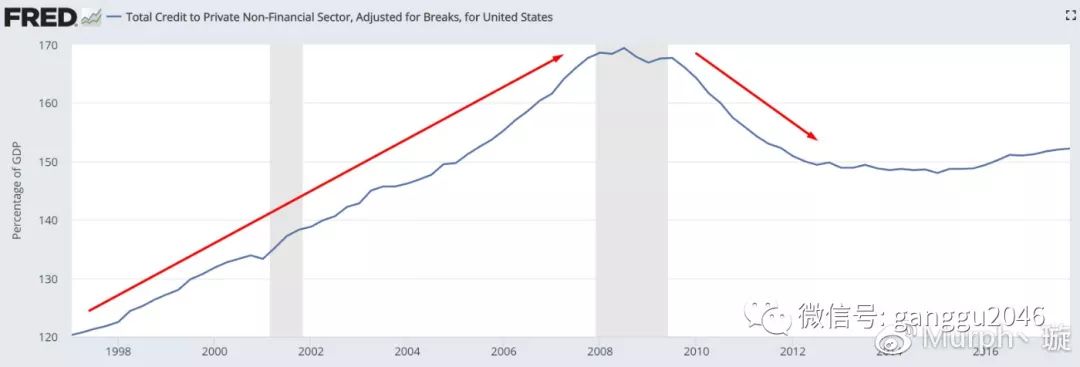

美國私人債務(wù)占GDP的比

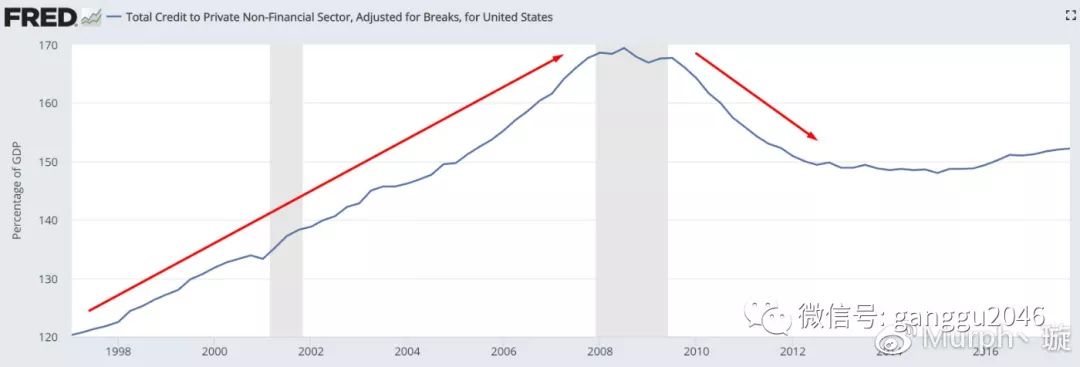

如圖為美國私人債務(wù)占GDP的比。我們可以看到在2008年爆發(fā)次貸危機(jī)前的十年中美國的這一比率有大幅的上漲。

中國私人債務(wù)占GDP的比

如圖為中國私人債務(wù)占GDP的比。我們可以看到在中國經(jīng)濟(jì)發(fā)展最繁榮的階段,即2001至2008這幾年,雖然債務(wù)本身也在飛速的增長,但由于經(jīng)濟(jì)(收入)的增速也很快,所以債務(wù)與GDP的比幾乎沒有什么變化。按照Ray的標(biāo)準(zhǔn),我們可以說那些年所增加的債務(wù)都是好債務(wù),它們被投資在了可以產(chǎn)生經(jīng)濟(jì)效益的地方。

而2008年以后的十年就不同了。對(duì)比美國我們發(fā)現(xiàn),在同一時(shí)間,美國的這一數(shù)據(jù)從170%下降到了150%,而中國則從120%上漲到了210%,無論從上漲的速度,還是到達(dá)的高度上來看,都幾乎是前無古人的。除了一個(gè)國家,就是1990年的日本。

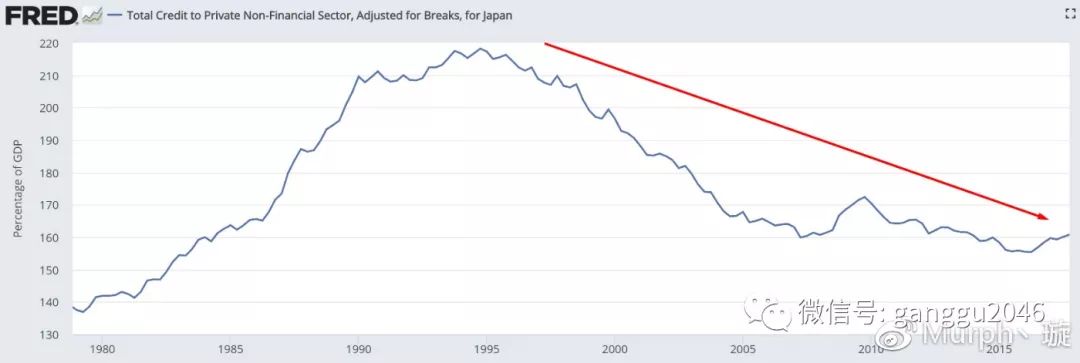

日本私人債務(wù)占GDP的比

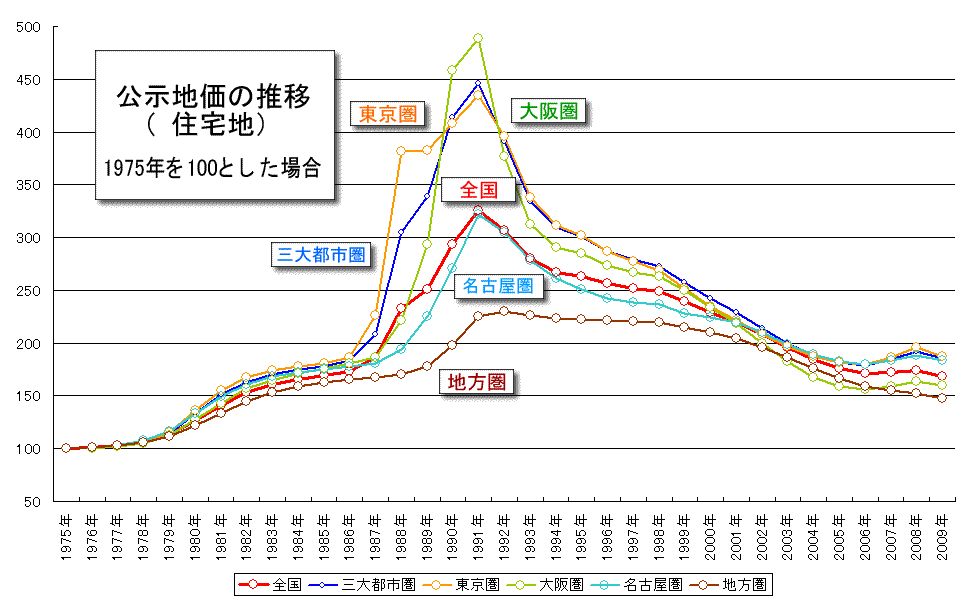

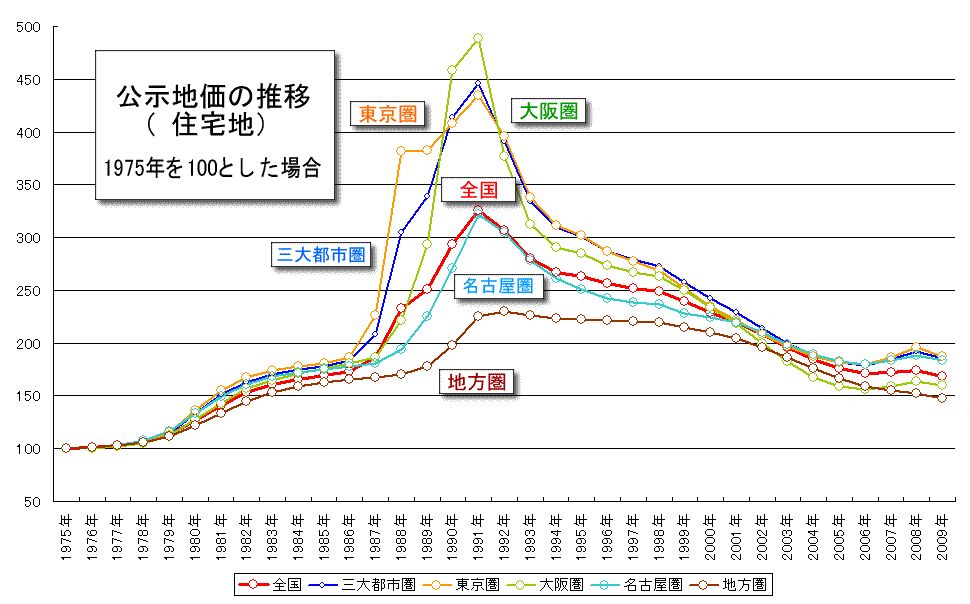

如圖,日本在1990年爆發(fā)經(jīng)濟(jì)危機(jī)之前的十年中也有債務(wù)與GDP的比飛漲的現(xiàn)象,因?yàn)樗步?jīng)歷了嚴(yán)重的房地產(chǎn)泡沫。我們都知道,危機(jī)之后,日本房價(jià)下跌了近三十年(下跌幅度超過65%),日本經(jīng)濟(jì)陷入了失去的三十年。

日本房價(jià)

這看上去很可怕,確實(shí),與目前中國經(jīng)濟(jì)現(xiàn)狀最類似的一個(gè)國家大概就是當(dāng)時(shí)的日本了。不過日本經(jīng)濟(jì)遭遇失去的三十年是因?yàn)樗?990年之后犯了一系列錯(cuò)誤,而有日本的前車之鑒,我相信中國是不可能犯這些錯(cuò)誤的(例如美國在2008年就沒有犯這些錯(cuò)誤),但這并不意味著中國就不會(huì)爆發(fā)危機(jī)。有關(guān)這個(gè)問題,我們到文章的最后再來討論。

我們發(fā)現(xiàn),日本在80 ~ 90年,美國在98 ~ 08年,以及中國在08 ~ 18年間,都發(fā)生了債務(wù)與GDP的比飛漲的現(xiàn)象,其中最重要的一個(gè)原因就是它們都經(jīng)歷了房地產(chǎn)泡沫。

例如根據(jù)南開大學(xué)國家經(jīng)濟(jì)研究院院長夏斌今年3月在清華大學(xué)的演講中所運(yùn)用的數(shù)據(jù):“2016年底,中國涉及房產(chǎn)的貸款有26.7萬億,占全部銀行貸款25%。到現(xiàn)在(今年3月),真正和房價(jià)、地價(jià)相關(guān)的貸款已經(jīng)達(dá)到了70%。“ 也就是說,大量新產(chǎn)生的債務(wù)并沒有變成未來可以產(chǎn)生經(jīng)濟(jì)效益的投資,而是變成了房貸,或者地貸。

這就導(dǎo)致了,按照Ray的說法,收入的增速遠(yuǎn)遠(yuǎn)趕不上債務(wù)的增速,而現(xiàn)在之所以能夠產(chǎn)生這么多債務(wù)是因?yàn)樵谫Y產(chǎn)泡沫下抵押品的價(jià)格很高,而一旦發(fā)生危機(jī),當(dāng)資產(chǎn)價(jià)格下降時(shí),當(dāng)收入減少時(shí),就會(huì)產(chǎn)生大量的違約,從而引爆更嚴(yán)重的經(jīng)濟(jì)危機(jī)。當(dāng)時(shí)美國的銀行們?yōu)槭裁丛敢饨o買不起房的人貸款呢?因?yàn)樗麄冋J(rèn)為即便還不起房貸,只要把被抵押的房子賣掉就可以了。而他們沒有考慮到如果房價(jià)也跌了怎么辦?當(dāng)時(shí)的美國人一樣堅(jiān)信著“一線城市房價(jià)永遠(yuǎn)漲”的神話。

第三階段——反轉(zhuǎn)

這一階段的標(biāo)題叫做反轉(zhuǎn),但它的意思并不是資產(chǎn)泡沫要破了,而是經(jīng)濟(jì)在這一階段開始由烈火烹油般的繁榮變的不那么繁榮了。原因有兩個(gè)。

第一,前面說到,當(dāng)一個(gè)國家在依靠出口拉動(dòng)經(jīng)濟(jì),產(chǎn)生大量貿(mào)易順差時(shí),它的匯率會(huì)自動(dòng)上升(匯率這個(gè)東西本來就是用來調(diào)節(jié)貿(mào)易平衡的)。這時(shí)政府有一個(gè)選項(xiàng),就是印鈔去外匯市場(chǎng)買美元,“操縱匯率”,強(qiáng)行穩(wěn)定住人民幣的匯率。

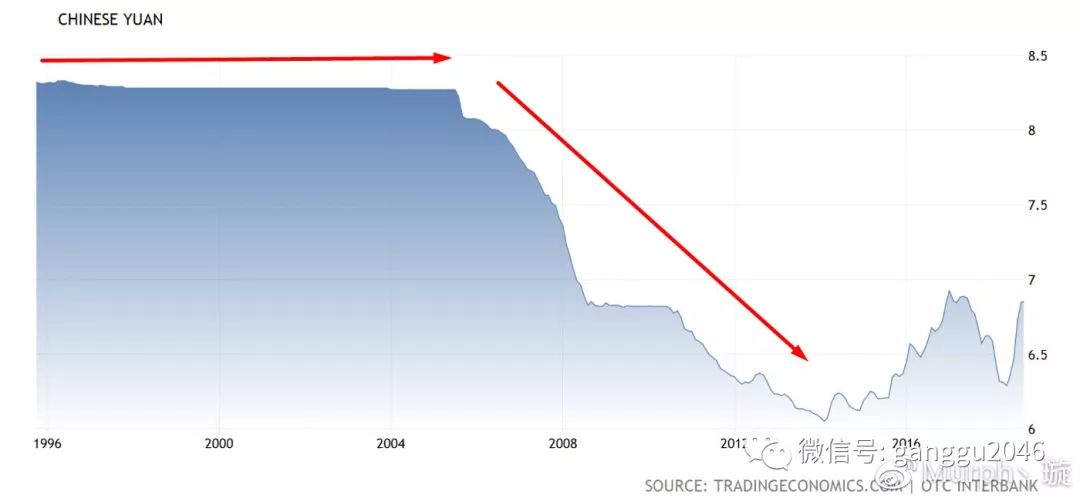

人民幣兌美元匯率

如圖為人民幣兌美元的匯率,我們發(fā)現(xiàn)人民幣從1995年到2005年這十年間都被政府強(qiáng)行穩(wěn)定在8.3這個(gè)位置上。但是就像我在貿(mào)易戰(zhàn)那幾篇文章中寫到的那樣,國際貿(mào)易體系畢竟不是只有我們一個(gè)玩家,如果我們總想贏,那么別人就不玩了。所以我們不得不在2005年開始允許人民幣升值。而人民幣升值就會(huì)導(dǎo)致出口產(chǎn)品變貴,競爭力下降,而進(jìn)口產(chǎn)品變的便宜,國內(nèi)廠商競爭壓力陡升。

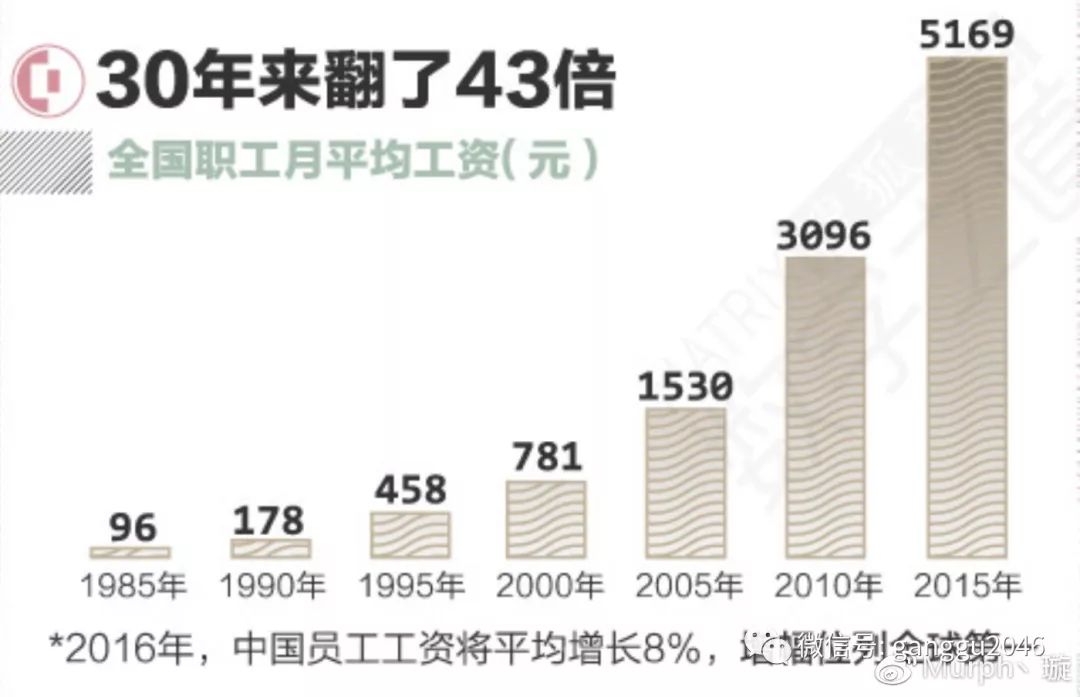

第二,除了匯率這個(gè)外部因素外,還有一個(gè)內(nèi)部因素。因?yàn)樵诮?jīng)濟(jì)繁榮時(shí)期GDP會(huì)高速增長,而GDP就是國民總收入的意思。雖然中國居民收入在GDP中占比沒有美國的近80%那么高,但是也有60%,因此中國居民的收入是會(huì)隨著GDP一起上漲的。而收入的上漲也會(huì)逐漸侵蝕國內(nèi)的出口競爭力(因?yàn)槠髽I(yè)要不斷提高工資才可以雇傭到人),讓我們生產(chǎn)的東西變得更貴。如圖,

以上這兩個(gè)原因會(huì)讓中國經(jīng)濟(jì)的競爭力下滑。從而導(dǎo)致在國內(nèi)的投資變得沒有以前那么容易產(chǎn)生收益。這也是在這個(gè)階段債務(wù)與GDP的比會(huì)加速擴(kuò)大的原因之一,因?yàn)橥瑯拥囊还P投資,不太可能獲得十年前的那種收益了。所以中國目前天量債務(wù)的現(xiàn)狀也不能全怪房地產(chǎn)。

因此,在反轉(zhuǎn)階段,由于經(jīng)濟(jì)競爭力持續(xù)下滑,投資收益率不斷下降,最終會(huì)導(dǎo)致資本外流,因?yàn)榇藭r(shí)投資別的國家可以獲得更高的風(fēng)險(xiǎn)收益比(承擔(dān)更小的風(fēng)險(xiǎn)或者獲得更高的收益)。

而資本外流最直觀的表現(xiàn)就是外匯儲(chǔ)備的下降,如圖:

中國外匯儲(chǔ)備余額

從2014年到2016年年中,我國外匯儲(chǔ)備大幅下降一萬億,最終因?yàn)橘Y本管制的加強(qiáng)而得以被抑制。

除了競爭力下降外,在Ray的模型里,還有一個(gè)原因會(huì)導(dǎo)致資本外流。前面提到,繁榮時(shí)期往往會(huì)催生資產(chǎn)泡沫,而資產(chǎn)泡沫會(huì)帶來“財(cái)富效應(yīng)” —— 房產(chǎn)升值,股票升值會(huì)讓人們覺得自己更有錢了,因此會(huì)刺激消費(fèi)。這里有朋友可能要提出質(zhì)疑,覺得房貸把大家的錢都套住了,所以應(yīng)該導(dǎo)致“消費(fèi)降級(jí)”。其實(shí)中國目前并不是“消費(fèi)降級(jí)”,而是“兩極分化”。沒房的人可能被房子壓的喘不過氣,但是有房的人可真覺得自己一夜暴富了。根據(jù)美國白宮在2010年的報(bào)告,美國收入前10%的人占了總收入的60%以上,因此,理所當(dāng)然的,這部分人的消費(fèi)也占了50%以上。換句話說,最能決定一個(gè)國家消費(fèi)是否快速增長的,就是這部分有錢人,他們都是有產(chǎn)者,有房子,有股票。

如圖為中國私人消費(fèi)占GDP的比,從2010年開始快速上升。由于消費(fèi)就是收入減儲(chǔ)蓄,因此儲(chǔ)蓄率也在下滑。

( * 心理學(xué)上有一個(gè)原理告訴我們,人們都會(huì)嚴(yán)重高估跟自己處境相同的人的數(shù)量。例如喜歡足球的人會(huì)嚴(yán)重高估同樣喜歡足球的人在總?cè)丝谥械谋壤琫tc。因此,根據(jù)自己所處的境遇而否定財(cái)富效應(yīng)的存在是很正常的,但并不正確。)

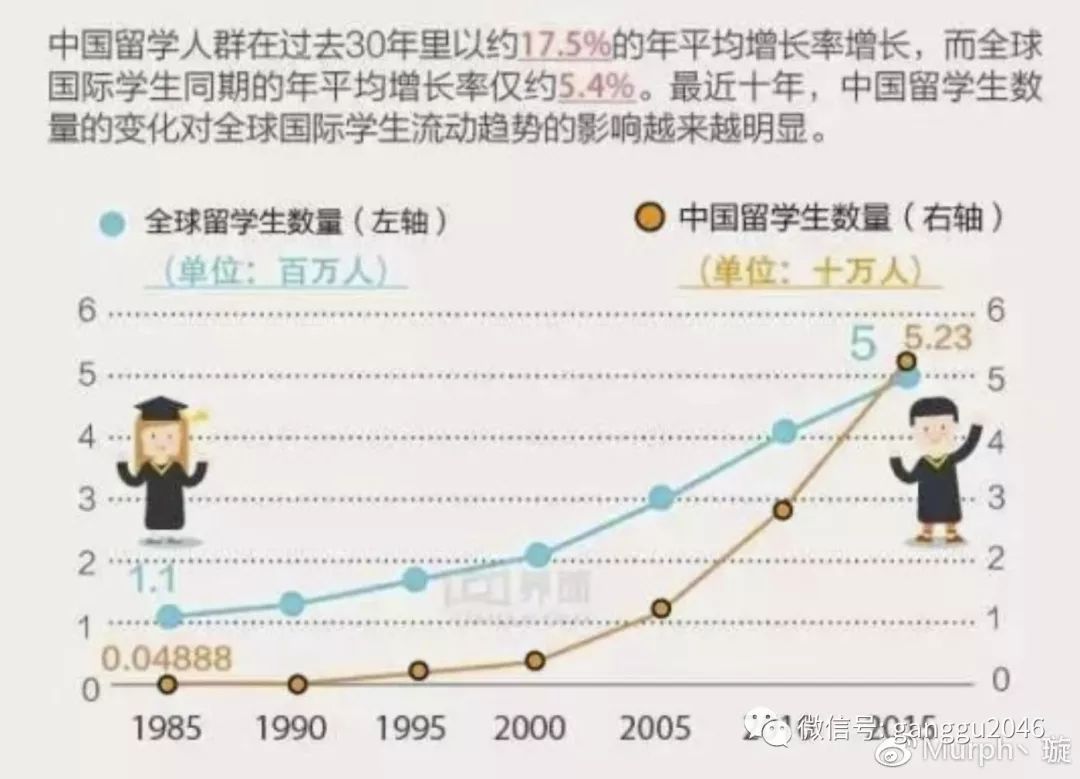

Ray 通過研究過往案例的經(jīng)濟(jì)數(shù)據(jù)認(rèn)為,在泡沫階段,財(cái)富效應(yīng)會(huì)導(dǎo)致消費(fèi)上升,它不僅會(huì)令國內(nèi)消費(fèi)擴(kuò)大,例如上面那張圖,也會(huì)導(dǎo)致進(jìn)口上升 —— 購買外國的產(chǎn)品和服務(wù)也會(huì)相應(yīng)增加,進(jìn)而讓經(jīng)常賬戶惡化(產(chǎn)生逆差)。這一點(diǎn)最直觀的表現(xiàn)就是國人出國旅游和留學(xué)的人次與花費(fèi)在快速增加。

當(dāng)然,就算沒有財(cái)富效應(yīng)存在,隨著中國經(jīng)濟(jì)的發(fā)展,人均收入的大幅提高,這兩個(gè)數(shù)據(jù)也會(huì)增加的,只是可能沒有這么快。

前面我們寫到過,一國出口比進(jìn)口多的情況下(經(jīng)常賬戶順差),會(huì)讓外匯市場(chǎng)上對(duì)本國貨幣的需求量變大(即便商品以美元結(jié)算,廠商終究還是要換成人民幣來發(fā)工資的),進(jìn)而推升本國貨幣升值。而如果產(chǎn)生了經(jīng)常賬戶逆差,則會(huì)讓本國貨幣有貶值的壓力,進(jìn)而引發(fā)資本外逃。

由于財(cái)富效應(yīng)影響的是進(jìn)出口的平衡,那么最直觀的表現(xiàn)就是經(jīng)常賬戶的惡化了。

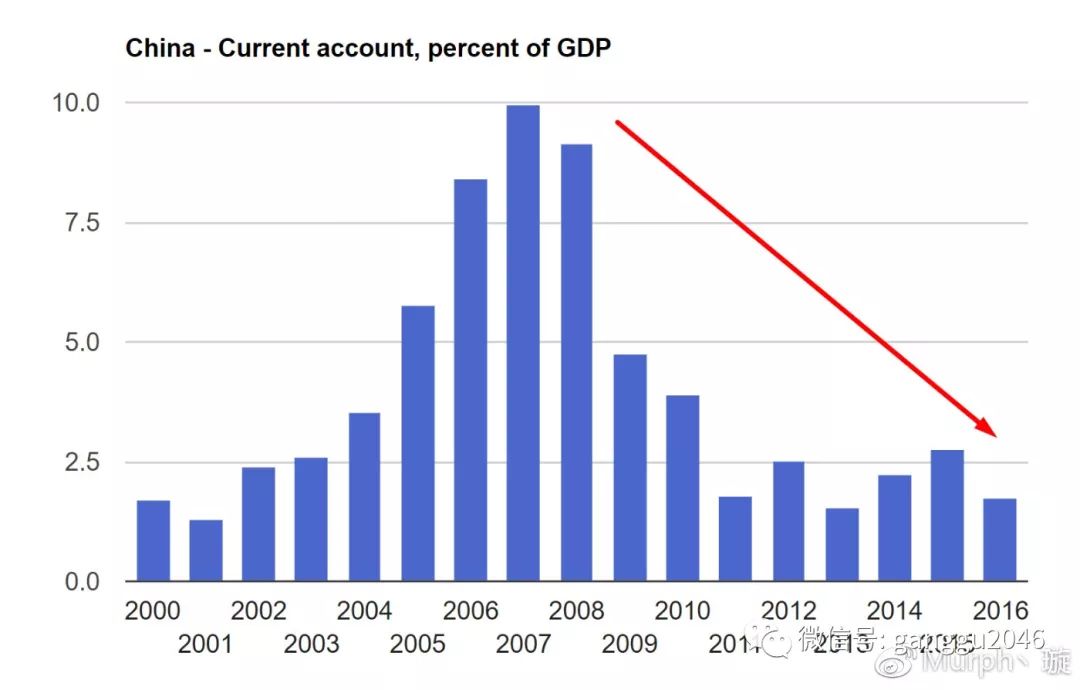

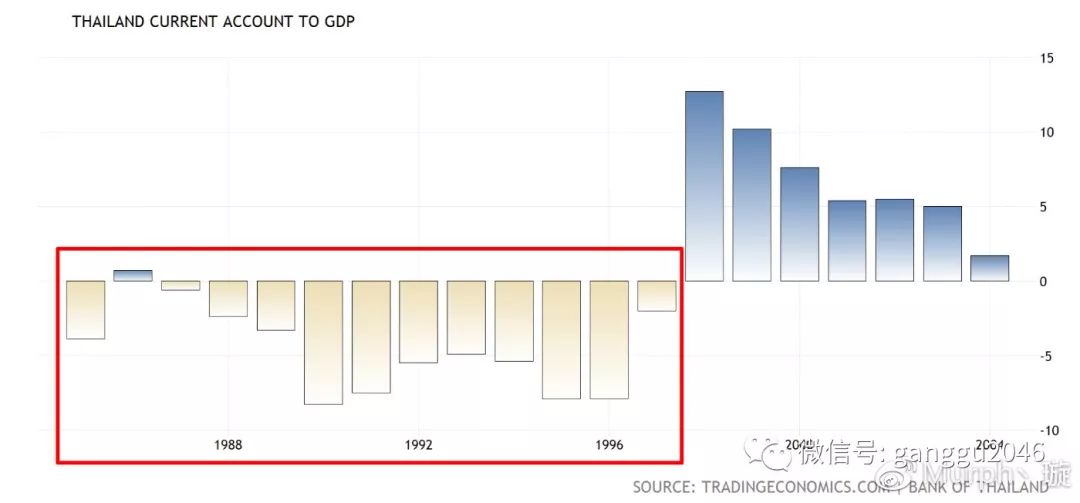

如圖為中國的經(jīng)常賬戶,可以看出從2008年之后順差確實(shí)大幅下降了。不過跟那些爆發(fā)過危機(jī)的國家相比,中國的經(jīng)常賬戶目前可以說是沒什么問題的。

如上圖為泰國在年引爆1997年亞洲金融危機(jī)時(shí)的經(jīng)常賬戶,幾乎連續(xù)十年為負(fù),而且多年超過了負(fù)5%。根據(jù)Ray的統(tǒng)計(jì),在27個(gè)最終由債務(wù)危機(jī)演變?yōu)樨泿盼C(jī)(貨幣大幅貶值,通脹或膨脹大幅上升)的國家中,在爆發(fā)危機(jī)的那一年,平均經(jīng)常賬戶余額為負(fù)(逆差)6%。而中國現(xiàn)在是正(順差)1.75%,可以說距離警戒線十分遙遠(yuǎn)。所以說目前來看,貿(mào)易問題對(duì)中國資本外逃的貢獻(xiàn)微乎其微。不過我還是把它寫了下來因?yàn)楹苊黠@,情況正在發(fā)生變化 ——貿(mào)易戰(zhàn)來了。

由于美國每年進(jìn)口大量中國商品(去年為5000億美元),而中國只進(jìn)口很少的美國商品(去年為1300億美元),因此貿(mào)易戰(zhàn)一方面肯定會(huì)嚴(yán)重?fù)p害中國出口企業(yè)的價(jià)格競爭力(被加了關(guān)稅),另一方面則會(huì)因?yàn)槌隹谙陆刀钪袊慕?jīng)常賬戶惡化。這兩點(diǎn)都會(huì)加劇資本外逃的趨勢(shì),進(jìn)而讓人民幣貶值。事實(shí)上市場(chǎng)也確實(shí)是這樣反應(yīng)的,在過去短短幾個(gè)月里,人民幣兌美元貶值了8.5%。

貿(mào)易戰(zhàn)的問題是中國在面對(duì)債務(wù)危機(jī)的壓力時(shí)最大的挑戰(zhàn)和變數(shù)。它也是目前中國的處境不同于所有之前爆發(fā)過危機(jī)的國家的主要原因,因?yàn)橹袊粌H需要考慮其所運(yùn)用的政策會(huì)對(duì)自己產(chǎn)生什么影響,還要考慮它們會(huì)對(duì)全世界產(chǎn)生什么影響。我們現(xiàn)在已經(jīng)是世界第二大經(jīng)濟(jì)體和第一大貿(mào)易國,如果中國爆發(fā)危機(jī),它肯定也會(huì)迅速的波及全世界,創(chuàng)造又一個(gè)“百年一遇”。那我們會(huì)爆發(fā)危機(jī)嗎?

第四階段——崩潰?

讓我們不要忘了Ray 的那句話,“很多人認(rèn)為過去發(fā)生在不同年代,不同國家的經(jīng)濟(jì)危機(jī)都是由不同的原因造成的,而我只看到了同樣一些事情一次次的重復(fù)上演。”

那么,對(duì)于我國這樣一個(gè)一步步按照債務(wù)危機(jī)的模板 —— 依次經(jīng)歷過繁榮,泡沫,競爭力下滑,債務(wù)飛漲和資本外逃的國家來說,最后大概率是會(huì)發(fā)生危機(jī)的。這一階段我們就來分析為什么,不過對(duì)于投資人來說,我們不僅關(guān)注會(huì)不會(huì)發(fā)生危機(jī),更關(guān)注危機(jī)爆發(fā)后會(huì)發(fā)生些什么事。

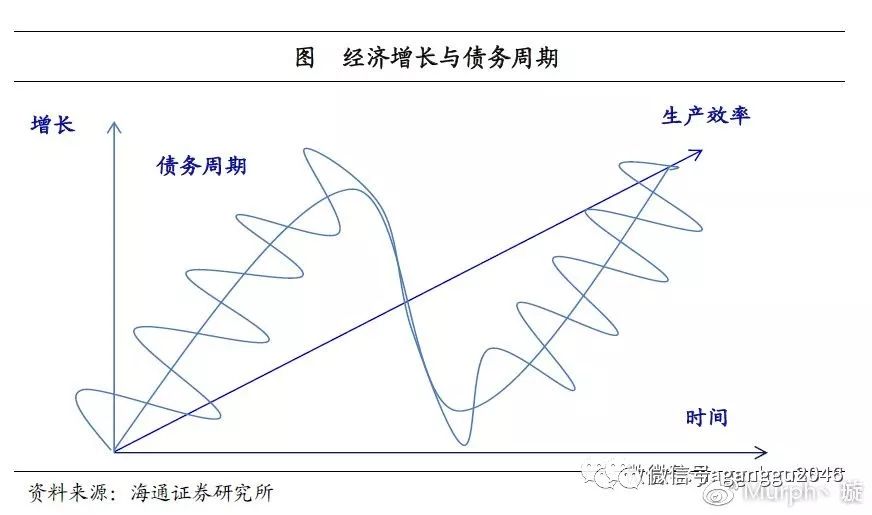

讓我們?cè)俅谓榻B一下我在《世界經(jīng)濟(jì)2017》中介紹過的Ray眼中的經(jīng)濟(jì)盛衰循環(huán),不過這會(huì)解釋的更詳細(xì)一點(diǎn)。

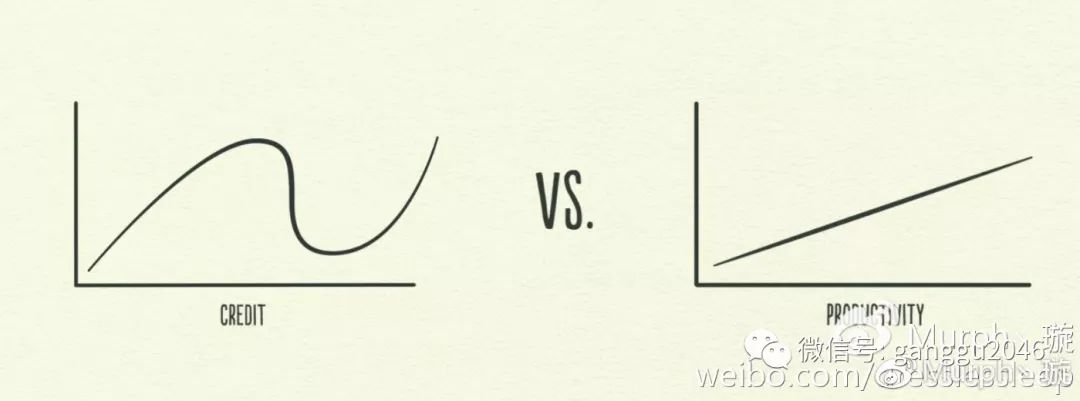

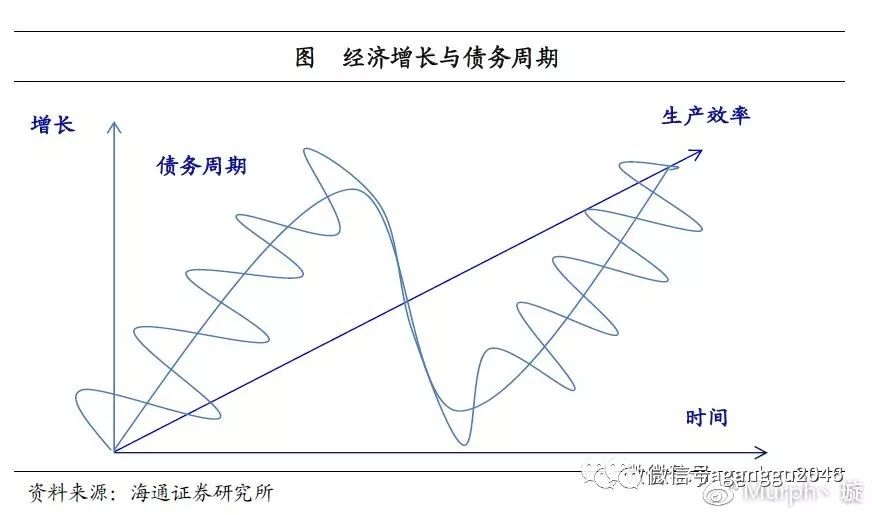

如圖,左邊代表債務(wù),右邊代表生產(chǎn)力。首先我們需要知道,在長期來看,一國的人均收入水平就是由它的生產(chǎn)力決定的。例如中國比印度富有是因?yàn)槲覀冇心芰Υ笠?guī)模的生產(chǎn)汽車,生產(chǎn)手機(jī),修建高鐵,而印度由于國內(nèi)極度不自由的經(jīng)濟(jì)環(huán)境(明碼標(biāo)價(jià)的腐敗,無處不在的經(jīng)營許可證以及僵化的勞動(dòng)力市場(chǎng)等),到現(xiàn)在也只能生產(chǎn)一種七十年前就有的“大使牌汽車”。當(dāng)然,一個(gè)國家想要發(fā)展經(jīng)濟(jì)不是儲(chǔ)蓄就可以了,還要有良好的經(jīng)濟(jì)制度,高效的政府以及自由的商業(yè)環(huán)境。不過這些就不在這里展開討論了。

如果沒有債務(wù)的話,經(jīng)濟(jì)的發(fā)展(收入的增長)就應(yīng)該是非常平穩(wěn)的,像右邊那樣,收入隨著生產(chǎn)力的提高而穩(wěn)定增長。但是很明顯,在真實(shí)的世界中一個(gè)國家的經(jīng)濟(jì)發(fā)展往往是左邊那種情況,有繁榮,有衰退,形成循環(huán)。為什么呢?因?yàn)閭鶆?wù)可以在短期內(nèi)提高人們的收入。

前面討論過,當(dāng)經(jīng)濟(jì)處于繁榮期時(shí)往往會(huì)推升資產(chǎn)泡沫,資產(chǎn)泡沫導(dǎo)致財(cái)富效應(yīng),讓經(jīng)濟(jì)更顯得烈火烹油般火熱。此時(shí),人們會(huì)錯(cuò)誤的估計(jì)自己的未來收入,會(huì)認(rèn)為經(jīng)濟(jì)將永遠(yuǎn)繁榮下去,“房價(jià)永遠(yuǎn)漲”這樣的幻想也開始出現(xiàn)在人們的腦袋里。另外,我在《世界經(jīng)濟(jì)2017》中還寫到貧富差距的擴(kuò)大(資產(chǎn)泡沫擴(kuò)大貧富差距)會(huì)導(dǎo)致窮人為了不大幅落后于富人快速提高的生活質(zhì)量,而不得不依托于債務(wù),靠借錢來強(qiáng)行提高自己的生活水平。

以上這三種現(xiàn)象疊加起來就會(huì)導(dǎo)致人們?cè)诙唐趦?nèi)依靠債務(wù)大幅增加自己的消費(fèi)/投資水平。是不是這樣呢?舉一個(gè)極端點(diǎn)的例子,當(dāng)我認(rèn)為房價(jià)永遠(yuǎn)漲的時(shí)候,我會(huì)貸款去買十套房子。而在經(jīng)濟(jì)活動(dòng)中,一個(gè)人的消費(fèi)/投資,就是另一個(gè)人的收入。我買了十套房,賣房子的人瞬間獲得了大量的收入。因此,當(dāng)我們依靠債務(wù)大幅增加自己消費(fèi)/投資水平的時(shí)候,我們的收入也會(huì)大幅增加,在生產(chǎn)力并沒有大幅提高的情況下。

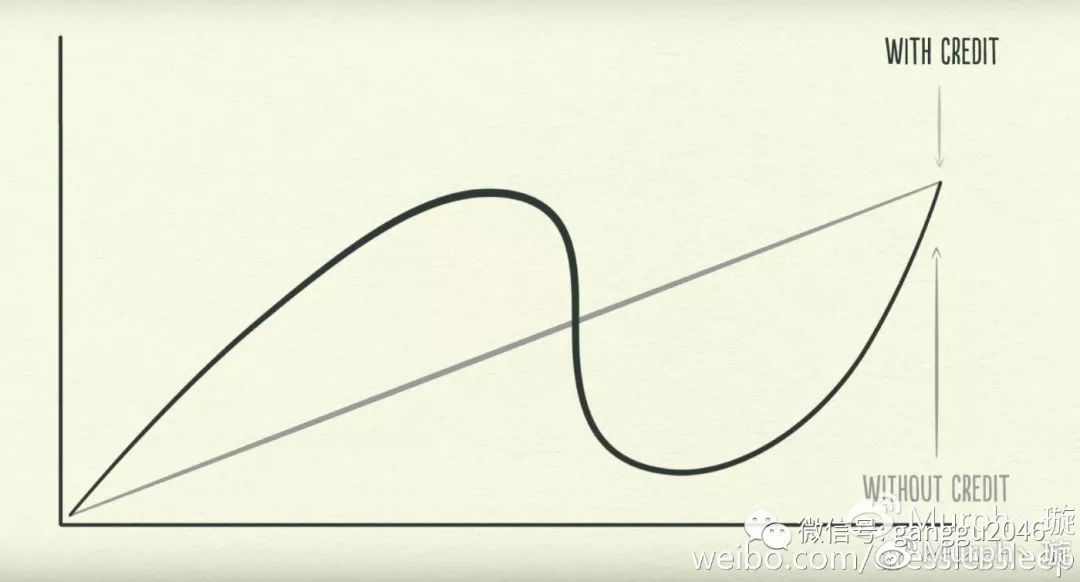

于是就有了下圖:

如圖,灰色線代表在沒有債務(wù)的情況下,經(jīng)濟(jì)發(fā)展(收入增長)的軌跡,黑色線則代表在有債務(wù)的情況下,經(jīng)濟(jì)發(fā)展(收入增長)的軌跡。所以產(chǎn)生了我們耳熟能詳?shù)摹敖?jīng)濟(jì)周期”。

更有趣的是,現(xiàn)在我們知道了,由于一個(gè)人的消費(fèi)/投資就是另一個(gè)人的收入,因此在繁榮和泡沫期 —— 黑色線超過灰色線的部分,收入的快速增長本身就是不可持續(xù)的(因?yàn)閭鶆?wù)不能無限增長)。但是往往在這個(gè)時(shí)候,前面提到過,債務(wù)與收入(GDP)的比還要更加大幅度的增長呢。

美國私人債務(wù)占GDP的比

例如美國在次貸危機(jī)前發(fā)生的情況,這一比率曾大幅增長。可想而知在這個(gè)過程中,整個(gè)經(jīng)濟(jì)已經(jīng)是多么危險(xiǎn)。遲早有一天,人們借債的能力會(huì)達(dá)到極限,債權(quán)人會(huì)意識(shí)到來借錢的人的收入能力其實(shí)根本不足以負(fù)擔(dān)這筆債務(wù);而債務(wù)人也會(huì)因?yàn)樽约罕池?fù)太多的債務(wù)而感到害怕。

當(dāng)這一天到來的時(shí)候,債務(wù)人會(huì)停止借貸的行為,有可能是被動(dòng)的(因?yàn)閭鶛?quán)人害怕了), 也有可能是主動(dòng)的(因?yàn)樽约汉ε铝耍麄€(gè)過程便開始翻轉(zhuǎn)。債務(wù)減少導(dǎo)致消費(fèi)/投資減少,而一個(gè)人的消費(fèi)/投資就是另一個(gè)人的收入,又會(huì)導(dǎo)致收入減少。收入的減少會(huì)讓債務(wù)人更加不敢,或者更加沒有資格借錢。更糟糕的是,由于收入下降,資產(chǎn)價(jià)格往往也會(huì)在同一時(shí)間崩盤,因?yàn)槭杖氪蠓蠞q的愿景破滅后人們又如何能負(fù)擔(dān)的起如此昂貴的資產(chǎn)呢?當(dāng)資產(chǎn)價(jià)格與收入同時(shí)下跌時(shí),大量的違約就產(chǎn)生了。而違約導(dǎo)致抵押的資產(chǎn)被拍賣,更加劇了資產(chǎn)價(jià)格下跌的速度,從而形成惡性循環(huán),一場(chǎng)經(jīng)濟(jì)危機(jī)就這樣爆發(fā)了。

可想而知,上面所描述的情形是非常可怕的,因此當(dāng)它發(fā)生的時(shí)候,各國政府都會(huì)想盡辦法救市,或者說在危機(jī)真正爆發(fā)之前就采取印鈔等手段想要阻止危機(jī)的爆發(fā)。

說到救市,大家一定會(huì)聯(lián)想到“四萬億”,其實(shí)它不是過去十年內(nèi)中國政府唯一的一次救市。接下來,我們就要去搞清楚中國過去這些年到底發(fā)生了什么,不過必須先去看看美國在2001年發(fā)生了什么。

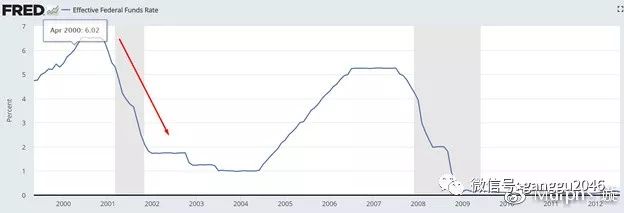

在2001年,美國遭遇了互聯(lián)網(wǎng)泡沫的崩潰(納斯達(dá)克指數(shù)狂跌78%)以及9-11,一場(chǎng)危機(jī)近在眼前。為了應(yīng)對(duì)危機(jī),時(shí)任美聯(lián)儲(chǔ)主席的艾倫·格林斯潘開始下調(diào)利率(印鈔)。

美國利率

如圖,從2000年的6.5%一路下調(diào)至2003年的1%。這一舉措成功的降低了整個(gè)社會(huì)借債的成本,因此人們得以繼續(xù)依靠債務(wù)消費(fèi)/投資。

讓我們?cè)賮砜匆幌逻@張圖,

美國私人債務(wù)占GDP的比

結(jié)果就是,雖然美國在2001年還是遭遇了經(jīng)濟(jì)衰退(灰色部分 —— 連續(xù)兩個(gè)季度GDP負(fù)增長),但是債務(wù)并沒有下降,而是繼續(xù)高歌猛進(jìn)。

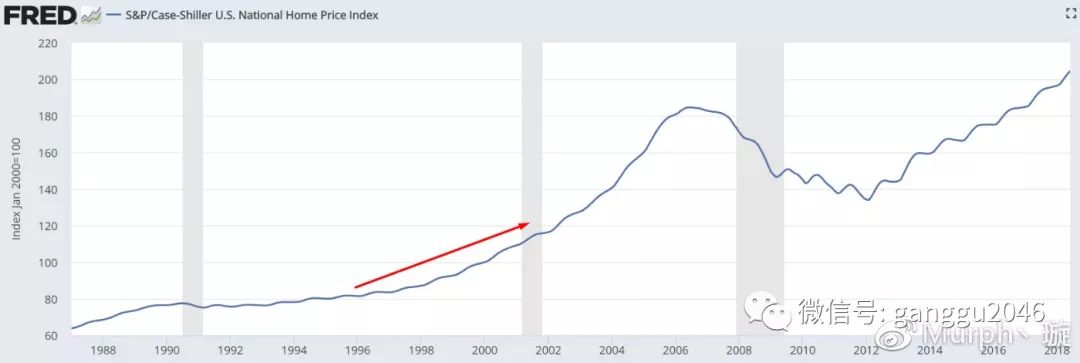

美國房價(jià)

如圖為美國房價(jià)走勢(shì)圖,我們可以發(fā)現(xiàn)從1996到2001年之間,美國的房價(jià)就已經(jīng)同債務(wù)一起在快速的上升了。可以想象,如果在2001年美聯(lián)儲(chǔ)沒有印鈔(降低利率)去救市的話,美國在當(dāng)時(shí)會(huì)遭遇一場(chǎng)更持久的衰退,但是大概也可以避免后來在2008年遭遇次貸危機(jī)這樣的災(zāi)難了(因?yàn)榕菽兊酶螅瑐鶆?wù)變得更多)。

這樣想問題雖然沒錯(cuò),但是問題在于,通過對(duì)過去所有爆發(fā)過危機(jī)的國家的研究,Ray發(fā)現(xiàn)沒有一個(gè)政府會(huì)不救市。沒有人會(huì)同意在自己的任上爆發(fā)危機(jī)而袖手旁觀。

因此,之前我們提到的模型就變成了這樣:

如圖,在一個(gè)大的債務(wù)周期內(nèi),會(huì)有很多小型債務(wù)周期,每當(dāng)一個(gè)小型債務(wù)周期開始反轉(zhuǎn)時(shí),政府就會(huì)出手救市(通過印鈔降低利率),并開啟下一個(gè)小型債務(wù)周期。在這個(gè)過程中,就像美國在2001年的經(jīng)歷那樣,每一個(gè)小型債務(wù)周期都會(huì)讓債務(wù)總量變得比上一個(gè)周期更多。

但是很可惜,債務(wù)最終不可能漲到天上去。

美國利率

如圖依然為美國利率,在次貸危機(jī)時(shí),美聯(lián)儲(chǔ)更快速的降低了利率,甚至把利率降到了零。

美國私人債務(wù)占GDP的比

可是如圖,美國的債務(wù)與GDP的比依然在快速的下滑。換句話說,沒能阻止之前我們解釋過的那個(gè)惡性循環(huán)。

美國房價(jià)

因此,如圖,美國房價(jià)也在大幅下滑。

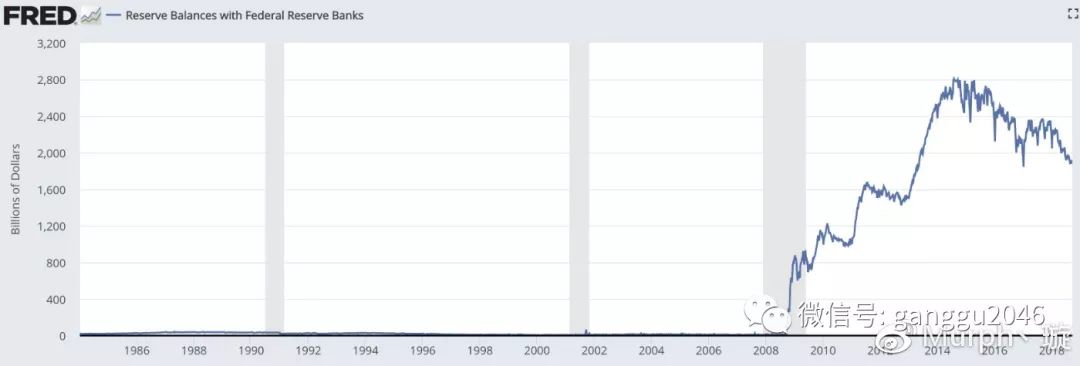

而且美聯(lián)儲(chǔ)當(dāng)時(shí)不僅僅是降低利率這么簡單,更是直接印鈔去買房地產(chǎn)抵押貸款證券,換句話說,通過直接壓低房貸利率的手段鼓勵(lì)老百姓買房。這就是我們熟悉的“量化寬松”政策。

美國三十年房貸利率

如圖為美國三十年房貸利率,我們的關(guān)注點(diǎn)是紅色方框里的那一段時(shí)間。在那段時(shí)間里,美聯(lián)儲(chǔ)通過量化寬松政策,將房貸利率從6%壓低到了3%。而我之所以要把這么多數(shù)據(jù)都截下來就是為了讓大家看看它在歷史上可是從未低于過5%。

如圖為美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表,在法理上,美聯(lián)儲(chǔ)印的每一張鈔票都是它的負(fù)債,因此我們可以看看為了拯救次貸危機(jī)美聯(lián)儲(chǔ)印了多少鈔票!但是很明顯,這樣瘋狂的印鈔依然沒能阻止危機(jī)的蔓延。

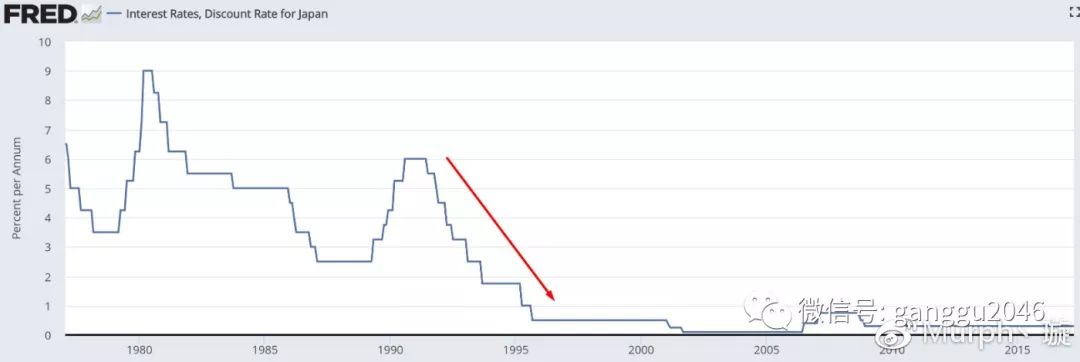

而美國還算好的,日本就更慘了。

如圖為日本的利率,從1990年危機(jī)爆發(fā)后就幾乎一直是0%。

日本的私人債務(wù)與GDP的比卻一路下滑。

所以房價(jià)就變成了這樣,連跌近三十年。至于為什么美國經(jīng)濟(jì)最終恢復(fù)了增長而日本變成了這樣是經(jīng)濟(jì)學(xué)界熱議的話題,我們后面會(huì)提到一些,但它不是本文的主題。在這里我們只需要看清一個(gè)事實(shí),就是債務(wù)是不能漲到天上去的,當(dāng)債務(wù)到達(dá)極限時(shí),債務(wù)人會(huì)清楚的知道自己已經(jīng)無法負(fù)擔(dān)更多債務(wù)了(或者為承擔(dān)大量債務(wù)而感到擔(dān)驚受怕),而債權(quán)人也會(huì)清晰的意識(shí)到其實(shí)債務(wù)人并沒有能力償還貸款。此時(shí)無論政府如何救市,如何印鈔,如何出政策都無法阻止危機(jī)的爆發(fā)了。

當(dāng)然,即便如此,如果美國在次貸危機(jī)中沒有做那些救市的行為,很可能世界就要再次經(jīng)歷“大蕭條”了。因此,Ray將美國在次貸危機(jī)中的經(jīng)歷稱為“優(yōu)雅的去杠桿”(beautiful deleveraging)。

現(xiàn)在我們就能看懂從2008年至今中國都經(jīng)歷了些什么了。讓我們?cè)倏匆幌逻@張圖:

一次大的由債務(wù)繁榮到債務(wù)危機(jī)的循環(huán),中間會(huì)包含很多小循環(huán),直到債務(wù)到達(dá)極限,經(jīng)濟(jì)開始不可避免的去杠桿,削減消費(fèi)/投資,而又因?yàn)橐粋€(gè)人的消費(fèi)/投資就是另一個(gè)人的收入,因此收入大跌,迫使人們削減更多的消費(fèi)/投資,形成惡性循環(huán),引爆嚴(yán)重的經(jīng)濟(jì)危機(jī),而任何政府的救市手段都很難產(chǎn)生良好的效果。

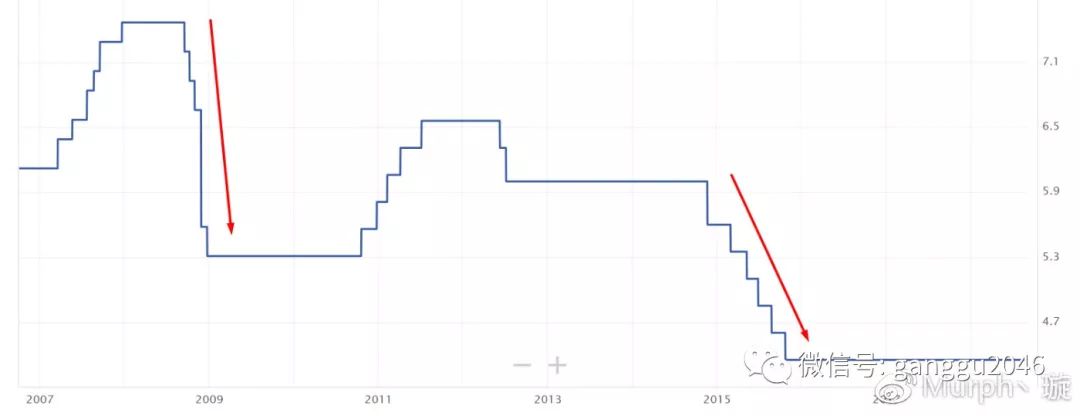

中國在過去十年中,發(fā)生過兩次小的循環(huán)。如圖為中國利率變化:

第一次是2008年遭遇次貸危機(jī),沒問題,政府“四萬億”救市,股市大漲,房地產(chǎn)大漲。

第二次是2015年,雖然沒有什么外部危機(jī),但是由于債務(wù)風(fēng)險(xiǎn)越來越大,經(jīng)濟(jì)競爭力越來越弱,所以經(jīng)濟(jì)增速下滑明顯。政府再次出手救市,如上圖,連續(xù)降息降準(zhǔn)(印鈔)。

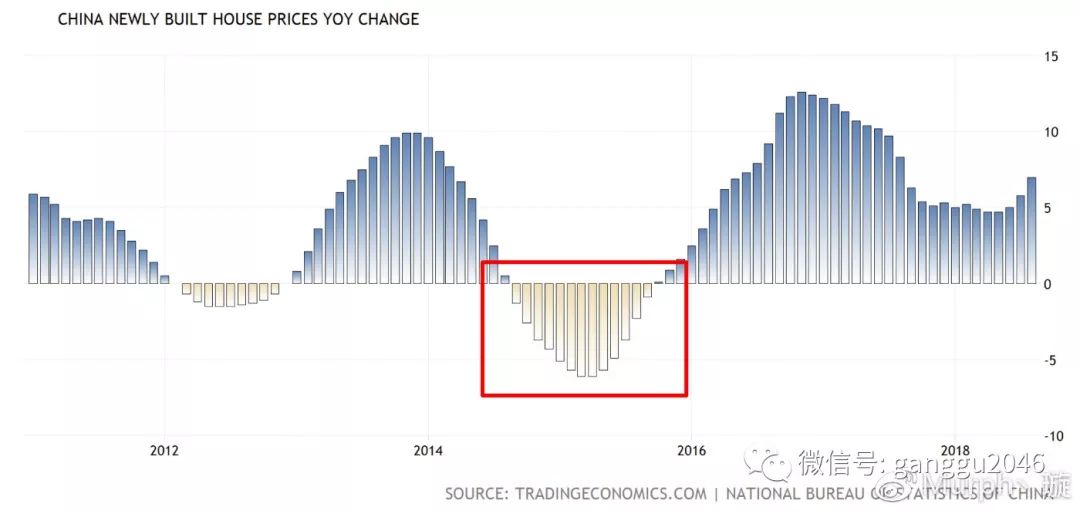

如圖為中國房價(jià)的漲幅,其實(shí)我們看到2015年年初時(shí)房價(jià)已經(jīng)開始下跌了(小循環(huán)開始向下),但是政府的救市又讓它在2016年大漲。我認(rèn)為中國2015年的那次救市非常像美國的2001年。“房價(jià)永遠(yuǎn)漲”的神話也是從那時(shí)開始,因?yàn)檫@不,政府確實(shí)救市了呀?如果政府不愿讓房地產(chǎn)下跌,那么它怎么可能下跌呢?

事實(shí)上我們從美國和日本的例子已經(jīng)看出,沒有一個(gè)政府是不救市的。之前之所以可以成功,只是因?yàn)閭鶆?wù)還沒有到極限。如果債務(wù)加到極限的話,就救不了了。除非政府可以宣布,“以前的房貸不用還了,讓我們貸款買新的房子吧?”

( * 如果真這么干,恐怕是有史以來最generous的一次財(cái)富重分配,老百姓是高興死了,但恐怕從此以后都不會(huì)有人在中國投資了。當(dāng)然,是沒有國家會(huì)這樣干的。)

那么我們?cè)趺磁袛嘀袊壳笆欠褚呀?jīng)到了債務(wù)的極限呢?很可惜,很難判斷。我們只能跟過往的歷史做比較。

前面我們提到過,中國的私人債務(wù)占GDP的比目前是全世界最高 —— 超過210%,超過了2007年美國的170%,僅次于1990年日本的220%。而后兩者分別導(dǎo)致了大蕭條以來最嚴(yán)重的兩次經(jīng)濟(jì)危機(jī)。

私人債務(wù)又包括企業(yè)債務(wù)和居民債務(wù)。

中國的企業(yè)債務(wù)高居世界第一。

不過居民債務(wù)不算特別高。但是問題在于,中國居民的收入占GDP的比也很低。所以如果我們算居民債務(wù)與可支配收入之間的比,根據(jù)海通證券首席經(jīng)濟(jì)學(xué)家姜超的計(jì)算,已經(jīng)達(dá)到了90%,如下圖,

而美國的這一數(shù)據(jù)在2007年曾達(dá)到過120%,日本在1990年曾達(dá)到過100%。所以說如果居民債務(wù)還沒有到極限的話,應(yīng)該也快了。而且還要考慮到我國社會(huì)福利不如美日兩國,所以居民在舉債的時(shí)候顧慮會(huì)更多一點(diǎn)。

當(dāng)然,除了私人部門之外,還有政府部門,如下圖,

可以看出,中國的政府債務(wù)(中央+地方)還是很低的。需要注意的是,我們知道地方政府有很多融資平臺(tái),這些債務(wù)都被算在企業(yè)債務(wù)里了,而沒有算在地方政府這里,所以地方政府債務(wù)有所低估,企業(yè)債務(wù)有所高估。

不過政府債務(wù)并不是我們關(guān)注的對(duì)象,因?yàn)椴还馨l(fā)生什么,危機(jī)時(shí)政府是一定會(huì)救市的,政府一定會(huì)增加債務(wù)。但是我們已經(jīng)知道了,危機(jī)爆發(fā)的原因是私人債務(wù)達(dá)到了極限,所以不管政府怎么做,都很難讓債務(wù)已經(jīng)達(dá)到極限的私人部門重新開始積累債務(wù)。

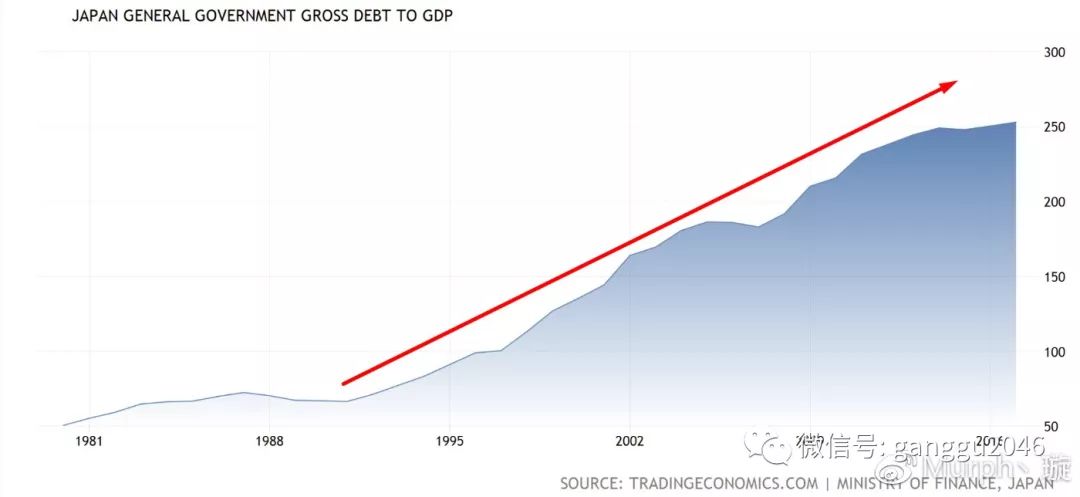

其中最明顯的例子就是日本了。如上圖我們發(fā)現(xiàn)日本政府部門的債務(wù)已是冠絕全球,就是在1990年之后不斷救市(修橋,造路,給銀行直接注資等等什么都嘗試過了)的過程中所積累的。然而日本的房價(jià),私人債務(wù)占GDP的比依然下跌了近三十年。

如圖,1990年后日本政府債務(wù)一飛沖天。

因此綜上所述,可以說目前中國的債務(wù)很可能已經(jīng)非常接近于極限了。那么如果中國爆發(fā)危機(jī),又會(huì)發(fā)生什么呢?

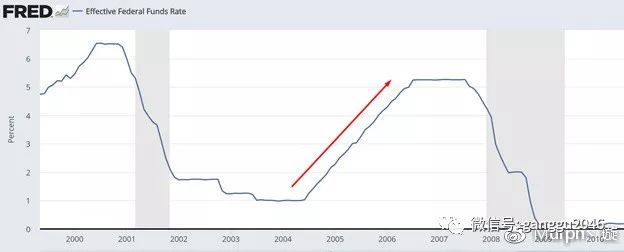

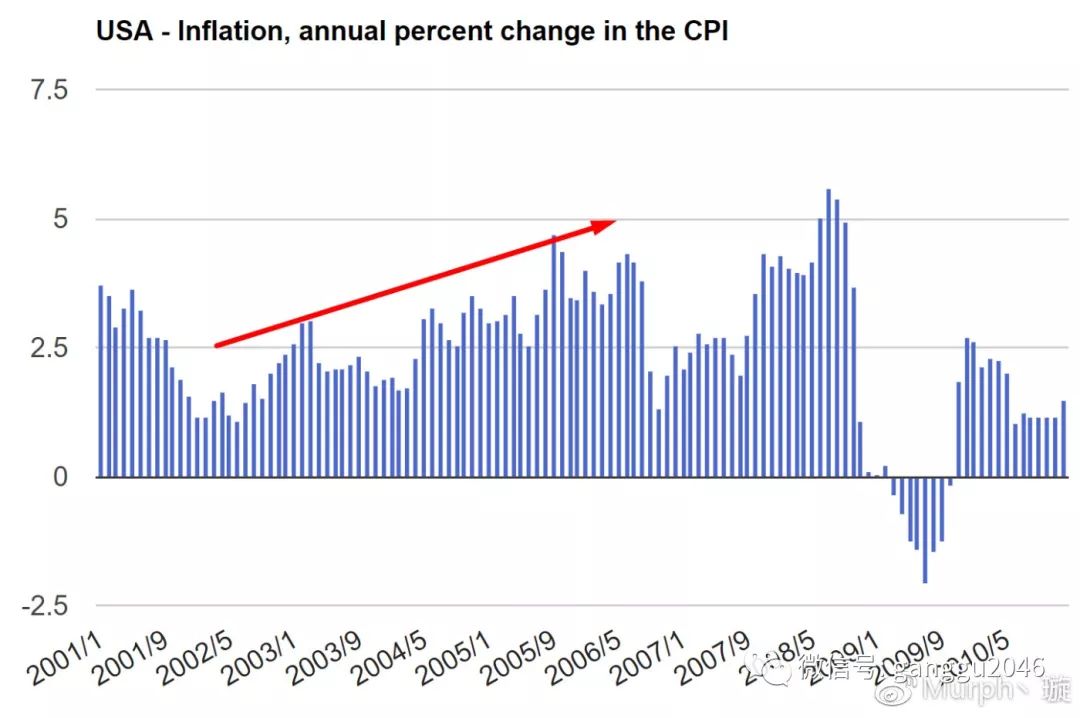

如果你看過《大空頭影評(píng) —— 次貸危機(jī)十周年》那篇文的話,可真是幫了我的大忙。 在那篇文中我寫到,2004年年中,由于美國入侵伊拉克令國際油價(jià)暴漲,再加上長期的低利率政策導(dǎo)致的貨幣過剩,時(shí)任美聯(lián)儲(chǔ)主席的格林斯潘開始加息以應(yīng)對(duì)通貨膨脹,如圖,從1%一路上調(diào)至5%。美國的房地產(chǎn)價(jià)格也開始在2006年回落。

美國聯(lián)邦基金利率

美國通脹率,從2002年的1.1%一路漲到2005年的4.6%,導(dǎo)致美聯(lián)儲(chǔ)在同一時(shí)間內(nèi)不斷加息抑制通脹。

可見美國的房地產(chǎn)泡沫其實(shí)是被自己刺破的。是美國的高利率政策讓當(dāng)時(shí)的高房價(jià)變成了越來越難以負(fù)擔(dān)的資產(chǎn)。可以想象,如果當(dāng)時(shí)沒有發(fā)生格林斯潘突然大幅提高利率的事件,美國的房地產(chǎn)泡沫也許還可以多堅(jiān)持幾年。雖然它終究是要破的。

所以說中國雖然也有債務(wù)和房地產(chǎn)泡沫,卻不一定會(huì)馬上破,因?yàn)闀簳r(shí)還沒有明顯的導(dǎo)火索。不過有一個(gè)人認(rèn)為導(dǎo)火索很快就要有了。

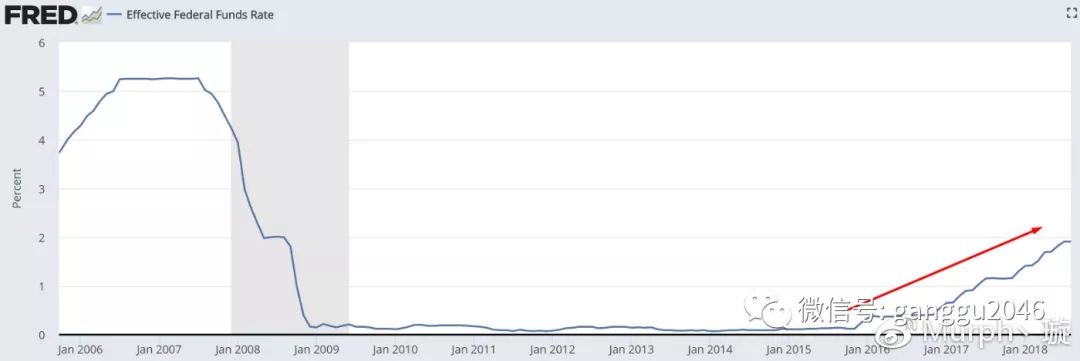

如圖為美國的利率,在實(shí)行了長時(shí)間的零利率政策后,美國經(jīng)濟(jì)終于開始復(fù)蘇,美聯(lián)儲(chǔ)也于2016年開始加息。2017和2018年兩年更是每年加1%。

如圖,美國十年期國債的收益率也剛剛再次超過3%。之前我們討論資本外逃時(shí)曾經(jīng)討論過它是由于中國經(jīng)濟(jì)競爭力下降,進(jìn)而導(dǎo)致資本向海外尋求能夠帶來更高風(fēng)險(xiǎn)收益比的資產(chǎn)。而美國國債在金融市場(chǎng)上被認(rèn)為是零風(fēng)險(xiǎn)資產(chǎn),當(dāng)它的收益率越來越高時(shí),就會(huì)不斷吸引全世界的資本。

過去發(fā)生過的那些由債務(wù)危機(jī)引發(fā)貨幣危機(jī)的案例,有很多都是由美聯(lián)儲(chǔ)不斷加息作為導(dǎo)火索的。例如1994年爆發(fā)在拉美的“龍舌蘭危機(jī)“,2000年的阿根廷危機(jī)等。

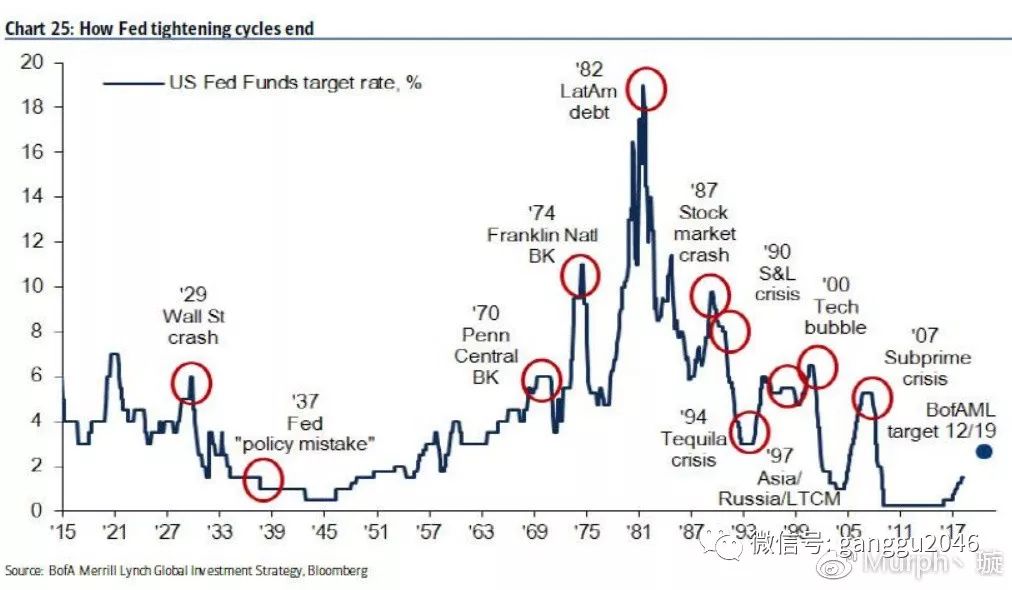

有趣的是美國銀行首席投資策略師Michael Hartnett在最近做了一張圖告訴我們過去每一次美聯(lián)儲(chǔ)的加息周期都導(dǎo)致了世界上的某個(gè)地方爆發(fā)了經(jīng)濟(jì)危機(jī)。

由于中國最近這些年也面臨資本外逃的壓力(外匯儲(chǔ)備下降了一萬億),因此(我最喜歡的)海通證券首席宏觀分析師姜超提出了“保匯率還是保房價(jià)”的論斷。意思是在美聯(lián)儲(chǔ)不斷加息之際,如果我們選擇跟隨加息抑制資本外逃,就會(huì)刺破房地產(chǎn)泡沫,因?yàn)橐呀?jīng)債務(wù)累累的房地產(chǎn)市場(chǎng)無法承受太高的利率,就像美國2006年那樣。

姜超認(rèn)為我們會(huì)選擇跟隨加息,因?yàn)閰R率比房價(jià)要更重要一些,因此還寫了例如《2016年或是中國房地產(chǎn)歷史大頂》這樣的文章。

雖然我非常喜歡姜超(因?yàn)樗荜P(guān)心民生問題),也經(jīng)常轉(zhuǎn)發(fā)他的文章,不過在這個(gè)問題上我的看法完全不同。我的觀點(diǎn)是“不會(huì)保匯率,但最終房價(jià)也是要大跌的,不論政府如何救市。”

后面這一點(diǎn)大家想必現(xiàn)在已經(jīng)很清楚了,如果債務(wù)已達(dá)極限的話,危機(jī)來了不論政府如何救市房價(jià)還是會(huì)跌。而為什么姜超會(huì)覺得我們應(yīng)該保匯率呢?可能是害怕中國經(jīng)歷1997年泰國那樣由貨幣大幅貶值而引發(fā)的通貨膨脹式危機(jī)吧?不會(huì)的。

Ray在書中說,當(dāng)一國的債務(wù)達(dá)到極限,來到崩潰階段的時(shí)候,會(huì)有兩種后果。第一種就像日本和美國那樣,房價(jià)大跌,經(jīng)濟(jì)衰退,但是匯率不會(huì)出問題;第二種則像泰國那樣,房價(jià)大跌,經(jīng)濟(jì)衰退,并且匯率會(huì)崩盤(兌美元大幅貶值50%以上),進(jìn)而導(dǎo)致進(jìn)口價(jià)格上漲,引發(fā)嚴(yán)重的通貨膨脹,國民財(cái)富大幅縮水。

有趣的是,在過去的所有案例中,由于債務(wù)已經(jīng)到達(dá)極限,所以不管發(fā)生什么,房價(jià)都是救不了的。只有一種情況下房價(jià)會(huì)漲,就是爆發(fā)“超級(jí)通脹危機(jī)”。在超級(jí)通脹危機(jī)之下,貨幣貶值到一文不值,那時(shí)候所有不是紙幣的資產(chǎn)都會(huì)瘋狂漲價(jià)。中國是不可能發(fā)生這種事的。

那么以上兩種后果到底因?yàn)槭裁炊煌兀縍ay給出了很多條標(biāo)準(zhǔn),而中國是一條都不符合的。我們先來說說最重要的一條 ——外債。Ray認(rèn)為,當(dāng)一國發(fā)生經(jīng)濟(jì)危機(jī)時(shí),由于政府無法靠印錢來還外債(可以印泰銖但是沒法印美元),因此大量外債會(huì)讓投資者感到非常恐慌,他們會(huì)去拼命的兌換美元,從而令本國貨幣貶值。本國貨幣貶值后,外債就變得更加還不起了,于是投資者更加恐慌,貨幣更快的貶值。因此,當(dāng)債務(wù)危機(jī)爆發(fā)時(shí),有大量外債的國家往往會(huì)遭遇貨幣大幅貶值的危機(jī),而貨幣大幅貶值又會(huì)令進(jìn)口價(jià)格陡升,引發(fā)嚴(yán)重的通貨膨脹。因此,Ray把這類國家遭遇的債務(wù)危機(jī)稱為“通脹式債務(wù)危機(jī)”(Inflationary)。

在文章的最開始我們提到,當(dāng)國內(nèi)儲(chǔ)蓄嚴(yán)重不足時(shí),一國就只能通過借外債來滿足投資的需求。例如巴西作為一個(gè)儲(chǔ)蓄率只有15%的國家,外債當(dāng)然也是很高的了。相比于中國的13%,巴西外債占GDP的比在2017年為32%(十幾年來一直在30%以上)。讓我們來看看過去這些年巴西都發(fā)生了些什么。

如圖為巴西Real兌美元的走勢(shì)圖。

2014年,由于政治危機(jī)加上辦世界杯,奧運(yùn)會(huì)的勞民傷財(cái),巴西遭遇了經(jīng)濟(jì)衰退,Real兌美元一路下跌近50%。而今年一月份開始,由于選舉的不確定性(民粹主義者可能上臺(tái)),Real再次大幅下跌25%。

如圖為巴西的通脹率。

在2014年曾陡升超過10%,今年也再次開始攀升。而且我們看看巴西這些年所經(jīng)歷的通脹就可以想象這個(gè)國家的經(jīng)濟(jì)被管理的多么糟糕。

下圖為阿根廷的外債規(guī)模。

如圖,可以發(fā)現(xiàn)阿根廷過去這幾十年來外債規(guī)模一直不低,在2016年也高達(dá)35%。因此,當(dāng)次貸危機(jī)到來時(shí),阿根廷馬上遭遇了恐慌。

如圖為美元兌阿根廷比索的匯率,可以發(fā)現(xiàn),從次貸危機(jī)開始,阿根廷比索就一直在貶值(圖示為美元在升值),累計(jì)已經(jīng)超過了90%!

如圖為阿根廷的通貨膨脹率,一直沒有低于過10%,近幾年更是達(dá)到了40%。來自阿根廷的好友對(duì)我說這個(gè)國家目前已經(jīng)亂到了沒人敢攜帶好東西出門的地步。如果開一輛好車出門,那么非常有可能會(huì)被當(dāng)街搶走。

上圖為Ray整理的所有發(fā)生過貨幣危機(jī)進(jìn)而導(dǎo)致通貨膨脹案例的一些數(shù)據(jù),我圈出了三個(gè)最重要的,分別是外債占GDP的比—— 平均值為46%,中國為13%;經(jīng)常賬戶(貿(mào)易是順差還是逆差)—— 平均值為負(fù)6%,中國為正1.75%;外匯儲(chǔ)備占GDP的比 —— 平均值為10%,中國高達(dá)23%。

更不用說中國目前還正在實(shí)行資本管制(一定程度上限制了資本外逃的速度,至少短時(shí)間內(nèi)不會(huì)形成規(guī)模,引起恐慌)呢。所以說中國是不會(huì)發(fā)生貨幣危機(jī)的。

為什么中國不會(huì)遭遇貨幣危機(jī)(貨幣大幅貶值50%以上)呢?因?yàn)橥鈧苌伲鈪R儲(chǔ)備也很充足,因此當(dāng)人民幣貶值的時(shí)候是不會(huì)引起恐慌的。而中國是一個(gè)出口大國,人民幣貶值會(huì)刺激國內(nèi)經(jīng)濟(jì)發(fā)展,讓中國經(jīng)濟(jì)的競爭力變得更強(qiáng),中國資產(chǎn)的價(jià)格也會(huì)更便宜,這些條件都會(huì)吸引新的投資。因此當(dāng)人民幣貶值到一定程度的時(shí)候,即便是政府不管,也會(huì)有市場(chǎng)的力量來阻止它繼續(xù)下跌。何況政府不可能不管。這就是在Ray的那些案例里,雖然每個(gè)國家在危機(jī)中都會(huì)經(jīng)歷貨幣貶值,但沒有導(dǎo)致崩潰的原因。

所以在理想狀態(tài)下,政府是不可能保匯率的,讓它跌一跌對(duì)中國有很大好處。Ray在書中也寫到,在所有債務(wù)危機(jī)的案例中,最終政府都會(huì)選擇印鈔,(由政府)借錢大搞投資以及讓貨幣貶值。那些行動(dòng)越快的國家,恢復(fù)的也越快。

因?yàn)槿绻趥鶆?wù)危機(jī)中政府還去提高利率的話,只會(huì)導(dǎo)致資產(chǎn)價(jià)格更快的下跌,債務(wù)收縮的更快,收入下降的更快,形成更加惡性的循環(huán)。因此不管政府最初是怎么想的,包括那些想保匯率的國家,最終都會(huì)放棄,因?yàn)樘岣呃示o縮經(jīng)濟(jì)對(duì)人民來說實(shí)在是太痛苦了。

讓我們來看一個(gè)犯下嚴(yán)重錯(cuò)誤的國家,日本。

如圖,紅色線是日本的股票指數(shù),藍(lán)色線為日本的利率。我們可以發(fā)現(xiàn),在1990年一月日本“平成泡沫”破裂之后,日本人用了整整六年的時(shí)間(1990 ~ 1996)才把利率降到零。而美國爆發(fā)次貸危機(jī)時(shí)完成這一動(dòng)作只用了不到一年,如下圖:

那么日本人是怎么想的呢?其實(shí)他們?cè)诒R率呀。

如圖為日元的匯率,由于日元實(shí)在太便宜了所以我們只能倒著看 —— 以美元兌日元的方式。我們發(fā)現(xiàn),從1985年日本簽署《廣場(chǎng)協(xié)議》,日元開始從1:250升值到1:150左右。1990年平成泡沫破裂,而日本人遲遲不愿意快速的降低利率,導(dǎo)致國內(nèi)發(fā)生了disinflation ——通脹率下滑的現(xiàn)象(如下圖)。所以就在國內(nèi)爆發(fā)嚴(yán)重危機(jī)的時(shí)候,日元竟然是升值的!如上圖,從1990年的1: 150升值到了1:100以下。

如上圖為日本的通脹率,從1990年的4%下滑到了1996年的負(fù)值。在經(jīng)濟(jì)中,這種類型的通脹率下滑(不是那種從百分之十幾往下滑而是從低點(diǎn)開始)比通脹率上升要可怕的多,因?yàn)橥浵禄馕吨唐返氖蹆r(jià)下降,進(jìn)而意味著企業(yè)收入減少,而企業(yè)收入減少則意味著企業(yè)要削減支出 —— 裁員,進(jìn)而導(dǎo)致居民的收入減少,更買不起商品了,商品的售價(jià)更加下滑,進(jìn)而變成惡性循環(huán),讓經(jīng)濟(jì)陷入嚴(yán)重的衰退。日本毫無疑問正是在那些年經(jīng)歷了這一慘痛的教訓(xùn)。

奇怪,難道日本沒有人懂經(jīng)濟(jì)學(xué)嗎?為什么會(huì)制定出這樣的政策?在一本可能是日本最著名的經(jīng)濟(jì)學(xué)著作,辜朝明的《大衰退》中,作者寫到,“日本當(dāng)時(shí)是世界上最大的出口國之一,我們沒有那么容易去讓貨幣貶值(印鈔救市),這樣會(huì)激起貿(mào)易伙伴的強(qiáng)烈不滿。”

考慮到當(dāng)時(shí)的日本剛剛因?yàn)轫斒懿蛔碜悦绹Q(mào)易戰(zhàn)的壓力在1985年同美國簽署了《廣場(chǎng)協(xié)議》(內(nèi)容是讓日元以及德國馬克等貨幣兌美元升值),這樣的顧慮可能也不無道理。

于是我們又可以說回中國了。今天的中國是全球第一大貿(mào)易國,對(duì)世界的影響遠(yuǎn)遠(yuǎn)比當(dāng)年的日本要大。不信?如下圖:

如圖為美國S&P 500股票指數(shù),2015年8月11日,中國政府宣布“匯改”,準(zhǔn)備讓人民幣貶值。結(jié)果美國 S&P 500指數(shù)在幾天之內(nèi)就大跌超過10%,把美國人嚇壞了。原因我們已經(jīng)多次提到,人民幣貶值會(huì)刺激中國經(jīng)濟(jì),但會(huì)讓美國貨變的更貴,影響美國就業(yè)。

因此,我們現(xiàn)在似乎面臨著與當(dāng)時(shí)的日本非常相似的處境,在債務(wù)快到極限時(shí)又遭遇了貿(mào)易戰(zhàn)。所以這場(chǎng)貿(mào)易戰(zhàn)真的給已經(jīng)非常脆弱的全球經(jīng)濟(jì)蒙上了一層濃厚的陰影。未來會(huì)發(fā)生什么便真的很難預(yù)測(cè)了。不過好消息是,我會(huì)一直和大家在一起的。

借貸可以刺激經(jīng)濟(jì)繁榮,但借貸存在頂部,無止境的借貸猶如飲鴆止渴,除了激發(fā)人性中的貪婪欲望以外,絕無益處。

只有按捺住心中的魔鬼,切實(shí)去除高昂的債務(wù),回歸理性,回歸能夠促進(jìn)社會(huì)進(jìn)步的制造業(yè)和科技領(lǐng)域,摒棄腐蝕人心的奢侈消費(fèi)和擊鼓傳花般的房地產(chǎn)虛假繁榮,讓經(jīng)濟(jì)肌體更為健康,才能迎來經(jīng)濟(jì)的再度繁榮。

帝國的黃昏終究會(huì)到來,但太陽會(huì)照常升起。

-

GDP

+關(guān)注

關(guān)注

0文章

87瀏覽量

13513 -

WTO

+關(guān)注

關(guān)注

0文章

10瀏覽量

8069

原文標(biāo)題:帝國黃昏降臨:一組數(shù)據(jù)讀懂中國經(jīng)濟(jì)的興衰

文章出處:【微信號(hào):WUKOOAI,微信公眾號(hào):悟空智能科技】歡迎添加關(guān)注!文章轉(zhuǎn)載請(qǐng)注明出處。

發(fā)布評(píng)論請(qǐng)先 登錄

正方科技邀您相約2025深圳國際低空經(jīng)濟(jì)與無人系統(tǒng)博覽會(huì)

“兩會(huì)”熱議“機(jī)器人和飛行汽車”,核心動(dòng)力電機(jī)可能會(huì)火

意法半導(dǎo)體始終致力于推動(dòng)中國創(chuàng)新、設(shè)計(jì)和制造

五色鯤科技:探索AR/VR無限潛能,重塑娛樂與文旅新生態(tài)

中微公司董事長尹志堯博士榮膺2024年度中國經(jīng)濟(jì)新聞人物

寧夏凱信特信息科技:構(gòu)建數(shù)據(jù)安全合規(guī)新防線

中科聽芯:科技之光溫暖聽障人群

“投資家網(wǎng)·2024中國價(jià)值企業(yè)榜”重磅發(fā)布,時(shí)擎科技連續(xù)四年榮登最具投資價(jià)值企業(yè)TOP100榜單

光耦——?jiǎng)?chuàng)新引擎 助推中國經(jīng)濟(jì)高質(zhì)量發(fā)展

光耦——?jiǎng)?chuàng)新引擎 助推中國經(jīng)濟(jì)高質(zhì)量發(fā)展 #光耦

全球芯片市場(chǎng)與中國芯片市場(chǎng)的對(duì)比:2024年透視

全方位精準(zhǔn)測(cè)量技術(shù)助力:中國經(jīng)濟(jì)加力發(fā)展向前&quot;進(jìn)&quot;

《華強(qiáng)北經(jīng)濟(jì)學(xué)》

MINIWARE的品牌故事,你了解多少?

關(guān)于中國經(jīng)濟(jì)的故事,讓我們從頭說起

關(guān)于中國經(jīng)濟(jì)的故事,讓我們從頭說起

評(píng)論