電子發(fā)燒友網(wǎng)報道(文/Kitty) 近日,物聯(lián)網(wǎng)模組上市公司相繼發(fā)布其業(yè)績預告情況,經(jīng)筆者整理發(fā)現(xiàn),七家公司當中除了一家尚未公布業(yè)績信息外,其余6家廠商有四家面臨虧損情況,有兩家廠商實現(xiàn)盈利。

對于業(yè)績虧損的主要原因在于:一是2020年疫情影響到下游客戶的需求,尤其是海外市場由于新冠疫情造成的需求不足非常明顯。二是受到業(yè)績不達標計提的商譽減值的影響。三是盡管需求不足,但對于5G、汽車等新產(chǎn)業(yè)的產(chǎn)品研發(fā)投入仍然持續(xù)。四是元器件缺貨如車載芯片、射頻芯片等供貨不足影響到出貨量。

以下是各家公司業(yè)績預告關鍵信息:

移遠通信

上海移遠通信技術股份有限公司預計 2020 年年度歸屬于上市公司股東的凈利潤為 22,940.23 萬元到 25,900.26 萬元,與上年同期相 比,預計增加 8,140.08 萬元到 11,100.11 萬元,同比增加 55.00%到 75.00%。 2、扣除非經(jīng)常性損益事項后,公司預計 2020 年年度歸屬于上市公司股東的 扣除非經(jīng)常性損益的凈利潤為 20,640.23 萬元到 23,600.26 萬元,與上年同期相 比,將增加 7,156.40 萬元到 10,116.43 萬元,同比增長 53.07%到 75.03%。

本期業(yè)績預增的主要原因

(一)主營業(yè)務影響 2020 年公司繼續(xù)大力推動主營業(yè)務發(fā)展,不斷研發(fā)新產(chǎn)品,以滿足不斷增長的物聯(lián)網(wǎng)終端市場的需求,在車載等眾多應用領域的市場份額不斷擴大,營業(yè)收入和凈利潤均有提升。

(二) 非經(jīng)常性損益的影響 報告期內(nèi)公司非經(jīng)常性損益對凈利潤的影響主要為政府補助

日海智能

業(yè)績變動原因說明

1、受新冠疫情影響,公司業(yè)務收入出現(xiàn)較大下滑。

2、為提高產(chǎn)品的競爭力,在5G市場中占有領先地位,公司加大了對5G相關產(chǎn)品研發(fā)的投入,研發(fā)費用同比增加。

3、受新冠疫情影響,下游客戶經(jīng)營情況發(fā)生變化,同時受公司產(chǎn)品更新?lián)Q代的影響,公司應收賬款、部分固定資產(chǎn)、存貨等資產(chǎn)減值跡象明顯,進而導致報告期內(nèi)計提壞賬準備、存貨跌價準備增加。

4、受疫情、宏觀經(jīng)濟及行業(yè)情況變化影響,部分子公司2020年經(jīng)營狀況未達預期,根據(jù)財政部《企業(yè)會計準則》,以及中國證監(jiān)會發(fā)布的《會計監(jiān)管風險提示第8號—商譽減值》文件要求,對部分子公司進行了商譽減值測試并計提了商譽減值準備。

有方科技

經(jīng)財務部門初步測算,預計2020年年度實現(xiàn)營業(yè)收入58,000萬元左右,同比減少26%左右;2020年年度實現(xiàn)歸屬于母公司所有者的凈利潤與上年同期相比,將出現(xiàn)虧損,實現(xiàn)歸屬于母公司所有者的凈利潤-6,600萬元左右,同比減少221%左右。歸屬于母公司所有者扣除非經(jīng)常性損益后的凈利潤-7,800萬元左右,同比減少257%左右。

業(yè)績變化的主要原因

(一)主營業(yè)務影響

(1)營業(yè)收入比上年同期減少,原因如下:

1.受新冠疫情的影響,公司海外車聯(lián)網(wǎng)后裝、國內(nèi)智能電網(wǎng)集抄的營收下降幅度較大。其中,公司在海外車聯(lián)網(wǎng)后裝行業(yè)營收較上年同期減少65%左右,公司在海外車聯(lián)網(wǎng)后裝主要面向北美、歐洲和南美客戶提供OBD終端,這些國家和地區(qū)疫情相對較為嚴重,家庭出行和新車型發(fā)布均受到影響,進而影響了OBD的銷量。另外,公司在國內(nèi)智能電網(wǎng)領域主要提供集中器和采集器用的無線通信模塊,疫情和新標準的更新推遲了集中器和終端設備的安裝進度,因此國家電網(wǎng)和南方電網(wǎng)對應用于國內(nèi)智能電網(wǎng)的模塊招標量較上年同期減少,公司應用于國內(nèi)智能電網(wǎng)的營收較上年同期減少30%左右。

2.進入四季度以來,公司訂單接單量持續(xù)恢復,但業(yè)內(nèi)面臨車載芯片、射頻器件等電子原料短缺的情況,使公司的在手訂單的交付受到影響,在手訂單因缺乏部分電子元器件而無法在年內(nèi)完成交付而推遲至2021年交付,進而影響公司在2020年度確認營業(yè)收入。

(2)期間費用比上年同期增加,原因如下:

1.公司加大了對研發(fā)的投入,研發(fā)費用同比增長49%左右,研發(fā)人員平均人數(shù)增加110人左右,同比增長40%左右,研發(fā)人員薪酬、測試認證費用等增加造成研發(fā)費用增長。公司的研發(fā)投入集中于募投項目投向,2020年先后推出了基于國產(chǎn)芯片的5G模塊、接入云和管道云、體積最小的NB模塊和Cat.1系列模塊等產(chǎn)品,而城域物聯(lián)專網(wǎng)、5G V2X模塊和更多車聯(lián)網(wǎng)終端也在深度研發(fā)過程中。公司研發(fā)形成了技術和知識產(chǎn)權積累,2020年公司共提出專利申請60項,提出計算機軟件著作權申請23項。上述新研發(fā)項目和知識產(chǎn)權積累為公司未來的發(fā)展奠定了基礎。

2.公司加大了對銷售的投入,銷售費用同比增長55%左右。2019年四季度公司即在歐美、印度等地構建本地團隊挖掘海外市場,海外團隊費用較高,因此銷售費用的增長幅度較大。

展望2021年第一季度:若業(yè)內(nèi)車載芯片、射頻器件等電子原料的短缺情況在2021年一季度仍舊無法改善,則可能對公司2021年一季度的交付和業(yè)績產(chǎn)生不利影響。公司目前正積極采取措施,通過替代方案設計、加強供應鏈管理等方式降低影響。

吳通控股

歸屬于上市公司股東的凈利潤 虧損:54,500 萬元–56,800 萬元

扣除非經(jīng)常性損益后的凈利潤 虧損:55,600 萬元–57,900 萬元

營業(yè)收入 358,000 萬元–370,000 萬元

扣除后營業(yè)收入 356,000 萬元–368,000 萬元

基本每股收益 虧損:0.43 元/股–0.45 元/股

業(yè)績變動原因說明

2020 年度歸屬于上市公司股東的凈利潤與上年同期相比出現(xiàn)虧損,主要原因如下:

(一)計提商譽減值準備

報告期內(nèi),根據(jù)財政部《企業(yè)會計準則》,以及中國證監(jiān)會發(fā)布的《會計監(jiān)管風險提示第 8 號——商譽減值》文件要求,公司對收購北京國都互聯(lián)科技有限公司及摩森特(北京)科技有限公司股權所形成的商譽進行了初步減值測試后,擬計提商譽減值準備 58,321.14 萬元。其中,擬計提北京國都資產(chǎn)組商譽減值準備 42,556.20 萬元,擬計提摩森特子公司北京安信捷科技有限公司資產(chǎn)組商譽減值準備 15,764.94 萬元。

本次計提商譽減值準備后,公司歷年資產(chǎn)并購時所形成的商譽將全部計提完畢。公司商譽減值準備實際計提金額,需根據(jù)評估機構的評估報告及會計師事務所審計數(shù)據(jù)確定。

剔除商譽減值因素影響,2020 年公司實現(xiàn)歸屬于上市公司股東的凈利潤預計為 1,500~3,800 萬元。

(二)經(jīng)營業(yè)績下滑

報告期內(nèi),受運營商短信通道價格上漲影響,北京國都和安信捷的采購成本顯著增加,其向下游客戶的價格傳導不及預期,導致移動信息業(yè)務毛利率大幅下降,相關子公司凈利潤較上年同期大幅減少。

蘇州市吳通智能電子有限公司、上海寬翼通信科技股份有限公司、互眾廣告(上海)有限公司等子公司經(jīng)營狀況雖有一定改善,報告期內(nèi)已實現(xiàn)減虧,但仍未實現(xiàn)扭虧為盈的經(jīng)營目標,對公司整體業(yè)績產(chǎn)生較大負面影響。

報告期內(nèi),公司聚焦 5G 基礎設施建設、5G 終端及模組、5G 消息業(yè)務應用,但 2020 年下半年國內(nèi) 5G 建設節(jié)奏放緩,5G 消息仍未實現(xiàn)規(guī)模商用,收入主要依靠傳統(tǒng)產(chǎn)品及業(yè)務的情況下,公司繼續(xù)保持 5G 研發(fā)投入力度,在一定程度上導致了公司整體業(yè)績下降。

(三)非經(jīng)常性損益影響

報告期內(nèi),非經(jīng)常性損益對歸屬于母公司凈利潤的影響金額約為 1,100 萬元。

上年同期非經(jīng)常性損益對凈利潤的影響金額為 5,708.63 萬元。

廣和通

歸屬于上市公司股東的凈利潤 盈利:27,211.95 萬元–30,613.45 萬元 比上年同期增長:60% - 80%

扣除非經(jīng)常性損益后的凈利潤 盈利:25,237.87 萬元–28,639.36 萬元 比上年同期增長:61% - 82%

基本每股收益 1.13 元/股–1.28元/股

業(yè)績變動原因說明

公司一方面持續(xù)加大研發(fā)投入,豐富產(chǎn)品線,另一方面加大市場投入,積極拓展市場空間,報告期內(nèi)營業(yè)收入和凈利潤實現(xiàn)持續(xù)增長。

高新興

業(yè)績變動原因說明

本報告期內(nèi),公司歸屬于上市公司股東的凈利潤預計出現(xiàn)虧損,主要的原因包括疫情影響導致營業(yè)收入下降,計提商譽、無形資產(chǎn)減值,詳細情況如下:

1、報告期以來,受海外新冠肺炎疫情的持續(xù)影響,公司海外業(yè)務受到了較大沖 擊,公司的銷售及合同交付受到一定程度的影響,導致公司本報告期收入有所下降。

2、結合實際經(jīng)營情況及所處行業(yè)經(jīng)濟形勢變化的影響,根據(jù)《企業(yè)會計準則第 8 號-資產(chǎn)減值》及相關會計政策規(guī)定,按照財務審慎原則,經(jīng)測試,公司對商譽、無 形資產(chǎn)計提減值。其中,公司判斷因收購高新興物聯(lián)科技有限公司(原深圳市中興物 聯(lián)科技有限公司)、高新興創(chuàng)聯(lián)科技有限公司(原杭州創(chuàng)聯(lián)電子技術有限公司)、深圳市神盾信息技術有限公司產(chǎn)生的商譽存在減值的跡象,預計本期計提的商譽減值準 備金額約 55,511 萬元;預計本期計提的無形資產(chǎn)減值準備金額約 12,590 萬元。最終減值準備計提的金額將由公司聘請的評估機構及審計機構進行評估和審計后確定。因截至目前相關資產(chǎn)減值測試工作尚在進行中,敬請廣大投資者謹慎決策,注意投資風險。

3、報告期內(nèi),公司堅持主航道業(yè)務,對主航道業(yè)務相關技術和產(chǎn)品進行研發(fā)投入及市場的開拓和布局,維持對主航道業(yè)務的資源投入,導致期間費用較高。

4、預計 2020 年公司非經(jīng)常性損益對歸母凈利潤的影響金額約為 4,177 萬元,上 年同期為 2,601 萬元,主要來自政府補助。

5、公司將持續(xù)關注海外疫情的發(fā)展情況,持續(xù)加強與客戶的溝通,盡量減少疫情對生產(chǎn)經(jīng)營的影響。同時,公司將圍繞主營業(yè)務深耕和細琢,加強主航道業(yè)務的技術創(chuàng)新和業(yè)務拓展,提升公司核心競爭力和盈利能力,為業(yè)務穩(wěn)健發(fā)展提供強有力的支撐與保障。

-

物聯(lián)網(wǎng)

+關注

關注

2927文章

45794瀏覽量

387189 -

模組

+關注

關注

6文章

1605瀏覽量

31104 -

上市公司

+關注

關注

4文章

25瀏覽量

7903

發(fā)布評論請先 登錄

京東方榮膺新財富雜志“最佳上市公司”

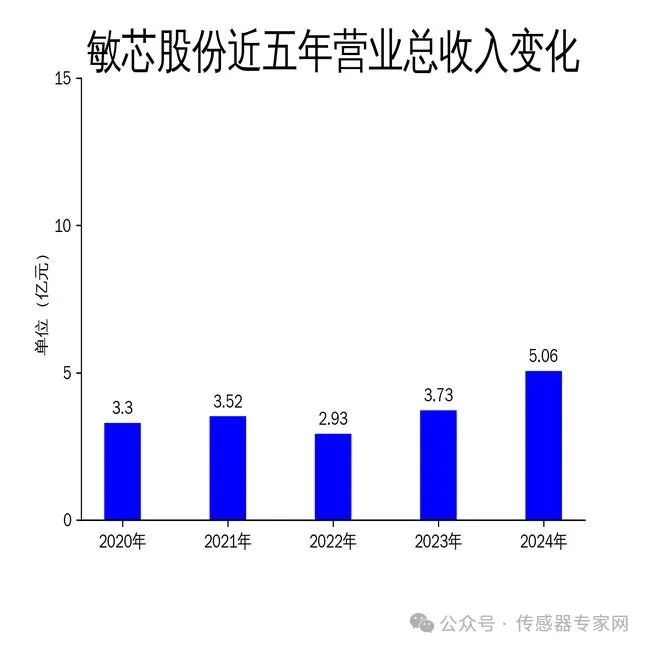

敏芯股份2024年財報:營收增長35.71%,凈利潤仍虧損,壓力傳感器成新亮點

TCL科技發(fā)布2024年度業(yè)績預告

全志科技2024年度業(yè)績預告:凈利潤大幅增長

飛凱材料2024年業(yè)績預告:凈利潤大幅增長

京東方發(fā)布2024年度業(yè)績預告

寒武紀發(fā)布2024年度業(yè)績預告

美上市公司CEO離職人數(shù)創(chuàng)新高

立訊精密獲上市公司權威獎項

國科微入選2024年上市公司董事會優(yōu)秀實踐案例

上市公司頻發(fā)業(yè)績預增財報 賽力斯 瑞芯微 晶合集成 思特威等業(yè)績大增

6家物聯(lián)網(wǎng)模組公司半年業(yè)績大比拼!移遠通信凈利潤增2倍,有方科技營收飆漲3倍

2020年物聯(lián)網(wǎng)模組上市公司業(yè)績預告,為何虧損多,盈利少?

2020年物聯(lián)網(wǎng)模組上市公司業(yè)績預告,為何虧損多,盈利少?

評論