前言:

8英寸晶圓被認為是落后產線,更關注12英寸晶圓產線的建設和量產。然而,就是這一比12英寸晶圓“古老”多年的產品,目前其產能依然很緊張。

供不應求的8英寸晶圓與逐年下滑的生產線 目前全球代工廠產能爆滿,臺積電、三星、聯電、世界先進、中芯國際等純代工廠稼動率保持高水位。 IDM廠商如華潤微、士蘭微等8寸及8寸以下亦滿載。產業鏈訂單溢出,展望Q4仍然供不應求。 模擬芯片應用需求強勁,特別是隨著物聯網、5G及新能源汽車的逐步落地,對功率器件(以IGBT和MOSFET為主),以及CIS傳感器、OLED面板驅動IC,以及TWS耳機藍牙芯片的需求相當強勁,給了8英寸晶圓更多的商業機遇。 同時,在從6英寸轉向8英寸過程中,部分IDM的主要產能專注于12英寸線,沒有額外增添8英寸線,這樣就不得不將8英寸產品外包。 因此,大部分IDM擴產幅度比需求增長幅度低,外包的比例會越來越高,這樣就加劇了代工廠訂單供不應求的局面。 而恰恰相反,近年來8英寸晶圓廠和產線數量的正在逐漸下滑。

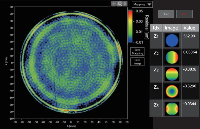

1990—2023年8英寸晶圓的前世與未來 1990年IBM聯合西門子建立第一個8寸晶圓廠之后,一度成為業內先進標準,8寸晶圓廠迅速增加。 根據SEMI報告的數據,全球8英寸晶圓產線的數量在2007年達到199條登頂,隨后就已經開始逐漸下降,到2015年時只有178條,因此相關市場早就出現過供應緊張狀態。 2015年之后,隨著物聯網體系逐漸成熟鋪開,隨處可見的智能產品不僅帶來了MCU的需求,而且帶來了電源芯片、指紋識別產品的增長,同時工業、汽車電子應用需求也大幅攀升,8英寸產品線供需出現逆轉。 2018年開始出現了8英寸晶圓產能緊缺的情況,主要是手機多攝像頭、指紋等帶動CMOS圖像傳感器、指紋識別芯片等需求提升。 到2020年,5G手機、汽車、物聯網等滲透率快速提升,使得功率、電源管理、功率器件等需求大增;加上疫情驅動在家辦公、在線教育等需求增加,使得筆記本、平板等電子產品需求增長,從而拉動驅動IC芯片、分離式元件及其他半導體元件需求增長。

8英寸晶圓代工商產能緊張的狀況,可能會持續到2021年,代工商也在考慮提高明年的代工報價。 在可預見的未來,預計8英寸設備的業務將持續增長。因此這一輪8英寸產能擴張,可能比目前很多報道中預測的2021年4到5月的周期要長得多。 根據SEMI報告的數據,到2020年年底,8英寸產線數量將恢復性增長到191條,相當于2008年時的業界水平。 而到2021年年底,將繼續增長到202家,這將超過2007年199條的歷史記錄。 根據超越摩爾領域的預測,8英寸晶圓需求的擴張從2017年開始,將至少持續到2023年。

“落后的”8英寸與“本該主流”的12英寸 8英寸晶圓代工產能緊張,本質上是近年來工業物聯網、汽車互聯網和新能源等諸多領域共同發力的結果。 與其說8英寸產線的主要優勢是初始的投資成本低,不如說是當前的折舊費用低。而高端制程產線大多是近年建成,近期折舊費用負擔很高,要等折舊期到尾聲后,盈利水平優勢才能凸顯出來。 當然更深入的原因是,8英寸轉向12英寸生產線并不容易。12英寸晶圓廠進入門檻高,參與廠家數量較少。 12英寸晶圓廠要求代工企業廠房潔凈室清潔度及設備的設計精密度要求很高,初期投資及后續研發投入巨大,百億美元方能達到有效競爭水平。 因此,盡管12英寸晶圓市場高速增長,但直接參與競爭的企業數量少。 同時,產品制程尺寸的減少,會導致漏電量的增加,因此電源電池類應用制程通常會選擇8英寸產品,其他例如MEMS感應器、LED照明等產品線上,8英寸的相對優勢也較大。

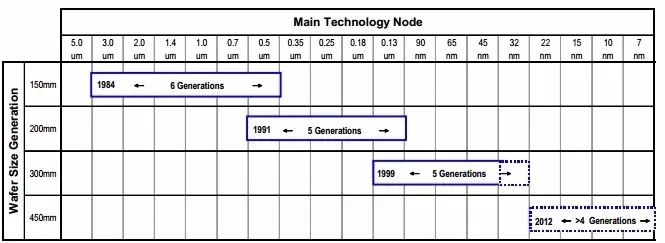

18英寸晶圓一直“被出現”卻仍在路上 對更大晶圓尺寸的資本投入正在大幅增長,這為更弱小的玩家設置了進入壁壘。 大約有130家公司擁有6英寸晶圓廠,而擁有8英寸晶圓廠的公司不到90家,擁有12英寸晶圓廠的公司只有24家。 設備市場也越來越集中,前10家供應商所占據的市場份額已經從90年代的60%增長到了2000年代的75%以上。 由于納米技術的物理極限和技術進步放緩,為了降低成本,增大晶圓尺寸是不可避免的替代選擇。 盡管12英寸晶圓是為了維持短期內的成本下降而提出的一種妥協方案,但推遲決策很可能將讓損失更大。

隨著成本下降和技術進步的速度放緩,摩爾定律仍然頂著成本持續下降進而降低平均銷售價格的壓力。 新的晶圓尺寸平臺允許設備供應商和IC制造商采用先進的工藝技術和工具設計,以提高生產率。 從6英寸到8英寸只花了大約6年時間,而從6英寸到12英寸則用去了近10年時間。 當前一代晶圓變成主流,支持了大約40%的總產能時,新一代晶圓就會開始。因此,現在研發18英寸晶圓平臺并不是太早。

事實上,對已有的技術和平臺而言,持續提升生產率是確定無疑的,盡管在新的晶圓廠架構中實施新的生產觀念和工具要更有成本效益。 終端市場的價格壓力將會向上傳遞給制造商和供應商。反過來,無效的生產過程和高成本又會向下傳遞給買家和終端市場,18英寸完全可以改善產業鏈的成本狀況。 總而言之,18英寸一代對整體行業成本下降而言是積極的,而且可以有效地補償由于技術發展減速所導致的成本增長。

但是,盡管從12英寸轉至18英寸晶圓面積可多出1.25倍,但因為投入研發和蓋廠費用飆升,估計一座12英寸廠成本約25億美元,但18英寸廠要100億美元起跳,讓廠商躊躇不前。 目前市場上PC已經飽和,手機也接近飽和,新的應用如IOT等還相對較弱。在整個半導體業不景氣時,巨額投資月產幾萬片18英寸的晶圓廠,如何消化產能也是個很現實的問題。 也許,真的要等到摩爾定律走到物理極限和遍地都是機器人的時代,18英寸晶圓才能真正轉正。

結尾: 在這樣的行業形式下,中國的IDM、Fabless、Foundry都在從8英寸晶圓市場獲益,同時也是推動該市場火熱的重要動力。 長期來看,8英寸晶圓依然占據著有利的位置,尤其是在成本與技術成熟度方面,而異構整合,以及新晶圓材料的導入,使8英寸晶圓可以擁有更好的定制化能力,發展前景是樂觀的。

責任編輯:lq

-

晶圓

+關注

關注

53文章

5154瀏覽量

129708 -

物聯網

+關注

關注

2930文章

46201瀏覽量

391713 -

功率器件

+關注

關注

42文章

1929瀏覽量

92644

原文標題:產業丨8英寸晶圓強勢回歸,18英寸晶圓去哪了?

文章出處:【微信號:wc_ysj,微信公眾號:旺材芯片】歡迎添加關注!文章轉載請注明出處。

發布評論請先 登錄

豐田合成開發出8英寸GaN單晶晶圓

日本開發出用于垂直晶體管的8英寸氮化鎵單晶晶圓

天域半導體8英寸SiC晶圓制備與外延應用

1990—2023年8英寸晶圓的前世與未來

1990—2023年8英寸晶圓的前世與未來

評論