分布式光伏電站系統(tǒng)集成主要為客戶提供屋頂資源開發(fā)、電站勘察排布、設備采購安裝、項目執(zhí)行管理等一系列項目服務,要求公司具備開發(fā)、規(guī)劃、施工、運維等多領域、跨專業(yè)的技術能力。且我國建筑屋頂分布廣泛、資源分散、單體規(guī)模小、協(xié)調(diào)工作量大,項目開發(fā)建設對公司整體溝通協(xié)調(diào)管理能力提出了較高要求。所以選擇專業(yè)性強、信譽度較好的企業(yè)有助于提高建設速度、保證電站質(zhì)量和后期服務。

光伏電站系統(tǒng)集成業(yè)務涉及屋頂勘察、方案排布、項目建設、并網(wǎng)移交、運維保修等一系列環(huán)節(jié),要求企業(yè)在勘察評估、方案排布、項目建設等方面具備較高的技術水平,各環(huán)節(jié)的業(yè)務水平?jīng)Q定了電站的最終發(fā)電效率和后續(xù)運營成本,繼而影響電站投資者的投資回報率。且分布式光伏電站還有著單體規(guī)模小、數(shù)量多、地點分散、難以集中管理運營的特點,為滿足市場上大量新增分布式光伏電站客戶的投資需求,企業(yè)需要擁有電站開發(fā)集成運維全產(chǎn)業(yè)鏈的業(yè)務能力以及降本增效的信息化管理能力。

?

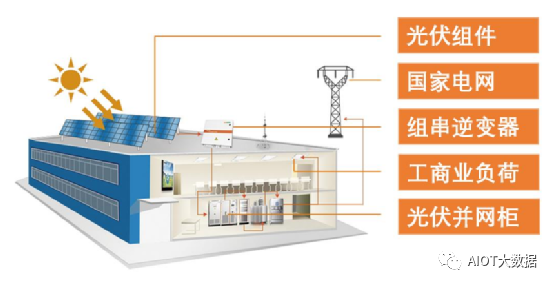

分布式光伏電站是一種主要建設于屋頂?shù)墓夥娬绢愋停饕üど虡I(yè)電站和戶用電站。工商業(yè)建筑相比戶用在建筑面積、裝機規(guī)模上更大,工商業(yè)光伏電站平均裝機容量約為1,000kW,戶用光伏電站平均裝機容量約為20kW。

分布式光伏電站系統(tǒng)集成業(yè)務

分布式光伏電站系統(tǒng)集成業(yè)務系根據(jù)客戶需求,提供屋頂開發(fā)、勘察排布、項目建設、并網(wǎng)移交等過程的技術集成服務,最終向客戶交付分布式光伏電站資產(chǎn)的業(yè)務。

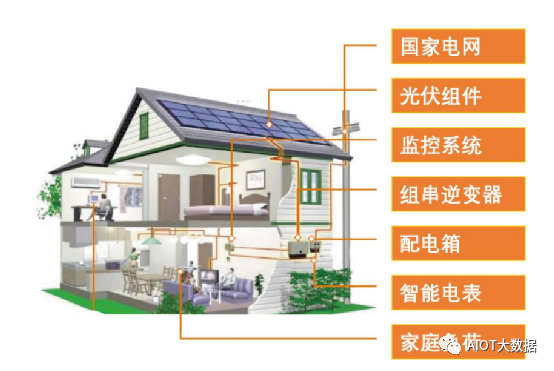

系統(tǒng)集成業(yè)務包括戶用業(yè)務和工商業(yè)業(yè)務。戶用業(yè)務系利用家庭住宅屋頂或附近建筑物屋頂及院內(nèi)空閑場地建設分布式光伏發(fā)電站;工商業(yè)業(yè)務系利用工商業(yè)建筑閑置屋頂、空閑場地建設分布式光伏發(fā)電站。根據(jù)客戶是否擁有屋頂所有權,系統(tǒng)集成業(yè)務可以分為業(yè)主自有模式和第三方投資模式。

工商業(yè)電站具有定制化程度高,開發(fā)難度大等特點,電站質(zhì)量、發(fā)電效率系考核工商業(yè)電站的核心要素。電站開發(fā)能力系公司獲取電站屋頂資源落地的首要保證,電站設計、建設技術則直接影響電站的質(zhì)量及發(fā)電效率。

戶用光伏電站標準化程度高、單個裝機規(guī)模小、屋頂資源非常分散、電站數(shù)量多;因此高效、高質(zhì)量、規(guī)模化的戶用電站交付能力系電站投資者首要關注要素。

①業(yè)主自有模式

業(yè)主自有模式下,投資方即為屋頂業(yè)主。公司直接向屋頂業(yè)主提供光伏電站系統(tǒng)集成服務,最終向其交付光伏電站資產(chǎn);屋頂業(yè)主取得光伏電站資產(chǎn)后通過“自發(fā)自用、余量上網(wǎng)”或者“全額上網(wǎng)”的模式獲取發(fā)電收益。業(yè)主自有模式下,屋頂業(yè)主需要承擔光伏電站建設成本,資金壓力通常較大,因此業(yè)務開發(fā)難度較大。

②第三方投資模式

第三方投資模式下,投資方通常為對光伏電站資產(chǎn)有所了解、且具備較大資金規(guī)模和投資需求的公司,以國央企、上市公司為主,其不擁有電站所坐落建筑物的所有權。公司為投資方提供屋頂資源開發(fā)、電站設計建設、驗收并網(wǎng)等工作。投資方通過電站發(fā)電收益獲取投資回報,屋頂業(yè)主則通過向投資方提供屋頂使用權獲取收益。

光伏電站概況

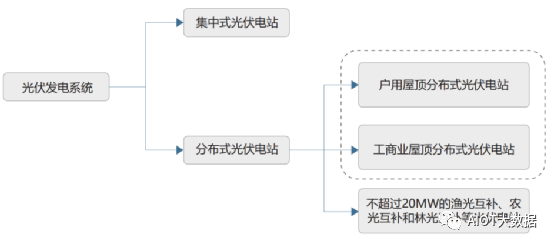

光伏電站是指通過太陽能電池方陣將太陽能轉(zhuǎn)換為電能的發(fā)電系統(tǒng),光伏發(fā)電系統(tǒng)分類如下圖所示:

按照電站選址和并網(wǎng)方式的不同,光伏電站可以分為集中式光伏電站和分布式光伏電站。集中式光伏電站是指集中大規(guī)模發(fā)電,與公共電網(wǎng)相聯(lián)接并承擔供電任務的光伏電站,電力經(jīng)逆變器、升壓變壓器在電網(wǎng)的高壓側并網(wǎng),利用電網(wǎng)遠距離傳輸?shù)浇K端用戶。集中式電站具有規(guī)模效應,管理難度較小,但具有建設周期長、占用土地資源等弊端。分布式光伏電站是指利用閑置屋頂?shù)荣Y源,布置在用戶附近的發(fā)電系統(tǒng)。分布式光伏電站主要包括工商業(yè)屋頂分布式光伏電站和戶用屋頂分布式光伏電站等。分布式光伏電站靠近用電側負荷中心,所發(fā)電力就近消納,并可將剩余電力上傳至公共電網(wǎng);但屋頂分布式電站單體規(guī)模小、項目分散、屋頂條件不一,開發(fā)和管理難度較高。

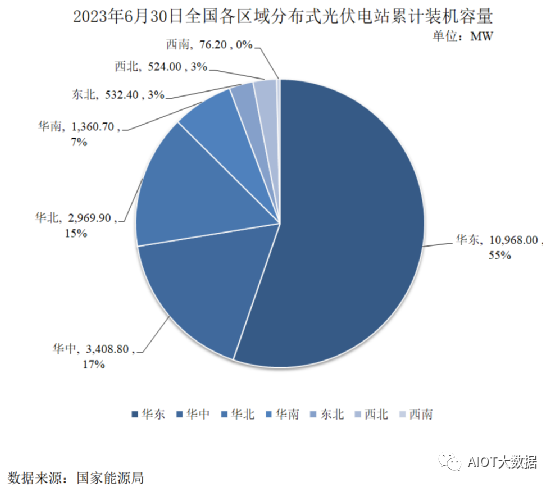

根據(jù)國家能源局發(fā)布數(shù)據(jù),截至2023年06月30日,集中式光伏電站累計裝機容量27,177.40萬千瓦,增長15.93%;分布式光伏電站累計裝機容量19,822.80萬千瓦,增長25.76%。2021年度我國新增分布式光伏電站裝機容量達29.28GW,約占全部新增光伏電站裝機總容量的53.35%,首次超過新增集中式光伏電站裝機容量;2022年度我國新增分布式光伏電站裝機容量達51.11GW,占全部新增光伏電站裝機總容量的58.48%,分布式光伏電站占比進一步提高;2023年上半年我國新增分布式光伏電站裝機容量達40.96GW,約占全部新增光伏電站裝機總容量的52.23%,分布式光伏電站依舊保持較高占比。近年來戶用光伏電站商業(yè)模式逐漸成熟,光伏貸模式、合作共建模式的興起,極大地促進了戶用分布式光伏市場的發(fā)展。光伏貸模式下,初始投資金額較低,戶用業(yè)主可通過較低的初始投資金額進行光伏電站的投資;合作共建模式下,屋頂業(yè)主僅通過向第三方投資者提供屋頂,無需投資即可分享電站收益,進一步降低了屋頂業(yè)主的參與門檻。

全球光伏發(fā)電市場發(fā)展概況

(1)全球光伏發(fā)電市場發(fā)展歷程

在當前全球能源消費結構中,傳統(tǒng)化石能源依然占主要地位,受其儲量枯竭和全球氣候變化影響,以太陽能、風能和生物質(zhì)能為代表的可再生能源的應用將會愈發(fā)重要。就電力行業(yè)而言,與其他形式的可再生能源發(fā)電相比,光伏發(fā)電具有資源儲量豐富、場地要求低、開發(fā)利用難度低、碳排放量小、轉(zhuǎn)換效率高等優(yōu)勢,引起了全球范圍內(nèi)的廣泛關注。光伏發(fā)電技術的起源可追溯至1839年法國科學家E.Becquerel發(fā)現(xiàn)液體的光生伏特效應。自2004年起,光伏發(fā)電開始了全球范圍內(nèi)的商業(yè)應用。全球光伏發(fā)電行業(yè)的發(fā)展可分為以下四個階段:

①2004-2011年,以德國為首的各國推出光伏補貼政策,目的是通過一定的政策和資金的扶持推動光伏發(fā)電技術突破和規(guī)模增長,促使光伏發(fā)電商業(yè)化。

②2011-2013年,歐洲各國紛紛大幅度降低和取消政府補貼,光伏發(fā)電投資收益率的大幅下降導致了需求減少,光伏發(fā)電行業(yè)的盲目擴張和歐洲債務危機也加劇了供需失衡。

③2013-2015年,經(jīng)過上一階段的優(yōu)勝劣汰和光伏技術的逐漸成熟,光伏發(fā)電系統(tǒng)投資成本持續(xù)下降,越來越多的國家加入支持光伏發(fā)電的行列,具有技術研發(fā)優(yōu)勢、規(guī)模優(yōu)勢的企業(yè)逐漸涌現(xiàn)。

④2015年至今,隨著2015年《巴黎協(xié)定》的簽署,各國對新能源愈發(fā)重視;同時光伏技術進一步發(fā)展推動了光伏發(fā)電成本持續(xù)下降,光伏發(fā)電逐漸脫離補貼,實現(xiàn)平價上網(wǎng)。

(2)全球光伏發(fā)電應用市場發(fā)展概況

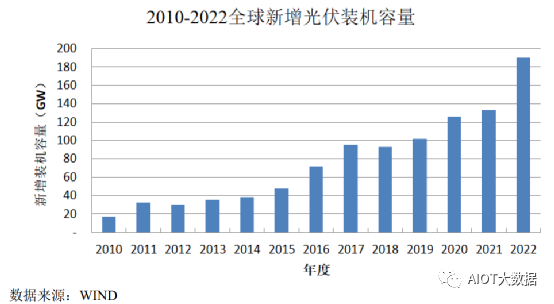

近年來,隨著光伏發(fā)電全產(chǎn)業(yè)鏈的技術進步,光伏裝機成本不斷下降,據(jù)SolarPowerEurope統(tǒng)計,2009-2018年,光伏裝機成本下降超過80%。光伏裝機成本的下降有效降低了光伏裝機平準化度電成本(LCOE),根據(jù)美國咨詢公司Lazard最新統(tǒng)計,2009-2019年,美國大型地面光伏LCOE下降89%。因此,各國光伏發(fā)電應用市場普遍處于補貼退坡、行業(yè)市場化程度不斷提升的階段,全球新增光伏裝機容量持續(xù)增加。

我國光伏發(fā)電市場發(fā)展歷程

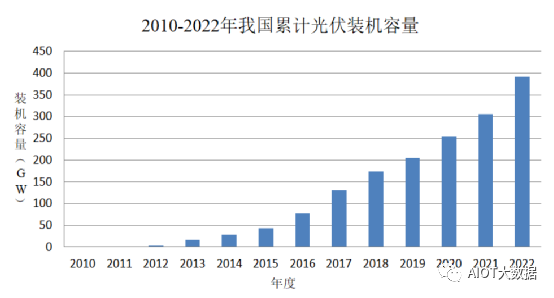

目前,在政策引導與產(chǎn)業(yè)技術革新的雙輪驅(qū)動下,我國光伏發(fā)電產(chǎn)業(yè)正走在一條健康、可持續(xù)的發(fā)展道路上。2021年我國新增光伏裝機53GW,同比增長9.19%,累計并網(wǎng)裝機容量306GW,增長20.94%;全年光伏發(fā)電量3,259億千瓦時,同比增長25.1%,占全年總發(fā)電量的4.0%,同比提高0.5個百分點;2022年度我國新增光伏裝機87.41GW,同比增長59.27%,累計并網(wǎng)裝機容量392.04GW,增長28.12%;2023年上半年我國新增光伏裝機78.42GW,增長153.98%,累計并網(wǎng)裝機容量470.00GW,增長19.89%。2010年至2022年,我國光伏發(fā)電累計裝機容量情況如下:

(1)2001年-2006年,起步階段

2001年,我國推出“光明工程計劃”,旨在利用風電、光電及其他可再生能源解決偏遠山區(qū)的用電問題。2006年,我國又推出“送電到鄉(xiāng)工程”,對光伏和風光互補電站投資約16億元,裝機容量約1.96萬千瓦。此階段,我國光伏電站建設速度緩慢,大多數(shù)為離網(wǎng)式電站。2002年前后,國內(nèi)出現(xiàn)了第一批現(xiàn)代意義上的光伏組件生產(chǎn)企業(yè),諸如無錫尚德太陽能電力有限公司、英利集團有限公司等組件廠商。

(2)2007-2010年,曲折發(fā)展階段

2007年開始,國家開始正式征收可再生能源電價附加收入,光伏發(fā)電行業(yè)補貼資金來源有了保障,大大提升了光伏企業(yè)的投資積極性。2007年我國成為世界第一光伏組件生產(chǎn)國和出口國。2008年,受金融危機影響,同時德國、西班牙等光伏裝機大國大幅度削減光伏補貼,組件需求量大幅降低,導致我國部分光伏生產(chǎn)企業(yè)停產(chǎn)甚至破產(chǎn)。2009-2010年,國家出臺《關于抑制部分行業(yè)產(chǎn)能過剩和重復建設引導產(chǎn)業(yè)健康發(fā)展若干意見》推動多晶硅行業(yè)健康發(fā)展,并相繼推出“金太陽工程”“光伏建筑應用”示范項目及兩期特許權招標項目,引導國內(nèi)光伏應用市場發(fā)展。

(3)2011-2012年,逆勢發(fā)展階段

2011年8月,國家發(fā)改委規(guī)定2011年7月1日前核準建設、2011年12月31日建成投產(chǎn)且發(fā)改委核定價格的光伏發(fā)電項目,上網(wǎng)電價統(tǒng)一核定為1.15元每千瓦時,中國光伏市場從此步入標桿上網(wǎng)電價時代。隨著歐洲債務危機的全面爆發(fā),美國與歐洲相繼對中國光伏產(chǎn)品展開“雙反”調(diào)查,海外市場需求萎縮;加之當時光伏產(chǎn)業(yè)產(chǎn)能過剩,產(chǎn)業(yè)發(fā)展不平衡,國內(nèi)光伏生產(chǎn)企業(yè)大幅縮產(chǎn)。但同時受益于標桿上網(wǎng)電價的推出、“金太陽工程”“光電建筑應用示范”項目的延續(xù)及可再生能源附加征收標準的提高,我國光伏發(fā)電行業(yè)在逆勢中頑強發(fā)展。

(4)2013-2017年,快速發(fā)展階段

2013年8月,國家發(fā)展改革委將全國劃分為三類太陽能資源區(qū),分別制定標桿上網(wǎng)電價;對分布式光伏發(fā)電實行全電量補貼政策,補貼標準為每千瓦時0.42元。同時,光伏電站投資建設由核準制改為備案制,由省級主管部門對光伏項目實施備案管理。度電補貼及備案制的推行推動了業(yè)主方的投資積極性,加之光伏扶貧以及領跑者項目的實施,我國光伏發(fā)電行業(yè)快速發(fā)展。截至2017年末,我國光伏發(fā)電產(chǎn)業(yè)鏈各環(huán)節(jié)生產(chǎn)規(guī)模全球占比均超過50%,同時得益于產(chǎn)業(yè)鏈成本的大幅下降,2013-2017年,我國光伏新增裝機容量由10.84GW提升至53.06GW。

(5)2018-2021年,降本增效階段

光伏發(fā)電作為對傳統(tǒng)燃煤機組發(fā)電的替代,平價上網(wǎng)是光伏發(fā)電行業(yè)的必然趨勢。2018年“531光伏新政”全面縮減補貼范圍、降低補貼力度,給光伏發(fā)電行業(yè)帶來了巨大沖擊。2019-2021年,我國光伏“競價”政策的推出以及首批平價項目的推出為產(chǎn)業(yè)鏈上下游企業(yè)加快技術創(chuàng)新、降本增效提供巨大驅(qū)動力。

根據(jù)CPIA統(tǒng)計,2021年PERC單晶電池、多晶電池平均轉(zhuǎn)換效率分別達到23.1%和21.10%,較2017年的21.3%和20.0%大幅提高。同時,受益于歐洲市場的全面放開、我國組件價格下降、全球能源轉(zhuǎn)型需求提升以及欠發(fā)達國家地區(qū)電力需求加大的影響,2019年我國光伏產(chǎn)品出口額為達到207.8億美元,各環(huán)節(jié)出口量均創(chuàng)歷史新高。該階段政策旨在不斷推動光伏發(fā)電平價上網(wǎng),通過公平、公開的競爭方式,推進市場化進程,引導行業(yè)健康發(fā)展。

(6)2021年至今,平價上網(wǎng)階段

2021年是“十四五”開局之年,也是光伏發(fā)電進入新發(fā)展階段的一年。2021年6月7日,國家發(fā)展改革委發(fā)布的《國家發(fā)展改革委關于2021年新能源上網(wǎng)電價政策有關事項的通知》明確:自2021年起,對新備案集中式光伏電站、工商業(yè)分布式光伏項目,中央財政不再補貼,實行平價上網(wǎng);2021年新建項目上網(wǎng)電價,按當?shù)厝济喊l(fā)電基準價執(zhí)行,并可自愿通過參與市場化交易形成上網(wǎng)電價;鼓勵各地出臺針對性扶持政策,支持光伏發(fā)電等新能源產(chǎn)業(yè)持續(xù)健康發(fā)展。

上述政策的出臺代表了我國光伏發(fā)電行業(yè)正式進入平價上網(wǎng)階段。隨著產(chǎn)業(yè)技術進步、效率提升,近年來新建光伏發(fā)電項目成本不斷下降,已經(jīng)具備平價上網(wǎng)條件,行業(yè)內(nèi)對平價上網(wǎng)也已形成高度共識。而《國家發(fā)展改革委關于2021年新能源上網(wǎng)電價政策有關事項的通知》的“征求意見稿”中也提到“2022年起新建戶用分布式光伏項目中央財政不再補貼”,相關表述雖未在正式文件中出現(xiàn),但是也預示著除工商業(yè)分布式光伏項目之外,戶用分布式光伏項目平價上網(wǎng)亦是大勢所趨。

2022年4月,國家發(fā)改委價格司下發(fā)《關于2022年新建風電、光伏發(fā)電項目延續(xù)平價上網(wǎng)政策的函》,明確2022年新建工商業(yè)分布式光伏項目延續(xù)平價上網(wǎng)政策。明確無中央財政補貼,這釋放了清晰強烈的價格信號,有利于調(diào)動各方面投資積極性,推動光伏發(fā)電產(chǎn)業(yè)加快發(fā)展,促進以新能源為主體的新型電力系統(tǒng)建設,助力實現(xiàn)碳達峰、碳中和目標。光伏發(fā)電行業(yè)已由補貼支撐發(fā)展轉(zhuǎn)為市場平價發(fā)展,已從政策驅(qū)動發(fā)展的階段轉(zhuǎn)向市場驅(qū)動發(fā)展的階段。

光伏發(fā)電行業(yè)發(fā)展前景與市場容量

我國光伏發(fā)電行業(yè)從起步階段發(fā)展至今,在積極的產(chǎn)業(yè)政策引導及產(chǎn)業(yè)鏈各環(huán)節(jié)企業(yè)的不斷努力下,各環(huán)節(jié)均已達到世界領先水平。隨著各國對可再生能源的重視程度不斷加深、光伏發(fā)電成本逐漸下降以及應用領域的拓寬,光伏發(fā)電行業(yè)在世界范圍內(nèi)都將處于持續(xù)向好的發(fā)展階段,擁有良好的發(fā)展前景。

(1)國內(nèi)市場空間巨大

我國新增光伏發(fā)電并網(wǎng)裝機容量已經(jīng)連續(xù)10年穩(wěn)居全球首位,“十四五”期間是我國加快能源綠色低碳轉(zhuǎn)型、落實應對氣候變化國家自主貢獻目標的攻堅期。中國承諾實現(xiàn)從碳達峰到碳中和的時間,遠遠短于發(fā)達國家所用時間,需要中方付出艱苦努力。

2020年12月12日在氣候雄心峰會上進一步宣布:“到2030年,中國單位國內(nèi)生產(chǎn)總值二氧化碳排放將比2005年下降65%以上,非化石能源占一次能源消費比重將達到25%左右,森林蓄積量將比2005年增加60億立方米,風電、太陽能發(fā)電總裝機容量將達到12億千瓦以上。”

2022年6月1日,國家發(fā)展改革委、國家能源局、財政部等九部聯(lián)合發(fā)文《“十四五”可再生能源發(fā)展規(guī)劃》,圍繞分布式光伏市場的發(fā)展,提出“城鎮(zhèn)屋頂光伏行動”和“千家萬戶沐光行動”兩大行動。“城鎮(zhèn)屋頂光伏行動”,重點推動可利用屋頂面積充裕、電網(wǎng)接入和消納條件好的市政、工業(yè)、商業(yè)等建筑屋頂發(fā)展分布式光伏,提高建筑屋頂分布式光伏覆蓋率。“千家萬戶沐光行動”,旨在統(tǒng)籌鄉(xiāng)村屋頂資源、村集體集中場地開展分布式光伏開發(fā)建設,形成收益共享機制,鞏固拓展脫貧攻堅成果,助力鄉(xiāng)村振興。分布式光伏應用空間進一步擴大。

截至2022年末,我國風電、光伏累計裝機容量為7.62億千瓦,風電、光伏要累計完成12億千瓦的目標,2023年至2030年還需至少實現(xiàn)4.38億千瓦的增長。截至2022年末,我國風電、光伏累計裝機容量分別為3.70億千瓦、3.92億千瓦,按照目前風電、光伏累計裝機各50%的占比估算,未來8年至少需要完成2.19億千瓦的光伏電站增量,每年裝機容量約2,737.50萬千瓦。

根據(jù)我國現(xiàn)有農(nóng)村住宅情況,可大致推算剩余屋頂電站裝機空間:根據(jù)最近一次2020年的人口普查數(shù)據(jù),我國鄉(xiāng)村人口約50,978.75萬人;根據(jù)國家統(tǒng)計局數(shù)據(jù),我國農(nóng)村人均住宅面積約48.9平方米/人,假設平均樓層為兩層,20%的面積為可裝光伏面積,單位面積光伏電站裝機容量150W/平方米,計算預估戶用屋頂可裝機總量約3.74億千瓦5,我國戶用光伏裝機潛力巨大。

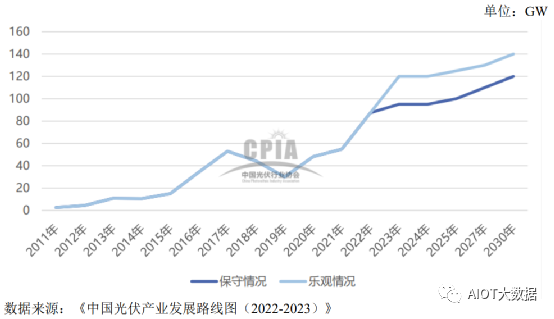

伴隨著光伏發(fā)電成本進一步降低以及電力市場化交易的開展,預計“十四五”期間,我國累計光伏裝機容量將持續(xù)提升。根據(jù)中國光伏行業(yè)協(xié)會出具的《中國光伏產(chǎn)業(yè)發(fā)展路線路》,2011-2022年我國光伏年度新增裝機規(guī)模以及2023-2030年新增規(guī)模預測如下:

(2)海外市場空間巨大

可持續(xù)發(fā)展成為全球共識,清潔能源不可或缺。大力發(fā)展以光伏為代表的可再生能源也已成為全球能源轉(zhuǎn)型和應對氣候變化的一致宏大行動。全球各國已逐漸意識到傳統(tǒng)的煤炭、石油等化石燃料的使用給環(huán)境和氣候帶來的嚴重破壞,因此均采取行動來支持太陽能、風能等可再生能源的發(fā)展,如電價補貼、配額制和稅收優(yōu)惠等。在政策激勵下,光伏行業(yè)增長迅猛,發(fā)電占比逐漸提高。

從IEA測算的2019年各國光伏發(fā)電理論滲透率來看,世界平均值僅為3.0%,歐盟達到了4.9%,諸多新興市場的滲透率仍然較低,中長期仍有較大發(fā)展空間。從歷史累計裝機數(shù)據(jù)來看,2010年以來傳統(tǒng)光伏裝機大國,如日本、德國的新增裝機容量全球占比在逐步下降,而美國、印度和其他新興市場占比在快速上升,光伏需求不再依賴于少數(shù)幾個大型市場的趨勢在未來越來越明顯。

根據(jù)CPIA預測,全球光伏裝機預期良好,2025年新增裝機或可達200GW,年復合增長率約為6.2%至9.7%。國家能源局數(shù)據(jù)顯示,全產(chǎn)業(yè)鏈集成制造有力推動風電、光伏發(fā)電成本持續(xù)下降,近10年來陸上風電和光伏發(fā)電項目單位千瓦平均造價分別下降30%和75%左右,產(chǎn)業(yè)競爭力持續(xù)提升,為可再生能源新模式、新業(yè)態(tài)蓬勃發(fā)展注入強大動力。可再生能源的蓬勃發(fā)展也有力促進了新能源技術的快速進步,成本快速下降,經(jīng)濟性快速提升,促使可再生能源特別是光伏發(fā)電加快成為新增主力能源。

行業(yè)面臨的機遇

(1)全球能源綠色低碳轉(zhuǎn)型

環(huán)境惡化與資源緊缺的問題制約著全球范圍內(nèi)的可持續(xù)發(fā)展,故能源體系綠色低碳轉(zhuǎn)型勢在必行,可再生能源的進一步開發(fā)以及現(xiàn)有能源利用的清潔低碳化將是能源發(fā)展的基本趨勢。在《巴黎協(xié)定》中,全球GDP排名前十的國家基本都通過政策宣示或法律規(guī)定公布了溫室氣體排放凈零目標,太陽能、風能及生物質(zhì)能等可再生能源的發(fā)展和利用則成為各國達成“凈零目標”的重要途徑。和其他可再生能源相比,太陽能光伏發(fā)電具有能源來源路徑最短、轉(zhuǎn)換效率最高、儲量最大、清潔安全等特性,因此成為全球能源綠色低碳轉(zhuǎn)型進程中重要構成部分。

(2)產(chǎn)業(yè)政策引導光伏發(fā)電行業(yè)蓬勃發(fā)展

為促進光伏產(chǎn)業(yè)健康可持續(xù)發(fā)展,近年來我國政府出臺多項政策推動光伏市場化進程。頂層設計方面,“碳中和碳達峰目標”奠定了我國光伏行業(yè)未來飛速發(fā)展的整體基調(diào)。具體政策方面,我國報告期內(nèi)光伏政策整體可以概括為“下調(diào)光伏補貼,推動平價發(fā)展,鼓勵市場驅(qū)動”。近年來光伏技術不斷革新,新建光伏電站成本持續(xù)下降,行業(yè)內(nèi)對平價上網(wǎng)已形成高度共識。中央政策釋放的信號則極大調(diào)動了市場投資積極性,有助于我國光伏發(fā)電行業(yè)由政策導向型行業(yè)向市場化競爭行業(yè)轉(zhuǎn)變。

(3)技術進步推動成本下降提升市場需求

光伏發(fā)電行業(yè)發(fā)展至今,產(chǎn)業(yè)鏈各環(huán)節(jié)技術持續(xù)推陳出新,如金剛線切割技術、PERC電池轉(zhuǎn)換效率持續(xù)提升等不斷促進光伏發(fā)電效率的提高,降低光伏發(fā)電成本。根據(jù)CPIA統(tǒng)計,2022年PERC單晶電池、多晶電池平均轉(zhuǎn)換效率分別達到23.20%和21.10%,較2017年的21.3%和20.0%大幅提高;而TOPcon電池、異質(zhì)結電池、XBC電池平均轉(zhuǎn)化效率則能達到24.5%、24.6%、24.5%。自2007年以來,我國光伏發(fā)電度電成本累計下降超過90%,光伏上網(wǎng)電價不斷逼近平價。在可預見的未來,光伏發(fā)電上網(wǎng)價格低于傳統(tǒng)燃煤機組電價的情況將不再久遠,更低的用電成本會使得市場對光伏發(fā)電的需求不斷增強,從而擴大行業(yè)市場空間。

(4)數(shù)字技術推動分布式光伏創(chuàng)新

受益于云平臺、大數(shù)據(jù)、物聯(lián)網(wǎng)等數(shù)字技術的發(fā)展,光伏企業(yè)可以憑數(shù)字技術驅(qū)動實現(xiàn)能源數(shù)字化轉(zhuǎn)型和創(chuàng)新。在數(shù)字技術與光伏產(chǎn)業(yè)的結合下,光伏領域出現(xiàn)了“智慧能源系統(tǒng)”“智能運維平臺”“光伏電站清掃機器人”“無人機智能巡檢系統(tǒng)”等智能軟件系統(tǒng)或硬件設備。上述光伏產(chǎn)業(yè)的數(shù)字化應用可實現(xiàn)電站建設效率提升、電站運行可視化、電站運維人力縮減等效果,從而全方位降低光伏發(fā)電度電成本。光伏數(shù)字化是未來光伏行業(yè)發(fā)展的重要趨勢,也是光伏行業(yè)的重要機遇。

行業(yè)競爭情況自2001年我國開展“光明工程”計劃至今,光伏發(fā)電產(chǎn)業(yè)鏈各環(huán)節(jié)成本不斷降低,行業(yè)持續(xù)健康發(fā)展,市場參與者數(shù)量及類型不斷增多,形成了健康的行業(yè)競爭格局。據(jù)國家能源局統(tǒng)計,我國2022年新增光伏發(fā)電并網(wǎng)裝機容量約8,740.80萬千瓦,連續(xù)10年穩(wěn)居世界首位。截至2022年底,光伏發(fā)電并網(wǎng)裝機容量達到3.92億千瓦,接近4億千瓦大關,連續(xù)8年穩(wěn)居全球首位。當前政策堅定不移推進光伏發(fā)電行業(yè)補貼退坡,我國光伏發(fā)電行業(yè)已步入平價上網(wǎng)時代。在此背景下,未來整個行業(yè)市場化程度將持續(xù)提升。行業(yè)內(nèi)主要競爭

(1)天合富家能源股份有限公司

天合富家能源股份有限公司成立于2016年10月24日,注冊資本200,000萬元人民幣,為上市公司天合光能股份有限公司(股票代碼:688599.SH)之子公司。天合富家能源股份有限公司主要從事分布式光伏系統(tǒng)解決方案、應用類光伏產(chǎn)品銷售業(yè)務。

(2)正泰安能數(shù)字能源(浙江)股份有限公司

正泰安能數(shù)字能源(浙江)股份有限公司成立于2015年08月04日,注冊資本243,843.94萬元人民幣,為上市公司浙江正泰電器股份有限公司(股票代碼:601877.SH)之子公司。正泰安能數(shù)字能源(浙江)股份有限公司主要從事戶用光伏電站開發(fā)建設、電站運維、光伏清潔、光儲充系統(tǒng)業(yè)務。

(3)浙江芯能光伏科技股份有限公司

浙江芯能光伏科技股份有限公司(股票代碼:603105.SH)成立于2008年07月09日,注冊資本50,000.00萬人民幣。芯能科技主營業(yè)務包括分布式光伏電站投資運營(自持分布式光伏電站)、分布式光伏項目開發(fā)建設及服務(開發(fā)+EPC+運維)、光伏產(chǎn)品制造、充電樁投資與運營,其中以分布式光伏電站投資運營為主。

(4)上海能輝科技股份有限公司

上海能輝科技股份有限公司(股票代碼:301046.SZ)成立于2009年02月24日,注冊資本14,979.00萬人民幣。能輝科技主營業(yè)務以光伏發(fā)電設計、系統(tǒng)集成及投資運營為主體,同時開展儲能微電網(wǎng)、電能替代(重卡換電)、垃圾熱解清潔供熱等新興業(yè)務。

(5)蘇州中來民生能源有限公司

蘇州中來民生能源有限公司成立于2015年07月07日,注冊資本30,937.5萬人民幣。中來民生主要從事分布式光伏電站、戶用系統(tǒng)產(chǎn)品的銷售、投資及遠程網(wǎng)絡運維服務等業(yè)務。

(6)浙江晴天太陽能科技股份有限公司

晴天科技成立于2015年1月,公司系一家提供分布式光伏電站整體解決方案的新能源技術服務商,主營業(yè)務包括分布式光伏電站系統(tǒng)集成業(yè)務、分布式光伏電站投資運營業(yè)務、分布式光伏電站運維服務等。

編輯:黃飛

?

電子發(fā)燒友App

電子發(fā)燒友App

評論