在SMM舉辦的《2020(第五屆)中國國際鎳鈷鋰高峰論壇》暨中國國際鎳鈷產(chǎn)業(yè)鏈高峰論壇大會(huì)上,Macquarie Commodities Strategy Senior Commodities Consultant Jim Lennon為大家分析了全球鎳礦資源分布和擴(kuò)建項(xiàng)目情況。

由于印尼宣布禁止礦石,鎳價(jià)飆升,但是由于鎳現(xiàn)貨市場(chǎng)疲軟,出現(xiàn)了過剩的情況,疫情造成了短期主要需求下降,并助長了2020年第一季度的拋售,然而,由于大幅減產(chǎn)和中國經(jīng)濟(jì)復(fù)蘇的消息,鎳的價(jià)格已經(jīng)企穩(wěn)。

印尼鎳的新項(xiàng)目一直在宣布,疫情并沒有影響現(xiàn)有生產(chǎn),但被認(rèn)為會(huì)減慢新項(xiàng)目的速度,尤其是HPAL,但到目前為止,正在提高NPI。

電池仍是鎳的小用

鎳需求量占不銹鋼需求量的70%,目前電池僅占7%,但未來10年可能增長至20-25%,電池每年可能增長50%以上,因此已經(jīng)很重要,并非所有的鎳都可用于制造電池用硫酸鎳,尤其是用于制造不銹鋼的大多數(shù)鎳形式(鎳鐵,鎳生鐵和回收的不銹鋼廢料),“適合電池”鎳形式的競(jìng)爭(zhēng)已經(jīng)加劇。

中期展望中的主要問題

需求:

來自中國的不銹鋼使用量以及不銹鋼廢料供應(yīng)量的增長率是多少?

電池中的鎳能增長多快? –巨大的預(yù)測(cè)不確定性,尤其是在使用NCM 811(高鎳含量)電池方面

供應(yīng):

印尼的鎳生鐵產(chǎn)量將以多快的速度取代中國?

從中期來看,印尼的礦石供應(yīng)量是否受到限制?

電池行業(yè)鎳供應(yīng)的下一個(gè)來源是什么?

印尼超過200ktpa的HPAL項(xiàng)目,但對(duì)時(shí)間,環(huán)境問題和資本成本表示懷疑

NPI和不銹鋼廢料可以取代不銹鋼行業(yè)的Class1數(shù)量?

NPI會(huì)轉(zhuǎn)化為硫酸鎳嗎?

2020年電池鎳的使用量將強(qiáng)勁增長

鎳將從電動(dòng)汽車的強(qiáng)勁增長中受益,并逐漸增加每個(gè)電池的鎳使用量(部分以鈷為代價(jià))。到2025-30年,每輛車的鎳含量平均可從20千克增加到40-50千克,但這取決于對(duì)NCM 811電池技術(shù)的采用(目前主要轉(zhuǎn)向NCM 532/622)。

2025年:460kt鎳(從之前的505kt下降)和2030年:932kt鎳(從1030kt下降)。2020年的需求正受到與冠狀病毒相關(guān)的疲軟的打擊,但這可能是暫時(shí)的,但確實(shí)將需求狀況推遲到2025年。其他電池技術(shù)(尤其是LFP和氫燃料電池)也有作用。

針對(duì)電池市場(chǎng)的HPAL項(xiàng)目-大多數(shù)是印度尼西亞項(xiàng)目,以及2025年后的一些項(xiàng)目可能會(huì)更早推出

大量建議的HPAL項(xiàng)目,印尼的第一個(gè)項(xiàng)目已經(jīng)“晚了” 1-2年,至少有一半的已知2025年后項(xiàng)目可能不會(huì)建成,但如果第一個(gè)項(xiàng)目成功,則可能有許多其他印尼項(xiàng)目。

到2024年,第1類一級(jí)鎳將從不銹鋼市場(chǎng)轉(zhuǎn)移到電池市場(chǎng)嗎?

NPI生產(chǎn)增長遠(yuǎn)快于不銹鋼總生產(chǎn)增長,從2019年到2024年,有可能將200ktpa的1類鎳從不銹鋼用途釋放到其他用途(包括電池),倫敦金屬交易所(LME)200kt +的鎳球塊庫存是另一個(gè)供應(yīng)來源。

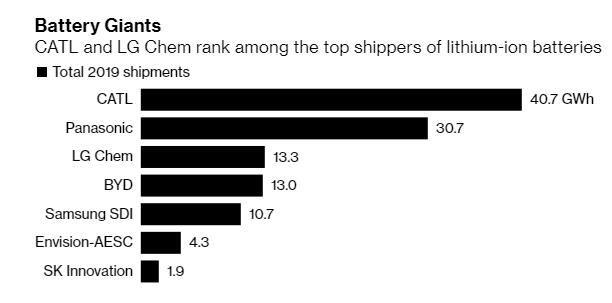

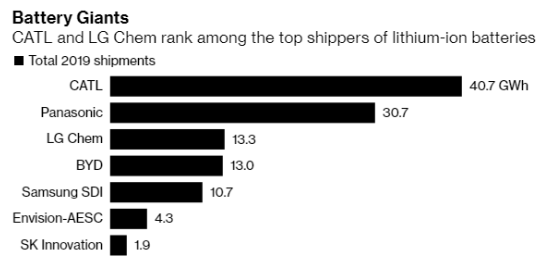

電池鎳的供應(yīng)– HPAL /浸出帶來的增長–到2030年的增長假設(shè)

我們認(rèn)為印度尼西亞的五個(gè)以上新建項(xiàng)目(200ktpa +)的增長–時(shí)間仍不確定,兩個(gè)澳大利亞綠地(CleanTeq和Sconi)計(jì)劃增加35ktpa,但無限期推遲,Ramu可能從35ktpa幾乎翻番至65ktpa(未確認(rèn),但我們假設(shè)2025年后),30ktpa Ravensthorpe今年重新開放,Terrafame將從30ktpa升至35ktpa,并在2021年改用硫酸鎳。

印尼HPAL項(xiàng)目面臨的挑戰(zhàn)

最接近中國在巴布亞新幾內(nèi)亞的拉木項(xiàng)目的印尼項(xiàng)目,成本最低的HPAL(報(bào)告)。印尼的資本成本–低于先前的項(xiàng)目:目前預(yù)計(jì)約為30,000美元/噸,相比之下,近期最佳項(xiàng)目Ramu,Taganito和MetaNikel的價(jià)格為50-60,000美元/噸,而最差的項(xiàng)目則超過100,000美元/噸。

運(yùn)營成本在很大程度上取決于鈷的價(jià)格(礦石中鎳與鈷的比例為10:1);公司平均價(jià)格從2018年的$ 81,000 / t降至2019年的$ 36,000 / t。尾礦方面的環(huán)境挑戰(zhàn):Ramu使用深海尾礦處置。印尼政府即將向前三個(gè)項(xiàng)目頒發(fā)許可證-一些汽車制造商不會(huì)在其電池中接受該產(chǎn)品。

先前的項(xiàng)目需要較長的建設(shè)時(shí)間,主要的資本成本超支且增長緩慢。印尼項(xiàng)目已經(jīng)嚴(yán)重延遲。NPI項(xiàng)目的激勵(lì)價(jià)格在$ 10-12,000 / t范圍內(nèi),而HPAL的激勵(lì)價(jià)格在$ 13-15,000 / t范圍內(nèi)。后備方案可能是將NPI轉(zhuǎn)換為硫酸鎳,額外現(xiàn)金成本為$ 3-5k / t。

綜上所述:

2018及2019年度NPI的大幅增長以及需求暴跌使全球市場(chǎng)變得過剩,我們的需求預(yù)測(cè)仍存在短期下行風(fēng)險(xiǎn),但也存在下行供應(yīng)風(fēng)險(xiǎn)。到2030年,電池鎳的使用將成為鎳的主要增長領(lǐng)域–到2020年的實(shí)際增長率存在巨大不確定性,但在我們看來,中期風(fēng)險(xiǎn)仍然存在。滿足增量需求增長的供應(yīng)響應(yīng)來自印度尼西亞,目前來自NPI,但將來來自高壓酸浸項(xiàng)目。HPAL的記錄會(huì)帶來不確定性。我們?cè)絹碓蕉嗟卣J(rèn)為,將NPI / FeNi轉(zhuǎn)化為霧面/精煉可能會(huì)成為電池中鎳的增長來源。

電子發(fā)燒友App

電子發(fā)燒友App

評(píng)論